| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年04月19日 07:45 | 进入复兴论坛 | 来源:证券时报

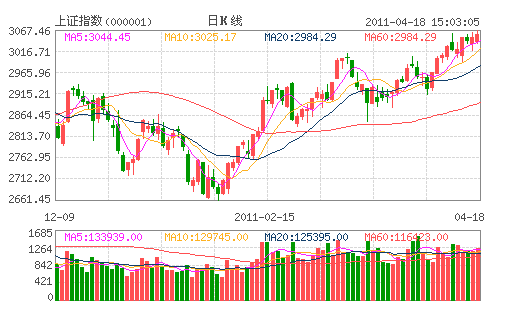

我们认为,通胀阶段性高峰和增长阶段性回落共同推动政策步入观察期,而盈利预测上调则推动市场底部抬升和运行中枢在震荡中上移。

政策观察期决定市场震荡上行。上周3月经济数据公布后,市场整体呈现震荡格局,上证指数小幅走高。背后根源在于经济数据验证了通胀步入阶段性高峰和对增长回落的潜在担忧,进而明确了政策步入观察期的预期。而政策观察期对应的是市场震荡期。从统计角度看,2011年1月至4月全市场盈利预测上调幅度为3.43%,对应的市场估值底也将出现抬升。鉴于一季报银行等权重板块的业绩继续超预期,预计后续仍有盈利上调空间,因此市场运行中枢在震荡中抬升的趋势不变。

近期部分机构开始看空二季度市场,理由是担忧三大潜在风险:一是通胀;二是增长;三是流动性。而对这三个问题,我们的判断相对乐观:通胀会维持高位但不会超预期,因此政策在6月通胀洪峰到来前更可能以观察为主,而非加速紧缩;增长会适度回落但不会大幅下滑,因此上市公司盈利预期有望保持稳定;流动性环境仍将维持相对宽松状态,现有公开市场对冲可能使6月重新成为央票到期高峰、其他资产品市场泡沫和地产投资资金转移可能带来新的资金增量、外部资金流入短期很难逆转。

综合这三大因素,短期市场大幅调整的概率较低,真正的风险至少到二季度末才会出现,比如物价的行政管制可能使6月后通胀难以高位回落,比如届时内外部资金面开始真正向不利方向转化。

就市场风格而言,周期股估值修复仍有空间。一季度以来周期股的持续强势使市场相对估值结构出现转变,但前期估值体系的扭曲并未得到根本改观。当前上证50指数对应2011年动态PE为10.7倍,中小板指数和创业板指数对应2011年动态PE则分别为29.3倍和36.4倍,成长股相对周期股的估值溢价仍在高位;再从动量看,依据年报和一季报数据统计,银行等权重板块业绩超预期明显,而中小市值成长股则多数业绩低于预期,未来周期股的盈利上调和成长股的盈利下调可能会继续拉大两者估值差。因此从目前看,周期股仍有估值修复的空间和动量。

配置思路上,建议继续超配金融地产,等待消费布局。依据我们“一季度中游,二季度金融,三季度消费,四季度成长”的路径,目前仍处于超配金融地产的阶段。而从估值和时间角度看,全面买入消费的时机仍未到来,其布局的催化剂有两个:一是指数升至3100-3200点区间,周期股修复的动力开始减弱;二是政策再次出现强力紧缩信号,周期股估值的政策压力重现。预计真正的机会可能要等到二季度后半段。

另外,对于中游和上游板块,我们坚持旺季收缩中游战线观点,上游则受国际商品价格压制,这两个板块的投资仍应坚持中游补涨和上游主题投资两条主线。前期滞涨的中游钢铁、电力和上游的煤炭仍可以阶段性关注。(作者单位:平安证券研究所)