| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年04月19日 08:24 | 进入复兴论坛 | 来源:每日经济新闻

每经记者 张昊

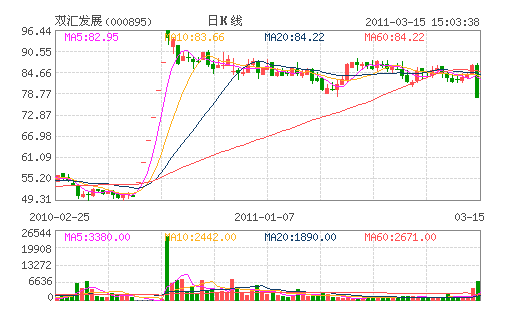

在双汇发展(000895,前收盘价77.94元)今日复牌前夕,由于对“瘦肉精”事件后果难以评估,之前为双汇出具研究报告的30多家主流卖方券商事后集体“失声”,不愿意下任何判断。而有3家券商却在事件发生后的短期内,快速给出了增持、推荐或买入评级的报告。

为什么这部分券商会这么 “另类”?一位知名券商分析师给出了自己的答案目前有基金公司因赎回问题,已经出现爆仓(持股超限),“这种制度性规定,注定了基金公司在今日开盘后必须卖出去”。

“而卖方服务于买方,在这种情况下,除了力挺双汇,别无办法。”

谨慎为上 主流券商集体失声

据记者查阅,在”瘦肉精“事件前,对双汇发展出具研究报告的卖方券商多达30余家,但值得注意是,在事件暴光后,仅有6家券商出具了对此事件点评报告。30余家卖方集体“失声”。

某知名卖方分析师告诉 《每日经济新闻》记者,从30余家卖方集体沉默的背后,实际上也能侧面看出主流券商对该事件的态度。

该分析师认为,由于目前瘦肉精事件对双汇的最终影响根本就无法确定,大部分卖方机构是不愿意卷入双汇目前这趟浑水中。

该知名卖方分析师告诉记者,预期乐观的机构,它们看好双汇最核心的判断逻辑是 “判断销售恢复”,而实际上“就个人感觉而言,目前对销售恢复判断难以进行,而目前确实也很悲观。”

“瘦肉精对双汇影响与三聚氰胺对伊利影响两者有本质的区别。首先目前市场认为瘦肉精事件没有三聚氰酸影响大,但要明确的是,三聚氰酸是全行业的事件,而瘦肉精只是双汇单独个体,消费者并不是傻子,这注定了双汇产品出问题,消费可以进行其他品牌的选择,这也是最致命的一点。”

“其次,双汇出事,最终责任怎样转移,将影响到市场后期的恢复。而且‘瘦肉精’曝光后,相比于当时的蒙牛、伊利,双汇对终端消费‘公关’并不多,而虽然公司明确表态,重组会全力推进,但这并不是公司所能控制的。”上述知名卖方分析师分析称。

3券商依然强推双汇

在双汇发展停牌的3月16日至今,《每日经济新闻》记者发现,共有6家券商公开出具了”瘦肉精“事件对双汇发展影响的点评报告。

值得注意的是,上述6家券商中除了华泰证券将双汇发展评级下调至观望、平安证券暂停对公司的评级外,国泰君安、银河证券、华泰联合却在事件发生不到一个月短时间内,分别给予双汇发展增持、推荐及买入评级。

国泰君安在4月8日出具的报告中认为,3月是肉制品消费淡季,对公司的影响没有预想的那么遭,2011年兑现3元/股业绩承诺可能性较大,如果跌到65元以下就非常具有吸引力。认为大跌提供买入机会,维持增持评级。

银河证券在3月15日的报告中认为,济源双汇产能规模占重组后比例仅6.6%,且预计公司将做出积极处理,消费者也会做出较正面的解读,对双汇发展维持“推荐”评级。

在事件调查还在进行,终端市场消费者接受程度仍不明情况下,上述券商在短时间即公开对双汇发展强烈推荐,究竟应该如何理解?

昨日,国泰君安的分析师接受《每日经济新闻》记者采访时认为,维持公司的“增持”评级主要应从长期的时间段看,由于公司关联交易不符合规定,双汇重组受影响可能性不大,而济源食品占注入资产的量不大,即使将该工厂剥离,目前双汇发展股价也算比较合理。

上述分析师认为,短时间内因瘦肉精双汇发展受到影响是必然的,市场情绪导致的二级市场走势是另外一回事,在基本面分析的角度维持公司“增持”评级。

分析师:力挺双汇 忽悠接盘

部分卖方在短时期内即力挺双汇,深圳某知名卖方分析师向记者表示:“没有人买,怎么能卖得出去?”

他认为,目前有基金公司因赎回问题,已经出现爆仓(因赎回导致持股超限),这种制度性规定注定了基金公司在今日开盘后必须卖出去,“而卖方服务于买方,在这种情况下,除了力挺双汇别无办法。”

与此同时,上海某大型基金公司的买方分析师也持悲观的态度。该分析师认为,持有仓位的机构预计复牌后2个跌停,而没有持仓的机构则认为跌停可能还会更多。

“公司称影响已经恢复70%~80%,但从草根调研的情况看,情况或许并没有如此乐观,部分地方超市双汇产品依然是下架。另外对于公司承诺的2011年3元/股的业绩,在理论情况下根本不会实现,因为该业绩承诺意味瘦肉精事件不会对公司产生影响,但是现在的盈利预测只能按照公司承诺3元业绩来测试,这就是目前对公司估值测算的尴尬。”该基金分析师称。

该基金公司分析师认为,双汇目前给人态度感觉有太多的不透明,对于目前的信息,机构分析师根本就不能轻易评估目前双汇发展的合理价位。

他认为,后期公司还将面临以下三个风险:一是目前公司对该事件的良好预期,在后期各种压力下是否出现下调;二是全年3元/股的业绩预测又是否出现下调;三是公司承诺资产注入不受影响,但具体是否发生变化仍然不能判断。而上述三个不确定性因素,都会导致市场情绪释放。

持仓分析

戴上“双十紧箍”兴业、上投摩根、国泰可能抛盘

每经记者 王磊

重仓持有双汇发展的基金,经过了近一个月的基民赎回后,其持仓可能已触碰“双十红线”。

基金业的“双十条款”规定,单只证券市值占单只基金净值不能超过10%;基金公司旗下所有基金,不能持有单一证券总股本超过10%。

作为基金买卖“红线”,这是A股基金“分散投资”的量化硬性规定。不过由于双汇发展被众多基金重仓持有,截至2010年年底,共有4只基金持有双汇超过比例超过自身净值的8%。

兴业全球视野的年报显示,截至去年年底,持有双汇市值达6.32亿元,占其净值比例为9.75%,在所有基金中最高。该基金总规模为64.84亿元,如基民累计净赎回超过1.61亿元,其持有双汇市值就将会超过自神净值的10%,触发“双十”红线。

而根据证监会规定,因证券市场波动、上市公司合并、基金规模变动等基金管理人之外的因素,致使基金投资不符合“双十规定”,或者基金合同约定的投资比例的,基金管理人应当在十个交易日内进行调整。

该规定对这些重仓持有双汇发展的基金来说,无异于相当于一个“紧箍咒”。

此前市场上频频传出众多基金遭遇大额赎回消息,甚至有兴业旗下基金遭遇“50亿元”赎回的传闻。虽未得到相关公司确认,但基民小额赎回的发生几乎是板上钉钉。

由于这些基金在双汇停牌后普遍遭遇基民赎回,使得这些基金持有双汇发展市值也向 “双十”红线逼近。

有类似境遇的还有上投摩根中国优势,国泰金鼎价值精选、国泰区位优势等基金,截至去年底,他们持有双汇市值和比例分别为5.91亿元(9.27%)、4.83亿元(8.52%)和1.7亿元(8.34%)。

《每日经济新闻》记者初步估算,赎回将触发基金持仓在“十个交易日内调整”的金额分别只有4.63亿元、8.4亿元和3.38亿元。

业内人士表示,一旦相关基金触发“双十规定”中的持股红线,调整的方法只可能是卖掉超额持有的股票,这对双汇发展股价来说,又将是一个打击。