| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年04月28日 15:48 | 进入复兴论坛 | 来源:腾讯财经特约

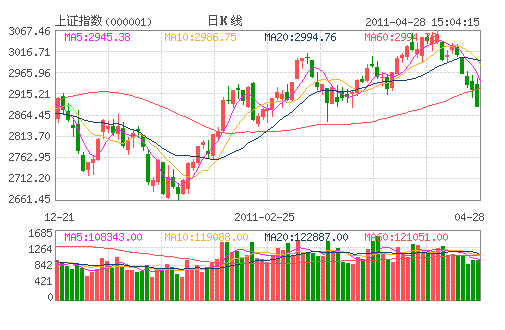

“又是一年芳草绿,依然十里杏花红。”在这本是春暖花开的季节里,万物都应处于持续复苏、欣欣向荣的过程中,但资本市场上,诸位投资者的心情想必不会如此的朝气蓬勃,在4月即将过去,而5月即将到来之际,A股市场究竟会如何演绎?诸位“春耕者”在5月里,是实现种瓜得瓜的愿望亦或始终摆脱不了颗粒无收的宿命呢?笔者在这里为大家唠叨唠叨。

先说一下整个市场的大环境,所谓通胀无牛市,面临较为严重的国际国内通胀预期,不少原先觉得国内通胀上半年见高点、下半年可能回落的概念,在新形势下有所改变。目前的情况是,越来越多的人认为。全年通胀预期"前高后不低"的可能性较大。与之相配合的是,准备金率和利率的上调将常态化,对此投资者理应提前做好心理准备。

回顾2011年一季度,在海外局势动荡、国内通胀持续高企的背景下,A股市场在3000点附近纠结,二季度,这一僵局是否会打破是投资者一直关注的问题,笔者认为未来宏观经济面临的最大风险还是通货膨胀,并且将持续贯通全年,随之而来的是市场的震荡。宏观经济方面,虽然GDP整体指标已呈增速趋缓的态势,但波动幅度慢慢趋于收敛。尽管流动性偏紧,但随着各行业"十二五"规划的陆续出台和海外经济慢慢苏醒以及房产调控政策带来的资金溢出效应,都是有利于市场走好的积极因素。

展望未来,笔者认为,低估值板块依然存在估值修复的空间,中小银行在政策的支持下,业绩有望得到稳固并持续提升,而在高油价时代背景下,能源、原材料、油田服务等板块将会有较好表现,此外,五一面临小长假,旅游以及消费板块必然有所表现,可适量短线介入。5月继续看好煤炭、金融等周期性板块的估值修复机会。

银行股估值合理

当前银行股的估值水平,无论是横向与A股其他板块以及国际市场银行股比较,还是纵向与其自身的历史水平比拟,都处于绝对低位。横向来看,就国际市场银行股的估值水平而言,除去次贷危机和亚洲金融危机时代,美国银行业的PB大多时候都处于2-3倍之间,PE则在15-20倍之间摆动;日本银行PB的波动区间也在1-2.5倍之间,PE自2005年至今也基本不变在15倍左右。

目前我国银行股2011年对应的PB在1.6倍附近,对应的2011年PE也在8倍左右。无论是从股息收益率的角度,还是从A股市场以及H股市场的银行股持久折价水平角度而言,A股银行股估值都具备安全边际。纵向来看,今年银行股的PE及PB水平均处于1998年以来的最低位。因而,从估值的角度来看,银行股的估值修复也在情理之中。

此外,在接连上调存款预备金率之后,行动性趋近使得近期市场利率一路走高。随之带来的中小银行年报业绩的稳健增长,会为银行股估值修复获得有力支撑。受益于2010年4季度两次加息的正面效应,以及信贷供求偏紧情况下银行议价能力的大幅前进。再加上预期的通胀压力将使得今年的货币政策持续偏紧,这又会使息差呈上升趋向,这将成为促使银行股全年业绩具有较高增长的可能性进一步提升。

煤炭板块周期性投资

今年以来,煤炭板块经过多轮上涨,到目前为止,部分个股的低估值已经获得局部修复,但总整体来看,今年煤炭板块动态PE仍在14倍左右,接近历史低位。尽管煤炭行业下半年基本面仍存在必然的不确定性,但在周期类行业中,煤炭上市公司2010年的盈利相对更有保障。此外,煤炭行业上市公司大多都有势力强大的母公司作为后援,具有资产注进和外延业务增长预期。

从估值的角度看,煤炭股今朝的估值正逐渐趋于合理,当然和一些中小板股票比拟存在很大的估值优势,但从煤炭行业自身的角度看,其估值正在慢慢走向合理。

另一方面,煤炭而是作为一种传统资源,在油价日益高企的时代,煤炭行业在一个相当长的时候里都将有很好的成久前景。

在"十二五"时期内,随着煤炭金融衍生品推出,整个煤炭板块的估值将重新划定;大规模的资本整合也将促成上市公司横向一体化扩张,加上历年冬季煤炭板块必将迎来的一波上涨行情,煤炭板块的相关上市公司,在受益于煤价上涨,兼并重组以及资本整合预期下,投资机会将大大增加。

最后,笔者在这里也提醒下广大投资者,投资不是一蹴而就,而是需要过程的积累。现在的资本市场,大环境来看,面临两难问题:一方面,在高企的通胀水平之下,一旦投资旺盛,通胀可能也将随之上行;另一方面,如果紧缩过度引发需求萎缩,经济却有可能陷入滞涨状态,因此,考虑到当前经济和通胀形势的极端复杂性,未来一段时间内,政策取向仍将呈现投鼠忌器的两难态势,市场也可能继续在纠结中前行。

而外围方面,随着美联储宣布如期退出QE2,美元面临短期反弹,导致全球紧缩预期增强,国内持续的紧缩政策累积效应也开始显现。A股市场将面临调整,预计会有三个月左右的调整时间,在此期间,应把风险放在第一位。