| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年05月13日 07:40 | 进入复兴论坛 | 来源:上海证券报

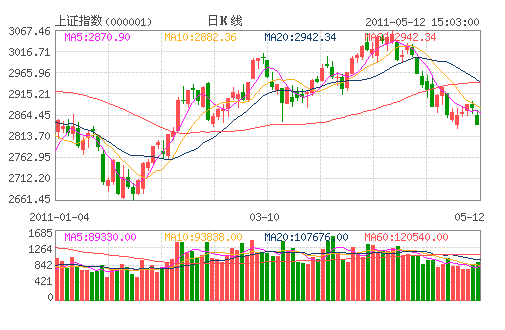

目前股市的核心关键词是“收敛”,通胀压力在收敛、经济活力在收敛、行情波动幅度在收敛、成交量在收敛、投资者情绪在收敛……收敛之后是变盘,这是投资者后续所需要关注的。

从“看通胀”转向“看经济”

4月份5.3%的CPI环比只回落0.1个百分点,在几乎所有资源品和原材料价格都居于历史高位的时候,PPI却环比回落了0.5个百分点。这说明因为向下游传导不畅的缘故,工业品生产价格在被迫下跌,进而意味着工业企业的毛利率仍在继续下降。每年3-5月份一般是当年经济最具活力的阶段,但4月末M2同比增幅只有15.3%,环比下降1.3个百分点,同比降低了6.2个百分点;M1的同比增幅也只有12.9%,居于历史低位。作为二季度开局月、监管相对较松的4月份信贷规模只有7396亿元,也低于市场预期。4月份社会消费品零售总额同比增长17.1%,环比回落0.3个百分点;1-4月份城镇固定资产投资同比增长25.4%,比1-3月份增加0.4个百分点,这完全受益于保障房建设的全面开工。

4月份经济数据显示,尽管CPI仍高达5.3%,但PPI超预期回落说明潜在的通胀压力在减缓。这组数据最大的看点不是通胀强,而是经济趋弱。数据披露后股市表现波澜不惊,因为市场的关注焦点正在从“看通胀”转向“看经济”。

“去库存、降预期”成新压力

最近,美元与国际大宗商品价格天翻地覆。欧元加息预期落空、美元QE2即将到期是美元反弹的主要原因。欧洲央行议息会议暂停加息计划的原因是对经济复苏仍心存疑虑,德国3月份制造业订单出现超预期下降、美国5月份第一周首次申请失业救济人数大幅上升等显示欧美经济复苏的步伐并不顺坦。为此,国际大宗商品价格受到金融属性与商品属性两方面的遏制而出现崩盘式下跌。国际大宗商品价格下跌与向下游传导不畅,使得上游行业过去一年来“大干快上”的新增产能与库存风险正在逐渐暴露,汽车、房地产、家电等中游行业的库存也在显著上升。发改委数据显示,截至3月末,全国工业企业产成品库存同比上升了23.2%;上市公司一季度平均存货更是同比增长了35%,环比增幅也接近10%。因此,在“去库存、降预期”的新压力下,目前判断行情筑底回升为时尚早。

在实体经济中,从CRB(商品期货价格指数)见顶,到CPI见顶,再到PPI见顶,然后是企业毛利率回升一般有2-3个季度的时滞,这意味着即使目前能够确定大宗商品价格已经见顶,企业的毛利率也要到今年3-4季度才能企稳回升。与此相对应的是,即使通胀压力趋缓,后期紧缩政策开始松动,对实体经济的影响也存在3个月以上的时滞。因此,继一季度公司盈利低于预期促使行情“调业绩”之后,半年报披露结束之前的行情仍存在盈利预期调降的压力。

非系统风险大于系统风险

目前有相当多投资者(包括许多机构投资者)把2800点一带视为行情的底部区,其依据是2800点对应沪深300动态市盈率低于15倍,具有价值底部的功能。此外,技术上被视为“牛熊分水岭”的年线也处在这个位置。然而问题在于,“估值底”的估值本身是受公司盈利变化而变化的,如果市场继续调降公司盈利预期,则这个估值底的依据就不再可靠。年线的作用是反映过去一年时间里的市场换手成本,并无其他更多的含义,其支撑作用受流动性形势变化而变化的。因此,后阶段行情更可能演绎为:(1)既然市场许多投资者认可2800点既是“估值底”又是技术底,后期行情可能在此区域拉锯较长时间,但“通胀缓慢筑头、经济继续回落、流动性依然紧迫”大背景下的行情要确立底部为时尚早。(2)即使二季度公司盈利与经济数据最终能认可2800点是个底部区,按照“公众底不是底”的市场规律,在行情整体趋势上也有个“不破不立”的过程。(3)不论市场底在哪儿,在行情正对“七大新兴产业股”去伪存真、大宗商品价格下跌导致强周期行业风险暴露、公司盈利预期调降的时候,后阶段行情个股的非系统风险要远大于指数的系统性风险。