| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

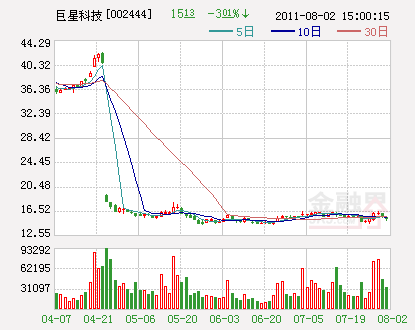

用超募资金以10倍PE收购一家未上市公司股权,而可相比较的上市公司静态估值只有13倍。这一切发生在巨星科技(002444)(002444.SZ)股权收购上。

7月30日,巨星科技发布“使用超募资金收购浙江杭叉控股股份有限公司股权暨关联交易的公告”:拟以2.49亿元受让控股股东巨星联合控股集团有限公司(下称巨星集团)所持浙江杭叉控股股份有限公司(下称杭叉控股)20%的股权。

杭叉控股是巨星集团年初才溢价收购的资产,如今又倒手转卖给巨星科技20%股权。而巨星集团和杭叉控股的实际控制人均为仇建平。

如此 “左手倒右手”的交易,背后到底隐藏着什么?

收购为杭叉集团上市铺路?

截至2011年7月20日,巨星科技超募资金余额为8.16亿元。公司称此次收购是“为有效利用超募资金,整合资源,延伸公司产业链”。

不过此说法似乎并不成立。资料显示,巨星科技从事手工具生产与销售,而杭叉控股从事叉车生产,一个是小五金工具,一个是工程机械,几乎风马牛不相及。

而更值得注意的是,此次交易似是自家人“左手倒右手”买卖。杭叉控股为巨星集团年初才溢价收购的资产,如今又倒手转卖给巨星科技,而巨星集团和杭叉控股实际控制人均为仇建平。

2011年1月,巨星集团与杭叉控股持股职工的股权转让完成,巨星集团收购杭叉控股98.89%股权。因杭叉控股持有杭叉集团股份有限公司(下称杭叉集团)68.65%的股权,所以巨星控股间接控股杭叉集团,成为其实际控制人。

对于此次收购,巨星科技董秘何天乐否认是大股东“左手倒右手”。他表示此举“主要是为杭叉集团上市做准备”。

“本来年初就打算收购杭叉,但如果上市公司控股杭叉会影响杭叉IPO,所以最终让巨星集团去收购了。”

他表示,改制后杭叉控股自然人持股超标,这是影响其IPO的首要障碍。资料显示,2000年改制完成后,杭叉集团成立了杭叉控股,由700多位改制职工共同持股构成。

《公司法》规定,股份公司发起人法定人数为2人以上200人以下,700多员工持股的杭叉集团明显不符合规定。由于股东数量和股权状况与上市相关要求相抵触,杭叉集团2006年启动上市计划后,多年未能实现上市。

另外,公告显示本次收购杭叉控股股权定价为13.98元/股,与巨星集团年初收购杭叉控股的每股价格相同。由此,何天乐认为集团并没有问上市公司多要价,不存在‘左手倒右手’之说。“一旦杭叉集团上市,上市公司能享受到杭叉集团上市的资本溢价。”

至于为何只收购20%股权,何天乐称超过20%属于重大资产重组,这是为了规避红线。

评估增值率高达16倍

尽管巨星科技称“本次收购将有效提高公司的资产收益率和持续的盈利能力”,但杭叉控股在此次交易评估增值幅度也令人叹为观止。

收购报告显示,杭叉控股资产账面价值0.7206亿元,评估价值12.68亿元,增值11.96亿元,增值率达到1659.1%。

其中,增值幅度主要来自两个方面:账面价值为0.5008亿元的长期股权投资被评估为11.995亿元,增值率达到2295.01%;账面价值为0.0237亿元的投资性房地产被评估为0.5343亿元,增值率为2154.12%。

20倍的资产增值率究竟是什么呢?记者注意到,长期股权投资的增值主要来自杭叉控股旗下的杭叉集团。

巨星科技解释,溢价主要考虑杭叉集团拥有的账外无形资产,主要为拥有的“杭叉”系列注册商标、4项发明专利、14项实用新型、48项外观设计专利和遍布全国各省市及海外市场的营销网络及渠道。

记者注意到,杭叉控股去年净利润为1.2078亿元,按照其总股本0.8908亿股计算,其去年每股收益为1.36元,对应每股收购价格13.98元的静态市盈率为10.3倍左右。

对此收购价格,上海一位基金经理认为偏高,“巨星集团当时去收的时候就是溢价,现在转给巨星科技,还是有让上市公司分担一部分成本的考虑。10倍PE去收购一家未上市公司股权太贵了。安徽合力(600761)(600761.SH)现在静态估值也就13倍左右,问题人家是上市公司,不是未上市的。”

杭叉管理层集体造富

事实上,如按此次收购价格计算,杭叉集团的管理层手中的股权或可得到大幅增值。

公告显示,在巨星集团收购之前,杭叉控股持股比例为董事长赵礼敏持有1245.8208万股、原董事长戴东辉持有987.2263万股、职工技协会长沈剑华持有363.0091万股、党委书记王益平持有169.4599万股、副总经理封为持有124.3278万股、生产总监张平平持有122.0056万股、销售总监蒋汉平持有121.4178万股、另外三位高管周鼎崐、陈朝阳和林奋分别持有202.9433万股、174.8289万股和131.4542万股。上述10位高管合计持股比例达到40.9%。

倘若按巨星集团每股13.98元的收购价格,上述10位高管股权价值或可达5.09亿元。其中董事长赵礼敏股权价值达1.74亿元。

值得注意的是,赵礼敏在杭叉控股2003年1月成立时的出资额仅为146.6056万 元(占注册资本的2.0944%);2006年11月,赵礼敏受让了浙江新华集团有限公司(下称浙江新华)转让的1025万股,按照浙江新华当初每股1.25元的出资,赵礼敏此次受让资金就应当达到1281.25万元;2009年9月,赵礼敏再次受让了潜增强等8人合计转让的66.2345万股,即使按照杭叉控股2008年每股净资产7.48元转让推算,此次受让资金合计约为495.43万元。

赵礼敏上述三次出资约合1923.3万元,但此数字相对于1.74亿元显得微乎其微。

“杭叉集团要上市,但如果依旧是这些管理层持股,上市是不可能的。巨星集团介入不仅帮杭叉厘清股权关系,而且还给出了不菲的收购价,杭叉管理层直接套现何乐而不为呢?”上述基金经理告诉记者。

此外杭叉管理层还持有杭叉集团部分股权,一旦IPO还是依旧可以赚得盆满钵满。

记者了解到,除去巨星集团间接控制的杭叉集团68.65%股权,杭叉集团剩余股权由杭州市工业资产经营投资集团有限公司与其管理层持有。

何天乐告诉记者,收购杭叉还可以给巨星科技每年带来2000多万利润,这也是收购的目的之一。不过按照巨星科技的预测,杭叉控股2011年至2013年的净利润分别为9750万元、1.03亿元和1.12亿元,显然,这三年业绩似乎都不如2010年的1.2亿元。

但无论怎样,巨星科技2.49亿元超募资金却经过这次交易“倒手”到巨星集团的“口袋”里,而这部分原本应该严格控制使用范围的超募资金可以被巨星集团名正言顺地自由使用。