| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

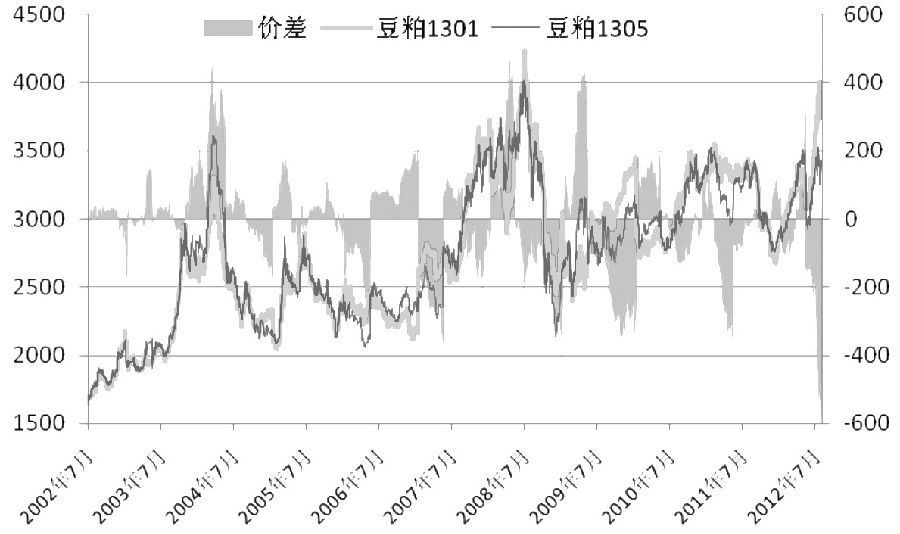

近来,豆粕市场经过持续上涨后高位振荡加剧,合约间的较大价差和日内价格的频繁波动为反向套利交易提供了机会。

涨也天气,跌也天气,近来国内豆粕振荡加剧。随着炒作的逐渐降温,天气升水也逐步减弱,同时国内下游消费仍未有效改善,豆粕再度大涨的难度加大,预计后期振荡偏弱的概率较大。目前,M1305和M1301合约间的贴水逐步回落,豆粕市场存在反向套利机会。

天气炒作渐近尾声

豆粕此轮上涨,主要原因是天气炒作。天气升水令近月合约与远月合约价差逐渐拉大,后期若振荡下跌,将有利于价差的合理回归。

近来,CBOT大豆回落的概率大大增加,有消息称后期美豆种植区降水或将增加。澳大利亚气象局相关报告显示,今年8—10月出现厄尔尼诺现象的概率大大增加。若厄尔尼诺现象在8—10月发生,则会导致美国境内降水增多,这将会使目前支撑整体豆类整体上行的天气升水因素减弱。目前,美国GFS模型也预测干旱产区降雨量会增加,同时预测未来一周中西部产区会再次出现降雨机会,美豆可能回吐天气升水。

需求不旺抑制粕价

需求方面,由于夏季肉类食品需求下降,近期生猪价格继续回落,豆粕原材料的上涨压力将最终转嫁到养殖户头上,进一步压缩养殖利润。养殖户近期加大了生猪出栏,同时补栏意愿也不强,养殖积极性受到打击。为了减少豆粕消费,很多养殖企业继续减少自配料比例,更多使用全价料并用小麦、棉粕、花生粕等其他蛋白原料替代,这将会进一步间接降低豆粕的需求。

资金炒作开始降温

在豆粕仓量不断创出新高的情况下,近来大商所调整了豆粕涨跌停板幅度的保证金标准。受此影响,近日豆粕市场资金开始流出。在8月1日和8月3日两天,豆粕期货上净流出的资金都超过了5亿元,说明资金动向已出现微妙变化,料后期豆粕移仓现象将逐渐显现。从豆粕M1301合约持仓排名来看,多头前十名持仓的总和要高于空头前十持仓总和,后期多头主力获利平仓的压力较大。美盘持仓也是如此。上周以来美豆振荡加剧,一周内基金持仓增减变化也较为剧烈。这在一定程度上显示高价位下多头持仓信心的不稳定。一旦市场有利空因素出现,基金就有可能大举离场,美盘近强远弱的格局也正在发生变化。

价差有望回归理性

当前豆粕价差主要由天气升水造成,豆粕M1301合约代表1月份压榨的北半球产出的大豆,主要受当前市场美国干旱天气炒作支撑。豆粕M1305合约对应的压榨大豆来自南美,受美国天气影响较小,由此造成了目前价差的不断扩大。

6月份以来,豆粕M1301合约累计上涨幅度超过20%,期价创出近年新高,持仓量和成交量也持续攀升。自上周末开始,豆粕期价出现回落,短期内持续上涨面临的风险较大,价差将逐渐开始向合理区间回归。

操作建议

自合约上市以来,豆粕M1305与豆粕M1301合约价差的贴水程度就不断加大,较大的贴水为套利操作提供了机会。笔者认为,当前豆粕已经出现空近买远的反向套利机会,即空豆粕M1301合约多豆粕M1305合约,建议在价差超过500时逐步介入,目标价差在300点左右。