| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年10月28日 08:53 | 进入复兴论坛 | 来源:中国证券报-中证网

基金三季报已披露完毕,天相对其中400只偏股型基金前50大重仓股进行统计的数据显示,大消费板块是这些基金三季度的新增配置重点,银行、交通运输等板块则成为基金抛售对象,地产股成为基金博反弹标的,三季度万科等地产股位列增持前50大重仓榜单。同时,在三季度已经有基金开始认识到周期性行业和大市值股的估值优势,组合结构从偏重消费转向平衡。

□本报记者 徐国杰 上海报道

大消费概念受宠

分行业来看,三季度基金增持的重仓股集中在医药、食品饮料、商业、汽车等行业,而金融、交通运输则成为减持的主要目标,基金减持的前4大重仓股均是银行股,如兴业银行、浦发银行等。基金前50大重仓股中,苏宁电器、伊利股份,东阿阿胶、云南白药等一批大消费类股非常抢眼,占据了重要位置。中国证券报记者粗略计算,在基金前50大重仓股中,食品饮料、医药、家电这些大消费概念股占到24只,占比约一半。其中,医药股尤其受到基金和市场青睐,涨势喜人,如东阿阿胶名列增持榜第7位,三季度涨幅43.12%,远远超过同期大盘涨幅,海正药业同样位列增持榜第15位,三季度涨幅高达72.52%。

综合来看,截至三季度末,基金普遍维持着高仓位,但是结构上重配了医药、食品饮料、机械制造等行业,与沪深300等基准指数相比,偏离度较高。这是许多基金在今年以来业绩领先的主要原因,但是自从10月有色、煤炭等周期性行业崛起以后,偏股基金平均净值增长就远远落后于指数上涨幅度。

事实上,在三季度已经有不少基金认识到组合过于偏重消费的弊端,一些基金开始提前调整,增加了大市值股票的配置。如富国天益认为,周期性行业和大市值公司表现低迷,估值处于市场低位,成长股和中小盘股经过持续炒作已经积累了明显的泡沫。而大市值股票已经很明确地进入了价值区间。因此,天益基金一方面适度提高了仓位水平,另一方面增加了大市值股票的配置。

调仓仍将继续

对于四季度市场,基金大多表示,较为宽松的政策和充裕的流动性仍将推动股市震荡上行,将继续维持高仓位,只是在结构上可能会有进一步调整。

值得注意的是,在基金增持的前50大重仓股中,还出现了地产股的身影,如万科,在基金增持的前50大重仓股中位列第4,市场表现也不错,三季度涨幅23.89%,而且自10月以来也有超过10%的涨幅。同样,房地产股并未大量出现在三季度减持股的名单上,仅有金融街名列减持前50大,一个重要原因是诸多基金早在上半年就开始大幅减持地产,时至三季度已经抛无可抛,有的基金在三季度还积极参与了地产股的反弹游戏,从实际效果来看,如果介入及时,也享受到了一定成果。

对于10月以来周期类股的强力上涨,从三季报中也可以发现,基金在今后可能还将继续调整持仓,配置低估值品种。广发小盘成长基金表示,部分蓝筹股目前业绩增速并不逊于新兴行业,但是估值依然偏低,“我们坚信这种行业或板块估值的背离一定会得到纠正。进入四季度以来,这种估值修复正在有效的进行,我们认为这一个过程并没有结束。”

不过也有基金认为,从大方向上来讲,消费及新兴产业仍是未来重点投资对象。周期性行业只是在负面因素逐步消化的情况下面临阶段性估值修复的机会,这类行业更大的趋势性投资机会则有待新一轮经济周期的来临。随着“十二五”规划的即将出台,调结构仍将是一个持续的投资主题,受益于调结构的大消费和新兴行业仍具有中长期投资价值。

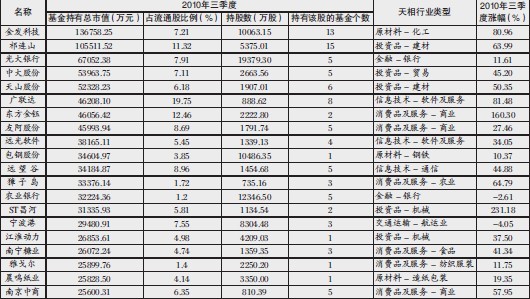

基金2010年三季度前20大重仓股(按市值排序)

基金2010年三季度新增前20大重仓股(按市值排序)