| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

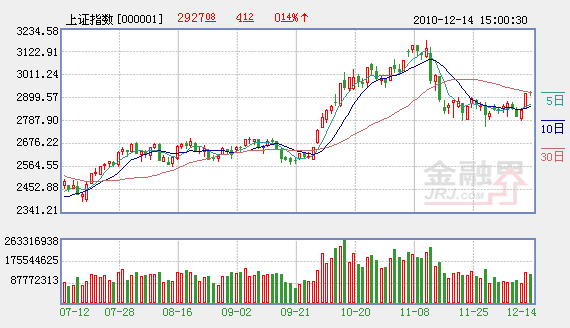

前日放量大涨之后,昨日A股市场窄幅整理,两市股指双双收出小阴十字星。个股涨多跌少,但市场热点及量能变化则出现不同程度的衰减,较为符合区域震荡中的反弹特征。我们认为,近两个交易日主要权重品种缩量整理,而热点没有形成共振,使得市场反弹还缺少“质变”因素。在临近年末的操作中,建议仍以低仓位操作为主,个股品种的选择更需注重基本面的支持。

权重股尚无增量资金介入

货币政策回归常态的趋势,使市场对未来政策脉络的把握更为清晰。上周末,央行年内第六次上调存款准备金率,表明年内再度加息的预期已经降至最低,这触发了周一市场的大幅反弹。

尽管进入本周以来的两个交易日,两市日均合计成交小幅放大至2893亿元(上周沪深两市日均成交约为2034亿元),但股指盘中反弹的主要推动力量仍不是来自权重股。据二级行业资金流向观察,近五个交易日中,银行、房地产指数金额流入率分别以-7.22%和-3.09%,净流入资金分别为-214,456.11万元、-161,928.20万元,均处于明显低位水平;再结合上述板块在二级市场上的走势观察,本周以来的银行指数处于底部歇伏阶段,与均线的偏离度较大;而房地产指数盘中反弹受制于中短期均线。

我们认为,金融地产板块缺乏资金介入的主要原因,还来在于政策压力的释放期并未过去。在一线权重股没有出现底部增量资金介入的时候,市场最然会不断尝试反弹,但空间有多大则还需要观察。

市场热点缺乏共振

同时,热点板块的分化决定了热点缺乏共振,较大程度上影响到反弹的延续。从截至昨日的数据观察,沪深300指数、银行股、房地产股、煤炭股的动态市盈率只有14.58倍、9.3倍、17倍、18.7倍,处于低位水平。而目前中小板指数、创业板指数基于2010年的动态市盈率分别为46.4倍、80倍,市净率均达到5.7倍左右。中小盘股票的估值与大盘股历史低估值水平的巨大差异,决定了目前市场热点还缺乏共振的基础。而只要这一均衡过程没有结束,市场就难以脱离前期区域整理的形态。

挖掘个股机会是重点

不过,在大中小市值品种估值修复的过程中,往往会带来市场热点的不断轮转。从近期市场走势观察,周期性行业趋势不明并没有损伤到主题性投资机会。相对于反复震荡的股指点位,自上而下的选取高成长、低估值的行业,会较好挖掘到其中的个股投资机会。

遵循政策投资进行布局是近期市场的一个主要特征,如中央经济会议所提出信贷资金更多投向“三农”领域,农林牧渔指数昨日即上涨4.89%。因为在没有逼近政策调控底线之际,高通胀阶段的价格上涨会推动该板块的阶段表现。另外,明年是十二五规划开局年,尽管相关品种在近期不断被关注,但其中具备高增长潜力的行业仍存在业绩重估的较大可能性,如产业升级带来的高端设备制造业,以及受益通信资本开支提速和市场需求双向驱动的新一代信息技术,和业绩成熟、未来盈利增长稳定的光通信行业。区域概念仍值得持续关注,如中西部地区概念。不过,这类题材品种的介入需要结合事件推动,波段操作的特点鲜明。

总体而言,年末资金面趋紧考验市场反弹的延续性,股指大幅反弹后也存在修整的必要。结合技术形态观察,上证指数近三个交易周的区域整理,对前期股指重心下移的形态有所修复,但在中短期均线交错的敏感点2900点附近还有夯实必要。策略上,在市场没有摆脱多空均衡格局时,短线操作仍不可过于急进。

机构来源:西部证券