| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年01月24日 09:05 | 进入复兴论坛 | 来源:每日经济新闻

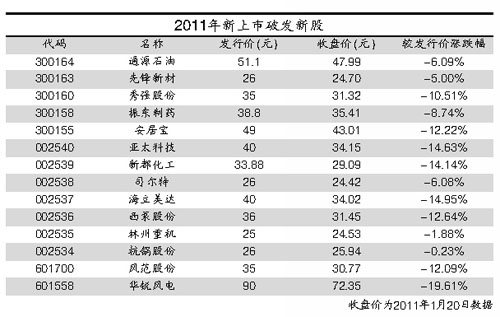

在2011年以来的14个交易日中,21只上市新股已经破发14只,破发率达到66.67%,新股破发率创史上第一。

与2010年4月底至7月的上一轮破发潮相比,《每日经济新闻》记者统计发现,IPO新规后,高发行价以及高发行市盈率的新股依然层出不穷,或许是这次破发潮的首要“元凶”。分析师表示,大规模破发还折射出A股的询价制度有很大的改革空间。

以往在“打新”上赚得盆满钵满的机构投资者极其郁闷,手上所持的网下配售股在可以变现的同时,也频频触及破发“地雷”。事实证明,“打新”并不是包赚不亏的买卖,专业投资机构在本轮新股破发潮中也逃脱不了“伤痕累累”的命运。相比网上中签的打新者,曾被视为“幸运儿”的网下摇号中签的机构恐怕更受煎熬。

“简直不可思议,今年超过半数的新股居然都破发了。”当打新给投资者带来的不再是喜悦,而是悲痛时,新股破发的问题也就再次成为焦点。

面对此次破发潮的袭击,市场各路人士众说纷纭,有人提及A股市场疲弱,股指大跌引发市场恐慌,最终导致新股屡屡破发;也有人提到市场人气低迷,炒新资金不再踊跃,没钱接盘,破发也在情理之中,而更多声音则在拷问询价机制。机构网下漫天喊价,哄抬发行价,到底意欲何为?

《每日经济新闻》记者本周统计了新股网下询价情况,通过采访投资者、市场人士以及研究员,总结出,在当前机制下,或许有三个办法可以约束机构的疯狂。

高询价为首要“元凶”

今年以来,21只新股已经破发14只,破发率达到66.67%,新股破发率史上第一。

这一轮破发潮来袭,到底与市场环境多大关系呢?《每日经济新闻》记者发现,2011年的14个交易日里,上证指数从2800多点最多跌至2667.29元,区间振幅为200.71点,从绝对跌幅来看,此期间上证指数跌幅仅为3.3%。

而在2010年4月底至7月的一轮破发潮中,上证指数由2850多点一路跌至2400点上下,两个月区间振幅高达493.45点,跌幅则达到了16.39%。在当时极度疲软的市场环境下,两市共有19只新股上市首日破发,有20只新股在上市后不久也跌破发行价,不过整体破发率却始终在50%以下。由此看来,市场下跌,不能成为本轮新股破发的主要原因。

再从两市交投情况来看,进入2011年以来,沪市日均成交金额保持在1000亿元上下,而深市也有790亿元日均成交金额,虽然成交金额的确不算活跃,但是相对上一轮集中破发潮,这样的成交水平还是要好很多。

从去年4月30日起的41个交易日内,沪市一共成交3.39万亿元,日均成交826.74亿元,深市日均成交金额则只有690亿元。在此期间,沪市日成交金额最低跌至500亿元,且不少交易日成交金额都在700亿元上下。不难看出,交投不活跃,同样不能作为此轮新股大面积破发的最直接原因。

对于 “三高”的发行病态,《每日经济新闻》记者统计发现,自IPO新规实施以来发行的64只新股中,有9只新股发行市盈率超过了100倍。其中,新研股份、星河生物、雷曼光电、先锋新材4只新股的发行市盈率全部超过120倍。而目前破发的宋城股份、英飞拓、林州重机以及瑞凌股份的发行市盈率也均超过90倍。从这些新股发行价来看,同样较高。华锐风电发行价达到90元,创下主板IPO发行价最高,安居宝、海立美达等个股的发行价也均超过40元。

IPO新规后高发行价以及高发行市盈率的新股依然层出不穷,这或将是这次破发潮的首要“元凶”。

高发行价背后存疑问

从网下询价情况来看,新华信托和东吴证券两家机构最为活跃,且申报价格较高,粗略计算,东吴证券网下询价平均高出新股最终发行股价约18%。其中,在对先锋新材询价时,东吴证券给出的价格为35元,高出先锋新材最终26元发行价34.62%。有意思的是,新华信托经常和东吴证券“结伴”高询价。

有业内人士称,在相对较低的询价过程中,一些机构却经常询出高价,而且是高得离谱,这可能存在一个问题。如果那家机构知道或是预计其他机构均比较谨慎、理性化地询价,那么他高询价,一是可以保证其能够参与摇号配售,即使中签,他付出的金额只不过是以最后发行价来结算;二是可以挤掉一些竞争对手,哄抬整体发行价解决其他谨慎机构。一旦这一套询价发行被更多的机构掌握,那么网下询价自然是水涨船高。

的确,从某一个角度来说,一家机构的高询价首先可以让其处于一个相对“安全”的位置,即可以顺利参与网下摇号,不过值得关注的是,他这种为确保自己摇号而高询价的方式,是不是真的看好这只股票,值得给出这个价位,还是纯粹地保障自己有参与摇号资格的利益模式?其他机构如果都这样参与网下询价,询价岂不乱套,新股的真正价值自然难以体现。

深交所总经理宋丽萍日前指出,在估值方面,投行需要对自己加以约束,要采取自律措施。投行一方面应该把真正有发展潜力的企业推向市场,另一方面在定价过程中一定要认认真真做好估值,要让客户知道给这家企业的市盈率是根据什么定出来的。投行应该采取切实措施,对市场负责。

“三招”建议规范询价

对于机构漫天要价,国都证券分析师表示,在当前新股发行实行审核制的背景下,大规模破发折射出A股的询价制度还有很大的改革空间,也表明在落实新股发行第二阶段改革措施的基础上,亟待进一步完善后续配套改革措施。《每日经济新闻》记者采访了不少热衷打新的投资者、市场人士以及经常研究新股的研究员,总结起来,大致有三个办法可能遏制不正常的高询价。

一位不愿具名的私募人士支招称,对于网下机构高询价,其实可以采取“竞技体育”的打分方式,比如,在所有询价里面,将最高的5至10个询价直接去掉,不作为最终参考询价,这样的话,就可以让最终的询价水平趋于合理。

另外,也有不少业内人士称,“如果网下机构高询价真的难以有效遏制,建议网下认购时,机构均以其申购价格参与,即一只个股发行价为30元,机构询50元,那么该机构就以50元参与认购交钱。或者更合理一点,机构询价超过最终发行价15%,以询价价格交易,再或者,超过最终发行价15%的机构,直接失去配售资格。”

同时,也有市场人士认为,完成发行制度改革需要解决中介机构职责缺失问题,把中介机构等相关利益方公司上市过程中的所作所为全部详细记录在案,出现失误将被追究,以此规范中介机构的行为。