| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

客户高度集中上海PE资本“秉原秉鸿”突击入股

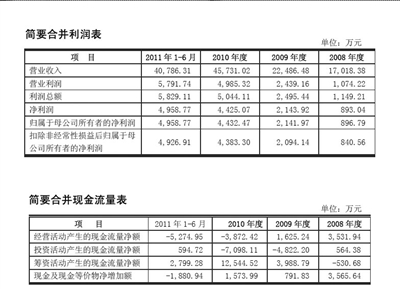

以上数据来自于宏丰股份招股说明书

8月19日,证监会创业板发审委将审核温州宏丰电工合金股份有限公司(下称“宏丰股份”)的IPO申请。昨天,记者在其招股说明书(申报稿)中发现,公司不仅高度依赖单一客户,且偿债能力疲弱。但宏丰股份若能顺利上市,将成为上海PE资本“秉原秉鸿”继好想你、易世达之后的又一成功案例。

主营业

客户高度集中成隐疾

招股说明书显示,来自中国“低压电器之都”浙江省乐清市的宏丰股份主营业务为电接触功能复合材料、元件及组件的研发、生产和销售,主要产品包括颗粒及纤维增强电接触功能复合材料及元件、层状复合电接触功能复合材料及元件、一体化电接触组件三类。

从营收增长水平看,与每一个筹谋上市的标的公司一样,宏丰股份也是一个长相标致的优等生:2011年1-6月,实现营业收入40786.31万元,较上年同期增长121.70%;实现净利润4958.77万元,同比增长198.69%。2008-2010年,营业收入的复合增长率为63.93%,净利润的复合增长率为122.60%。

不过在美丽外表背后,宏丰股份有一颗“纠结的心”。

招股说明书显示,宏丰股份极尽利用“地利”,几乎所有的业务往来都聚集于乐清市内。在2008年至2011年上半年的四个报告期内(下称报告期内),宏丰股份前五名客户中有四个来自乐清市,四客户的销售收入合计占当期营业收入比例分别为66.42%、73.43%、68.47%、69.05%,而所有位于乐清市的客户销售收入合计占当期营业收入比例分别为83.60%、86.98%、77.48%、76.81%,销售区域集中度之高,在A股上市公司中也属罕见。

除了“地利”之特质外,宏丰股份亦将“人和”利用到极致。招股说明书显示,报告期内,宏丰股份对前五名客户的销售收入合计占当期营业收入的比例分别为70.77%、75.51%、72.25%和75.52%,其中,仅对浙江正泰电器股份有限公司(下称“正泰电器”)一家的销售收入即占当期营业收入的52.79%、53.99%、51.34%和57.74%。

对于客户的高度集中,宏丰股份解释称是因为“目前公司由于产能有限,有必要集中有限的资源服务于少数重点客户”,但如此答复显然不是投资者想要的。一位长期跟踪企业IPO的分析师指出,从行业地位看,宏丰股份位列前三甲,产业规模与销售额都不算小,但是对前五大客户依赖程度却如此之高,若客户所在行业未来一旦出现较大的波动导致需求萎缩,或者行业竞争激烈程度加剧,都会对公司未来的业务发展产生很大的冲击。

现金流

资产负债率高达62.96%

如果说客户高度集中影响的是宏丰股份的外部氛围,而偿债能力偏弱则是源自其内部的阻力。招股说明书显示,截至2011年6月30日,宏丰股份资产负债率高达62.96%,负债总额中流动负债所占比例为100%,流动负债额高达3.63亿元。但其流动比率、速动比率均偏低,报告期内,各期末流动比率分别为0.99、1.02、1.10、1.20,速动比率分别为0.77、0.75、0.70、0.74。

对于这种负债结构,宏丰股份解释是因为“业务规模扩张较快,投资项目的资金需求主要通过自身积累和银行债务融资解决”。

对此,一位资深审计师表示,负债总额中全部为流动负债,意味着公司所有的债务都要在一年之内偿还清楚,还债压力很大。而其流动比例与速动比例均比较低,意味着企业可以用来偿债的流动资产相对很少,如果没有足够的现金流来偿还债务,或将出现资不抵债的情况,不能持续经营。

而宏丰股份的现金流显然也不宽裕。招股说明书显示,报告期内,宏丰股份经营活动产生的现金流量净额分别为3531.94万元、1625.24万、-3872.42万元、-5274.95万元,流动资金出现了越来越紧张的趋势。

针对近两个报告期内经营性现金流为负且与净利差异较大,宏丰股份称主要原因在于经营性应收项目与存货增加等使然。宏丰股份表示,随着生产经营规模快速增长,经营活动现金流相对紧张的状况短期内仍将持续。

分析师指出,上市融资仅是暂时缓解其偿债压力,但如果不能从根本上解决其偿债能力问题,债务趋紧将会成为其持续经营的一大阻力。

就以上有关疑问,记者昨天致电宏丰股份,但对方以“上市静默期”为由不予作答。

受益者

PE资本突击入股

除去以上存在于企业内外的诸多疑点不谈,如果宏丰股份最终能够顺利上市,最大受益者除实际控制人陈晓、林萍夫妇外,莫过于去年年底突击入股的两大投资者。

截止到2011年6月30日,宏丰股份的每股收益为0.93元/股,上述IPO人士表示,若以其所在的电子元器件行业当下约30倍的市盈率估算,本次发行价或将定于27.9元/股。招股说明书显示,陈晓、林萍夫妻两人合计持有4763.80万股,占发行前总股本的89.68%,若按此股价估算,其上市后身家将激增至13.29亿元。

2010年4月,宏丰股份完成了整体变更,剑指资本市场,此时若再引进投资者,无异于将到嘴的口粮分食与他人。然而,两家PE公司突击入股。

2010年12月,宏丰投资先后引进了上海秉原安股权投资发展中心(下称秉原安投资)与北京华云股权投资中心(下称“华云投资”)两PE投资者,前者以3000万元认缴202.84万股本,后者以货币1616万元认缴109.26万股份,分别位列第四、第五大股东,认缴成本约为14.79元/股。若以27.9元/股的发行价估算,两投资者半年多时间内即获得1.89倍的账面浮盈。(本报记者苗慧)