| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

标普选择在这一时点下调欧元区所有国家前景展望,显然是对当前的欧债危机解决进程感到不乐观。南都漫画:陈婷

正当欧盟领导人筹备欧盟峰会已经焦头烂额之时,标普的一则声明更是雪上加霜。

标普5日宣布,基于多重原因,该机构将把欧元区15国长期信用评级列入负面观察名单。标普在声明中表示,在所有被列入观察名单的国家中,奥地利、比利时、芬兰、德国、荷兰和卢森堡的主权信用评级可能会被下调一个级别,而包括法国在内的其他国家评级可能最多会被调降两级。标普称,最终决定将在12月8日- 9日欧盟领导人峰会后“尽快做出”。

市场舆论普遍认为,标普此举在于对欧盟峰会施加压力,以促进欧盟领导人尽快做出有效决策。而基于经济增长的黯淡前景,全球央行再度启动宽松货币政策的可能性也变得越来越高。

在欧债危机持续发酵、全球经济前景日渐黯淡的背景下,本周的全球央行议息基调趋于宽松将不可避免。

标普警告的5大原因

标普在发给南都记者的邮件中表示,之所以将欧元区15国长期信用评级列入负面观察名单,主要基于以下5个原因:

首先,欧元区越来越严重的信用状况。标普认为,欧元区银行正面临越来越高的信用危机。目前欧元区银行因为巴塞尔Ⅲ协议的推动,而需要募集更多的风险资本,由于经济形势转坏,银行不仅账上信贷资产质量堪忧,而且持有的大量政府债券资质也趋于恶化。更为麻烦的是,在目前的市场环境下,银行还不得不面临急剧上升的融资成本。

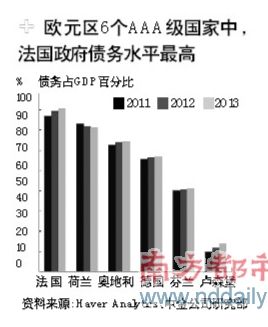

其次,欧元区主权国家正面临越来越高的风险溢价,这其中包括部分目前长期评级仍然维持为“A A A”的国家。因为这些原因,包括银行和其他风险投资者在内的主权债务投资人,开始对各欧元区国家要求更高的风险溢价,这导致部分主权债务评级为“A A A”的国家发债成本也不断攀升。标普称,欧元区国家不断上升的发债成本使投资人对这些国家主权债务信用等级可能发生变化的担忧加深。

第三,欧元区国家领导人意见分歧太大。短期来看各国对如何迅速重新树立市场信心没有解决办法,长期来看各成员国对怎样统一成员国财政预算和金融市场,以实现更大的经济增长也依然争吵不休。标普表示,欧元区国家不仅无法就在欧盟框架内的解决方案达成一致,而且如何筹集金融稳定基金所需的资金目前也未有下文,而投资者普遍认为如果不能筹集足够的资金,市场的忧虑情绪就不可能完全消除。

第四,欧元区大部分国家和多数民众的负债率水平都很高。标普称,政府负债率指标的过高,导致欧元区多数国家不得不采取紧缩的财政政策,来确保负债量占G D P的比率回落到合理区域。居民负债率水平的居高不下,则容易受到经济走势信心的影响,居民将倾向于削减支出,这会导致消费增长乏力、拉低欧元区经济增长的前景。

第五,欧元区2012年正面临越来越高的经济衰退风险。目前,预计明年西班牙、葡萄牙和希腊等国的经济增长陷入衰退,但欧元区作为一个整体陷入经济衰退的可能性也达到了40%。

标普表示,欧元区在明年陷入衰退的危险已经在其核心国家法国和德国近期的经济数据中得到反映。德国的采购经理人指数在10月份已经跌落到50以下,延续了9月份下降的趋势,这通常意味着经济开始步入衰退。同样,意大利10月份的采购经理人指数也遭遇了2009年以来最大的单月降幅。标普称,在重新审视欧元区2012年的经济增长前景时,已经进一步下调了实际G D P的增长速度。

“我们认为欧元区在2012年上半年将遭遇轻微的经济衰退,同时在下半年经济增长将开始缓慢回升。预计欧元区明年的实际G D P增速将在0 .4%左右。”标普认为,不断恶化的宏观经济增长前景也拉低了市场对于欧元区领导人解决危机的信心。基于这一原因,欧元区作为一个整体陷入经济衰退的可能性将达到40%。

欧元区主席强硬回应

实际上早在标普正式发布声明之前,市场中相关的传言就已经开始不胫而走。

最先捅出消息的是英国《金融时报》。该报称,标普将把6个仍享有A A A评级的欧元区国家列入负面观察名单。受此影响,当日早盘高涨的纽约股市午后急转直下。不久后,《华尔街日报》消息称,被标普警告的国家远不止6个,而是欧元区的所有17个国家,这令市场投资者情绪再受打击。

标普后续公布的声明证实了市场的猜测。南都记者注意到,本次被标普置入负面评估名单的15个欧元区国家包括了德国、法国、荷兰、奥地利、芬兰和卢森堡这6个享有A A A顶级信贷评价的国家。标普在声明中指出,目前评级为C C的希腊以及已经处于信贷观察名单中的塞浦路斯不在本次调整的范围内;标准普尔同时维持了对塞浦路斯负面的评级前景评价。

标普表示,在所有被列入观察名单的国家中,奥地利、比利时、芬兰、德国、荷兰和卢森堡的主权信用评级可能会被下调一个级别,而包括法国在内的其他国家评级可能最多会被调降两级。标普称,最终决定将在12月8日-9日欧盟领导人峰会后“尽快做出”。

对于标普的这一举措,欧元区领导人的回应也是措辞强硬。欧元区主席容克昨日接受媒体访问时明确表示,标普此举有严重夸大与不公平之嫌,欧元区并不会因此而感到不安。另外,德法两国举行双边会谈后达成共识,将设欧洲货币基金会(E MF ),容克表示这一计划十分合理,反映了多方的意愿。

欧央行本周或将下调利率

“标普选择在这一时点下调欧元区所有国家前景展望,显然是对当前的欧债危机解决进程感到不乐观。”深圳一家大型券商宏观研究员对南都记者说。

南都记者注意到,5日早间德国总理默克尔和法国总统萨科齐举行了令人瞩目的双边会晤,为即将举行的欧盟领导人峰会协调立场。德法两国宣布,将在欧盟峰会开幕前向欧洲

理事会常任主席范龙佩提交修改欧盟条约的共同建议,以便通过加强欧盟财政纪律的方式来应对欧洲主权债务危机。

“但是很显然,目前欧元区稳定市场情绪需要的是短期措施,比如能否像当年美国出台金融机构拯救计划那样,令市场短期的忧虑情绪先打消。在稳定局面之后,再通过长期的制度性设计来理清后续的问题。很可惜的是,欧盟现有的决策机制既无法做到短期有效,也无法确保长期制度设计能够解决问题。”前述研究员对南都记者表示。

标普亦很显然看到其中问题的关键所在。南都记者注意到,标普在第三条理由中就已经将欧元区的决策机制列入导致本次下调15国前景展望的原因。标普表示,欧元区国家不仅无法就在欧盟框架内的解决方案达成一致,而且如何筹集金融稳定基金所需的资金目前也未有下文,而投资者普遍认为如果不能筹集足够的资金,市场的忧虑情绪就不可能完全消除。

而随着事态的进一步发展,欧元区乃至全球央行再度进入降息通道的可能性也变得越来越大。

市场分析人士指出,欧债危机前景最终能否柳暗花明,也将主导全球央行的货币政策风向。上周,美联储联合其他5家主要央行下调美元掉期利率,旨在缓解金融市场的流动性紧张态势,并为本周召开的欧盟峰会“造势”。因此,在这个时点上,市场普遍预计,欧洲央行本周将进一步下调利率至1%,在为欧元区国家纾困问题上担当更加积极的角色。

南都记者了解到,本周全球将有6个主要经济体(加拿大、澳大利亚、印尼、韩国、欧元区和英国)央行召开议息会议。目前市场舆论普遍认为,尽管各经济体基本面有差异,但在欧债危机持续发酵、全球经济前景日渐黯淡的背景下,本周的央行议息基调趋于宽松将不可避免。

市场普遍预计,澳大利亚央行和欧洲央行或将分别下调基准利率25个基点至4.25%和1%,加拿大央行、印尼央行、韩国央行和英国央行将维持利率不变,市场将重点关注英国央行是否会做出扩大量化宽松规模的“暗示”。目前澳联储已经降息25个基点,而其他央行的降息预期也在增加。

南都记者张晓华发自香港