| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

保险企业首个可转债方案正式出水,12月20日晚间,中国平安发布融资方案,拟向A股市场发行260亿元可转债以补充资本金,促进旗下保险、银行、投资三大主营业务的快速健康发展。受发债消息影响,昨天平安A、H股两地双双下跌,沪指受此影响也转涨为跌。

>>事件

平安首发可转债

中国平安表示,本次拟发的260亿元可转债期限为发行之日起6年,可转债票面利率不超过3%,可转债在发行结束后满6个月就可进行转股,计划向原A股股东优先配售。据介绍,所募集资金在扣除发行费用后,将用于补充公司营运资金。此发行议案还需获得股东大会审议通过及相关监管机构批准。

平安此次可转债计划也是保险公司历史上第一次涉足“可转债”,在此之前,发行次级债一直是保险业融资的主要途径。今年以来,受业务扩张和市场动荡等影响,保险公司偿付能力充足率普遍下滑,中国平安及子公司融资压力骤增。公开数据显示,截至10月底,平安人寿和平安财险的该指标分别为153.2%和171%。

为了解决资金充足率,去年5月,平安产险发行25亿元次级债;今年6月,中国平安通过H股定向增发方式融资162亿元;今年9月,平安人寿拟发40亿次级债。只是,今年10月,保监会发布《保险公司次级定期债务管理办法》,明确提出保险集团不得募集次级债。因此,次级债并不在集团融资途径之列。

如果此次可转债方案获批,260亿元可转债全部转股,平安偿付能力资本可达到2089亿元,偿付能力充足率达194.9%,旗下子公司的相关指标也将明显改善。

>>影响

平安股价大幅下挫

2007年底,中国平安曾经试图在资本市场融资千亿元,被指一定程度上导致其后股市的连续暴跌,成为2008年压倒股市的最后一棵稻草,曾饱受各界质疑。

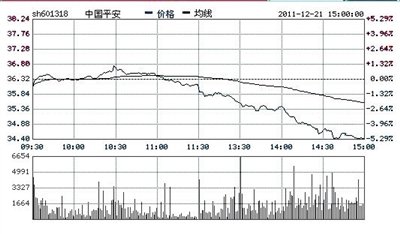

历史似乎惊人地相似,受发债消息影响,中国平安A股昨天午后迅速跳水,盘中一度大跌近6%,最终下挫5.2%,收报34.43元人民币,成交倍增至3334万股。H股继早盘弹至53.95元后无以为继,掉头持续向下,午后低见50.95元,收盘报51.5元,跌幅扩至1.4%,成交倍增至3096万股。受平安跳水的拖累,沪指也转涨为跌,收出一根大阴线。

对于平安此次发债,中信证券研报认为,发行规模较大,对可转债市场冲击较大,但对A股市场冲击小。摩根大通研报称,平安集团下属寿险、产险还有发行次级债的空间和额度,资本市场可能担心平安股价受冲击。此外,此次只在A股市场发转债融资对H股投资者不利。

>>解释

H股融资操作难度大

昨天上午,平安召开电话媒体说明会。对于A+H两地上市的中国平安为何选择A股再融资,平安集团总经理任汇川解释称:H股融资操作难度大。任汇川列举了H股融资三大困难,一是因为在H股发债非常难,等同于发外债,需要国务院审批,迄今为止国内公司也只有中石化在H股发过债。二是目前在H股增发,受国有股减持限制,比较难通过。三是因政策限制,若A股配股认购不足70%,H股配股很难启动。而平安前期调研显示,目前A股大股东参与资金有限。

平安集团执行董事兼首席财务官姚波解释称,A股可转债从启动、申请到实际发行需较长时间,其在发行结束之日6个月后方可转换为公司A股股票,对EPS和股东的摊薄效应将是温和且逐步释放的,适合作为前瞻性的资本补充工具。而且A股可转债具有债与股双重属性,在动荡的市场中较为温和,较之公开增发等产品对市场冲击小,认可度高。此外,A股可转债的转股价格较交易价格存在溢价水平,相比A股市场其他再融资品种,融资效率较高。

据了解,根据保监会有关规定,可转债在转股前不能列入附属资本。对此,任汇川指出,可转债发行最快可能在明年三季度,而进入转股期一般是在发行结束6个月之后,所以目前公司正与监管机构积极联络,争取将本次可转债发行所募资金在发行结束之后直接转增资本,“保监会也在做相关机制的研究,可能性很大”。

任汇川还强调,根据监管要求,平安集团层面是不能发行次级债的,但平安旗下的产险、寿险子公司还是有发行次级债的空间,必要的时候不排除通过发次级债等方式进行融资。

下一页:平安可转债发行有较长延后期 无其他融资计划