| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年07月20日 09:18 | 进入复兴论坛 | 来源:中国证券报

周一,农行A-H股同时触及发行价,一时之间农行能否顺利保住发行价引起广泛关注。不过,午后在煤炭、地产等强周期板块的全面上涨带动下,大盘强势反弹,而农行发行价保卫战的关注度快速下降。当市场走强之时,农行保发似乎已经不是一个问题了。

农行走势不具象征意义

19日,A股大涨,H股大跌。A股大涨并没有将农行A股送出破发的危险区域;H股大跌却已将农行H股拉到了破发的边缘。农行破发与否已经并不重要,没有必要把它符号化,而缺乏农行等银行股“配合”的周期性股票的反弹更大程度上可能是昙花一现。

市场大涨后,微涨的农业银行A股市净率1.78倍,离发行价2.68元仅高3分钱;而受到隔夜美股大跌的影响,港股重挫,农行更是跌幅远超恒生指数和国企指数,股价较发行价仅高出港币1分钱,这说明港股投资者对农行的看法也趋于保守。农业银行AH价格比达到0.97,在四大行中仅低于中国银行。

相信在绿鞋机制的护航之下,农行能挺过一段时间是没有问题的;如果单由市场力量来决定这件事,那么破发早已成行,所以过多关注点位和价格并无太大意义。关键在于对市场的两个问题需要厘清。

一是农行破发是否会造成银行股的估值中枢下移。目前农行市净率1.78倍,比工行和建行的2倍低不少,但是比中行的1.7倍要高。但同时农行的市盈率却是高出其他大行不少,显现出农行的净资产收益率相对较低的状况。尽管在现阶段,以市净率来衡量银行股的价格更加恰当,但是农行的弱势也许正是朝着按照市盈率计算的合理估值的回归,因此并不能因农行的“实质破发”而担心银行股的估值中枢下移。

二是缺乏金融股配合的周期类股票的大涨是否能持续。

在二次去库存的作用下,美国和中国都面临着复苏放缓的局面,这在今后一段时间对大宗商品期货和资源类股票都将形成有力的制约。而从股市与债市的对比看,债市在股市萎靡的情况下稳扎稳打,节节走高,说明资金正不断流向低风险的债券市场。而在这种格局之下,19日周期类股票的异动就显得有些莫名其妙,更多的应该被解读成超跌反弹。

同时一个值得注意的现象是,金融股涨幅排在申万行业涨幅倒数第四位,并没有“配合”周期类股票的行动。金融股尤其是银行股之所以一直颓势,尽管有资产质量等方面的原因,但很大程度上是因为已经从一个快速反弹周期回落的经济前景还没有看到足够的景气理由。而19日银行股的按兵不动,也正说明市场也承认这种前景并没有实质性变化。而在经济前景并没有实质性明确的前提下,周期股的反弹很可能仅是短时间行情,随之而来的更可能是重新趋于回落。

市场在反弹之后的走软无疑又将给农行带来进一步的压力,尽管有80多亿通过“绿鞋”机制获得的资金护盘,但是能护到什么程度还是要看市场脸色。在弱势中,破发除了有损形象外,并不见得会带来太坏的后果。数据显示,2009年6月恢复IPO以来发行的274只新股,破发的已经超过30%,其中华泰证券、招商证券破发幅度达到30%,因此农行破发也更应该用一颗平常心来看待。毕竟当年中国国航等股票在上市之初也不被看好,但结果在合适的市场环境之下成长为大牛股。

强周期板块春天来临?

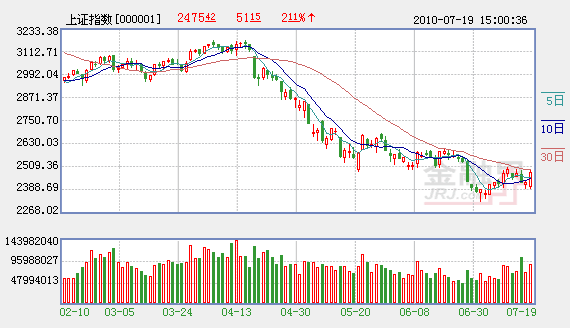

周一上证综合指数低开后震荡上扬,量能有效放大,一举扭转前几个交易日的颓势,似有短期二次探底成功的迹象。盘中,强周期性板块表现活跃,煤炭、有色等涨幅靠前,股指虽然中期趋势依然难言明朗,但是短期强势特征还是较为明显。

上周末,官方表态说“现在世界经济开始复苏,但进程非常缓慢,还有很多不确定性。我们既要扩大内需,又必须稳定外需,两者不可偏废”。尤其是温总理的表态还将经济增速同就业形势结合了起来,这显然引起了资本市场的遐想。2季度GDP录得10.3%,低于预期,经济增速下滑是否过快很快成为当前的热点话题,并引发了政策可能转向的预期。从支出法的角度展望未来,三驾马车中最值得期待的还是投资。

在消费、出口前景预期都不好的背景下,值得期待的似乎还是只有投资。当前,从投资主体看,中央投资力度减弱、地方政府融资平台模式受到质疑,私人投资受到市场的期待。从投资标的看,在出口前景并不乐观,大多数行业“去库存”几成必然的背景下,企业投资困难重重,其出路在垄断行业降低准入门槛,或者重回房地产行业的老路。我们认为,垄断行业涉及到既得利益者的利益,其门槛的降低需要各方的博弈,过程必定复杂。如此,房地产行业又成为各方的焦点所在。理论上,大力供给保障房,一方面可以压低房价。另一方面可以保持经济的平稳增长。这也是当前管理层的主要思路,其弊端在于压低房价会压低地价,压低地价会减少地方政府的收入。在地方政府持有的企业股权还不能自由售卖的背景下,财政收入的减少无疑不符合地方政府的愿望。如此,保障房的建设需要住建部的督促,且其持续性值得怀疑。6月商品房销售面积比5月增加近2300万平米就已经反映了该预期。其实,如果能够用廉租房替代保障房,很多问题就会迎刃而解。当然,无论用哪种方式,投资似乎是最能够由我国政府把握,且最能够短期见效的方式。由此,周一强周期性板块的走强就显得顺理成章。

最后,市场接近底部的判断被越来越多的投资者所接受。很多投资者将当前市场的估值水平同998、1664点进行对比,从PE、PB的对比结果看,上证指数、沪深300指数下跌空间不到20%,虽然深圳成份指数、中小板指数显得风险较大。如此,上证指数及沪深300指数的成分股就成为了资金追逐的对象,很明显,这些个股主要集中在金融、地产、煤炭、采掘、有色等强周期性板块中。

值得一体的是,农行在“绿鞋”机制引发的保底预期下,其给予市场的冲击也在慢慢被消化。从股价角度出发,投资者担忧的是1个月后“绿鞋”机制截止后,农行会否破发。由此最为合理的方法是在截止前,股价有5-10%的缓冲地带,进而能够保证股价不会轻易破发。其实,无论是从当前国有大行的估值水平,还是从农行的主营业务构成来看,投资者都不必对农行过于悲观。

综合以上,我们建议投资者短期内依然可以适当关注强周期板块,诸如地产、银行、煤炭、有色等,以超跌反弹的思路介入,当然,对于股指及盈利都不应该有过高预期。