| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年10月25日 09:38 | 进入复兴论坛 | 来源:21世纪经济报道

一夜春雨百花开!

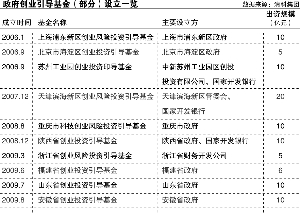

2008年10月,发改委、财政部、商务部联合发布《关于创业投资引导基金规范设立与运作的指导意见》,拉开政府创业引导基金(下称“政府引导基金”)“遍地开花”的序幕。

一时间,从省级、市级、县级,到区级地方政府都在酝酿发起政府引导基金。

然而,成长的烦脑随之而来。

肩负“引导社会资金投资创业企业发展”的政策性任务,引导基金还不得不“兼顾”社会资本与基金管理人的合理回报诉求、自身财政出资安全的考量及扶持当地高新技术中小企业成长及产业结构升级等。这些矛盾正变得愈来愈棘手?摆在引导基金发展面前的,是一条市场化运作的艰难摸索之路。

1.杠杆投资效应

能否撬动更多优秀股权投资机构及社会资本参与,核心问题并不在于政府引导基金给出多大让利空间、分担多高风险,从募资谈判伊始,子基金管理人、社会资本与政府引导基金在市场化运作层面就开始了一系列的“妥协与斗争”。

2009年10月,由国家发改委、财政部与北京、上海、深圳、重庆、安徽、湖南、吉林七省市人民政府联合设立创业投资基金,推出首批20只创投基金进行试点。2008年年底,北京中小企业引导基金选择深圳创新投资、启迪投资、张江汉世纪创业投资、银河投资、晨光投资等民间创投基金合作,吸引社会资金参与。当年5月,苏州工业园区创投引导基金与10家风险投资机构签约,计划向上述10家VC出资共计7.4亿元人民币。

“按引导基金平均出资20%-30%计算,目前各地政府财政对产业引导或创业引导基金的出资额超过100亿元,但考虑到相关银行投贷联动及配套股权融资措施,能撬动近1000亿元社会资本。”一位江苏省市级高新园区引导基金筹备处负责人近日向记者透露。

但是,相比社会资本追逐上市前股权投资(PRE-IPO)的狂热,引导基金从创立伊始,却被追加的赋予多项政策性使命——除引导社会资金扶持当地高新技术中小企业发展,有些地方政府还希望借此带动地方优势产业经济高速成长及寻求地方经济发展模式转型的突破口。

“毕竟资本是逐利的,”德汇集团总经济师孔刘柳分析说,“要吸引更多社会资本参与,引导基金一方面也得承担部分投资风险,一方面可减少领取部分投资收益,留给子基金(与引导基金合作发起股权投资机构)管理人与其他民间出资机构。”

为此,引导基金风险补助或跟进投资条款便应运而生。安徽省政府创业引导基金规定,创业风险投资基金因投资试验区未上市科技型中小企业发生的亏损,将给予风险亏损额30%、最高1000万元的补偿。多数引导基金则选择设立跟投机制,即跟进投资引导基金投资的高新技术中小企业,分担投资风险。

为吸引更多的社会资本,引导基金在未来收益分享方面亦“让利于民”。比较常见的方式,是引导基金的财政出资仅收取每年8%的固定回报,或者参考同期国债收益率,而不是按出资额比例分享超额投资收益的80%。

然而,记者发现,能否撬动更多优秀股权投资机构及社会资本参与,核心问题并不在于政府引导基金给出多大让利空间、分担多高风险,从募资谈判伊始,子基金管理人、社会资本与政府引导基金在市场化运作层面就开始一系列的“妥协与斗争”。

2.募资游戏“潜规则”

引导基金与子基金管理人募资谈判,像是看不见的战争,但关于“市场化运作”的暗战,却演绎得分外激烈。

“在引导基金进行合作谈判过程里,双方最关注的条件有三处,一是财政出资比例;二是能否答应政府方面提出的财政出资保本要求;三是引导基金对投资本地高新企业的投资比例。”天翼资本合伙人匡澜告诉记者。近期,天翼资本与无锡、广州、湖南与浙江等省市引导基金协商合作发起子基金。

记者多方调查了解到,当前政府财政出资比例从10%-30%不等,但为了加速引导基金募资效率,多数地方政府愿率先给予出资承诺,便于子基金管理人(GP)向社会募资;而财政出资的保本要求,已被多数风险投资机构所接受。反而是引导基金对投资本地高新企业的投资比例,成为谈判桌上“斗争次数最多”的一项议题。这也是多数与引导基金合作的风险投资机构难以接受的。

“有些引导基金规定子基金对当地高新技术中小企业的投资金额,占基金规模的比例在30%,有的则要求70%,甚至100%。”匡澜称。

“过多限制基金管理人投资范围,要么子基金有钱却找不到好项目投资,要么子基金只能投资一些风险度相当高的所谓高新项目,反而增加失败风险。”一位有过(与引导基金)合作经历的风险投资机构合伙人陈翼分析称,“现在多数引导基金难以做到完全市场化运作,多项政策性使命让他们不得不干涉子基金管理人的日常投资管理决策。”

在他看来,各个地方引导基金的实际募资条件不尽相同,主要看引导基金管理者的投资理念及当地高新产业经济的发展状况。其中最能接近市场化运作的是2006年成立的苏州工业园区创业引导基金。它没有限定GP投资的地域范围,即全中国各个区域都可以投资;也不参与GP的日常管理及参股GP的股权投资管理公司;除非GP投资策略发生重大变化,或基金规模出现意外的增加或减少时,它才通过投资理事会发表自己的意见,甚至动用一票否决权。

“但苏州工业园区的优秀高新技术企业众多,苏州工业园区引导基金不会担心子基金大量投资外省市高新企业。而很多地方之所以纷纷设立引导基金,还有一个目的,就是以股权投资之名,行招商引资之实,扶持战略性新兴产业公司落户当地,带动区域经济发展与产业结构升级。”前述高新园区筹备处负责人解释说。在他看来,多数引导基金强制要求投资本地高新企业的资本比例高达70%-80%并不奇怪,反而还是约定俗成的“潜规则”。

上有政策,下有对策。一些子基金管理人只能采取某些变通方式,即股权投资一家其他省市优秀企业时,将该企业部分经营业务迁至当地高新园区,兑现了后者招商引资扶持新兴产业的初衷,而规避基金投资范围的过多限制。去年4月,爆米花网络公司接受来自杭州引导基金的600万元投资,它所要付出的,就是将总部从北京迁至杭州。

在募资谈判桌上,有些合作条款则是股权投资机构“寸土不让”。

以往,为了确保财政出资安全,地方引导基金方面还要派驻一位代表进入投资委员会,行使所谓的“一票否决权”,即他可以一票否决任何“政府放面认为不合适”的投资决策。

“这是多数股权投资机构都不会答应的,”陈翼斩钉截铁表示,“否则子基金的投资管理业务会受到很大的牵制,很多民间出资人是信任我们的专业投资水准,才愿意投资进来的。”

然而,引导基金方面同样心存顾虑——毕竟多数地方政府将引导基金的委托管理权交给当地国有性质的投资管理公司或国有企业,后者领导必须兼顾“国有资产必须保值增值”的原则,采取多种手段确保每个财政出资的投资项目“必须是成功的”。

最终,双方只得做出相互妥协,较常见的折衷方式,是引导基金方面在子基金投资某高新技术企业股权后,引导基金会派驻一位代表进驻该企业,协同企业管理,同时与子基金管理人约定,在2至3年后,子基金可以按照事先约定的出资额回购该企业股权里的“财政出资部分”,如此引导基金方面也能从中“掌握”项目投资的成败状况。