| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年01月05日 08:41 | 进入复兴论坛 | 来源:京华时报

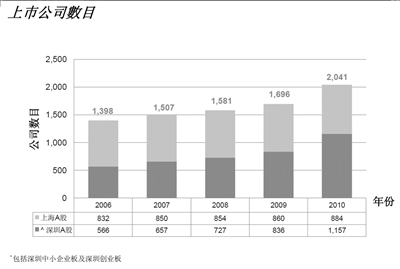

■上市公司数目包括深圳中小企业板及深圳创业板年份

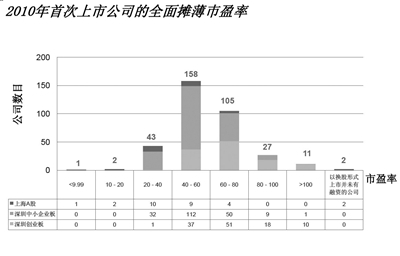

■2010年首次上市公司的全面摊薄市盈率 市盈率

“虎是百兽之王,兔喜欢跳一跳。”昨天,普华永道北京主管合伙人封和平用中国传统的生肖年份作比中国2010年(虎年)和2011年(兔年)IPO情况。由于未来出现大型企业IPO的可能性不大,普华永道方面预计,2011年沪深股市上市企业整体融资金额相比历史最高水平有所回落。

今年中国仍将领跑全球IPO

昨天,在“IPO市场2010年回顾及2011年展望”新闻发布会上,记者了解到,刚刚结束的2010年中,中国沪深股市IPO349宗,融资总额达到4783亿元,遥遥领先全球其他市场。

据预测,今年新股发行将达到320宗,其中30宗在上海A股发行,其他290宗将在深圳中小企业板及创业板发行,融资总额预计仍可超过4000亿人民币。

值得关注的是,中国IPO全球领先,股指表现却全球最惨淡。对此,普华永道认为,两者之间没有必然联系。中国股市表现不佳与宏观经济、中国的金融政策有关,不过更主要的原因是心理因素,并认为股指从过去的6000多点下跌到现在,人们的投资心态是主导因素。

深圳上市公司数首超上海

2010年,与历史不同,深圳成为中国IPO支柱,全球最吸引眼球的市场。普华永道中国主管合伙人林怡仲表示:“纵观全年IPO的一个亮点是中小企业板和创业板的融资表现,这在近几年还是首次出现。”

去年,深圳A股IPO无论是数量还是融资额,都远超上海,而且深圳A股上市公司数量有史以来首次超过上海。

林怡仲称,“我国创业板逐渐成熟对我国国民经济发展、经济转型意义重大”。之所以如此判断,是因为政府将科技进步和创新作为加快转变经济发展方式的重要支撑。

中小企业自此成IPO主力

“随着中国巨无霸型企业上市的基本完成,中小企业成为IPO主角,”封和平判断,“未来将是中小企业唱主角”。

事实上,纵观上海和深圳A股IPO可以发现,中小企业正成为IPO支柱。深圳A股IPO的表现只是例证之一,即便在上海A股,IPO平均融资额也从去年的139亿元减少为69亿元,其中融资金额超过100亿元的公司数量减少。

对此,封和平解释,随着四大银行之一的农行作为最后一家在去年完成上市,包括金融、能源、电讯领域的巨无霸上市潮基本结束,相信未来几年,高科技、高成长型的中小企业将成资本市场生力军。

中国股市“三高”症持续不退烧

去年,中国A股市场“三高”症表现明显,所谓“三高”症即高市盈率、高发行价以及高集资额。记者对比全球各地市场的首次上市公司的全面摊薄市盈率发现,中国香港、美国、欧洲等成熟市场,2010年IPO市盈率集中在20-40倍,而中国集中在40-60倍。

统计数据显示,去年,中国沪深两市IPO349宗中,158宗市盈率在40-60倍,105宗市盈率达60-80倍,甚至还有27宗达80-100倍。

对此,封和平解释,高市盈率、高发行价在中国沪深两地IPO中表现明显,主要因中国资金充裕、投资渠道少、中国企业增长前景乐观等,因为中国的投资者主要将股市作为第一投资渠道。相信随着时间的推移,这一问题会逐步解决。

事实上,记者了解到,中国沪深两地IPO的“三高”症,已经开始呈现“恶果”,其中之一,就是中国企业到海外IPO时,定价太高,难以得到国际投资者支持,结果IPO在已经发布招股说明书后,遭遇国际投资者给出的低定价选择暂停。

创业板公司造假问题受关注

值得关注的是,去年中国IPO高市盈率集中在深圳,市盈率达80-100倍的27宗IPO就全部发生在深圳。而且去年深圳创业板上市企业中“造假、粉饰财务报告”等问题开始被人们关注。

对此,封和平称,无论是纳斯达克还是香港创业板,都经历了大浪淘沙的过程,“淘去沙子才看到金子”。他称,创业板才刚刚出现一年多,未来很长一段时间都在优胜劣汰。

此外,普华永道方面表示,这不仅仅是创业板的问题,即便看上海A股,前10年上市公司中粉饰财务报告的现象也比最近10年多,而最近5年已很少有公司因财务造假被查处。相信随着监管水平的提高,发行审核越来越严等外部监督越来越强,造假会越来越难,创业板上市公司生命力会越来越强。

本报记者张艳