| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年04月29日 10:22 | 进入复兴论坛 | 来源:南方都市报

北京时间4月28日凌晨,美联储最新的利率政策报告终于宣布,轰鸣的印钞机Q E2将如期停下。

这份外界极为关注的议息报告称,美国经济复苏正以较温和的速度推进,就业持续改善。由于Q E2以及石油价格上升等因素影响,通胀率在最近几个月时间内有所抬头。联储决定维持6000亿美元的中长期国债购买计划不变,并如期于二季度末结束,同时在一段时间内维持联邦基金目标利率在0-0.25%的区间不变。

外界分析认为,美联储的这些表态意味着Q E3将不太可能出现,但美联储在宽松货币政策退出步骤上仍将稳定,短期内加息的可能性非常低。

随着美联储量化宽松政策的结束,热钱对于中国央行外汇储备的压力将能够大大缓解,央行行长周小川(专栏)的货币政策操作空间将得到改善。

6月底结束量化宽松

业界分析认为,美联储28日发布的议息报告意味着,美联储将温和退出目前极为宽松的货币政策。

“首先是结束流动性的注入,然后再启动加息。而结束流动性注入的方式也将非常温和,首先结束Q E2,再结束债券收益的再投资。从目前议息纪要及伯南克的新闻发布会信息,结束QE2后,推出QE3的可能性较小,但会维持一定的债券收益的再投资。而预计加息最早要到9月份之后的议息会议上讨论,意味最早也是在年底才加息。”东北证券的研究报告如是认为。

而促使美联储如此谨慎退出的原因在于,其对美国经济目前的复苏态势并非具有完全信心。东北证券认为,如期结束QE2不再有QE3的原因在于当前经济复苏稳定,但美联储仍然决定维持一段时间低利率状况,其用意也很明显,也即目前美国房地产市场仍然显得疲软,失业率并未有根本性改观,而从外界来看,高油价和日本地震带来的冲击,仍然在威胁着美国经济正常的复苏步骤。“去年四季度GDP下修至增长2.8%,而市场预测一季度进一步下降,这说明美国经济的增长仍存隐忧。”东北证券称。

香港市场人士亦持类似看法。英皇证券资料研究部副总裁林建华昨日对南都记者表示,在未来一年,美国还是会处于一个比较放松的金融政策。林建华称,尽管伯南克说过今年可能还是不会加息,但亚洲、南美、欧洲已经开始加息行动。如果加息的速度仍然比较慢,对于本国经济将不是很好。所以,在情况容许之下,美国很可能在第四季度启动加息。

不过美联储自身对美国经济的复苏步骤的看法则相对乐观。美联储议息报告称,由于天气因素,能源和大宗商品价格,日本地震对全球供应链的影响,美国一季度经济增长受到抑制。美联储认为经济增速会在2011年温和加速,但是风险仍来自于高油价,财政紧缩和日本地震对供应链的冲击。

值得注意的是,目前美国经济C PI同比尽管已经达到2.7%水平,超出美联储2%的预设目标区间,但核心通胀率仍然相对平稳。兴业证券认为,这意味着联储对于当前物价上行的判断应是短期现象,长期通胀率仍然处于低位。同时,失业率依旧偏高,因此在联储双重目标———就业最大化和稳定物价仍未达到的情况下,联储货币政策的推出步骤必然将相对谨慎。

弱势美元短期内难改

香港市场人士认为,美联储此番正式表态将逐步退出宽松货币政策,对于全球金融市场将有震动作用。英皇证券资料研究部副总裁林建华即表示,虽然美联储的态度非常谨慎小心,但首度对外明确表示“宽松政策正式完结”,将给市场带来非常明确的预期扭转信号。

南都记者注意到,昨日香港金管局总裁陈德霖的表态亦与美联储本次议息报告直接相关。陈德霖称,美联储议息会议的决定显示美国货币环境将在6月起逐步迈向正常化,虽然目前未知何时美国会加息,但是香港本地的拆息仍有可能早于美息向上。陈德霖还强调称,当美联储开始加息之时,留在银行体系内的6000亿资金将逐渐流走,改变利率走势及资金流向,提醒市民小心管理利率风险。

不过,多数分析人士称,美联储相对温和的退出路径将能够避免市场的加大波动。东北证券即称,从目前来看,美元及大宗商品价格将维持现有的态势,美元有望在短期内继续疲软态势,而在二季度末或迎来反弹。同时美国宽松政策的延续也意味资金流出中国的规模和可能性都较小,对市场难以形成直接冲击。

业内人士称,从美联储主席伯南克会后对美元政策的态度,可以预计目前弱势美元的政策恐将难以在短期内结束,这对于全球资本流动而言已预留空间,资金不会在短期内迅速流向美国市场。

长江证券即认为,至少从目前来看,美元反弹的条件还不具备。“首先,从实体经济来看,美元并不具备市场所预想的优势。如前文所说到的,一季度美国经济低于此前市场预期已成定局。美国一季度G D P环比增速先由3.5%左右调至2.5%左右,随后又被部分机构下调至2%以下。而实体经济的下滑又强化了联储维持原有货币政策的预期。我们认为,一季度美国经济的糟糕表现或许才是美元持续疲弱的原因。其次,从外部经济的反应来看,欧元区已经不堪油价冲击的压力,调控预期变得非常重要。这逼迫欧央行在本月进行了加息,而下一个就范的将会是英国。所以无论是现实还是预期,美元的弱势都非常明显。”

人民银行热钱压力缓解

对于目前饱受热钱煎熬的中国而言,美联储明确表态将逐步退出宽松货币政策是否将令其压力得以减轻?多数分析人士对此均表示乐观。

林建华表示,如果美联储在三四季度开始逐步收紧美元流动性,并在年底启动加息,中国货币政策的操作空间将有望得以放大。“中国去年已经收紧银根,美国Q E2做完之后,未来我们的政策可能会放松一点。也就是说在第三四季度,中央对于热钱的收紧会放松一些。此外,如果下半年中国通胀压力开始回落的话,中国央行的银根亦将有望相对宽松。”林建华对南都记者称。

华泰联合证券首席经济学家陆磊此前接受南都记者采访时亦曾预计,随着下半年境内通胀压力开始回落,而美联储进一步量化宽松的动能消退,央行今年上半年面临的通胀调控压力将得以有效改善。陆磊称,随着美联储量化宽松政策的结束,热钱对于央行外汇储备的压力将能够大大缓解,央行货币政策的操作空间将得到改善。

不过市场人士亦强调,对中国货币政策操作而言,由于日本地震影响,日本政府被迫进一步采用更为宽松的货币政策,因此即便美联储停止进一步加强货币宽松的力度,中国央行所面临的外部通胀压力仍然巨大。

林建华表示,中国在五六月份应该还会有一次加息和上调存款准备金率。在第三四季度起码会有两次加息,总体来说今年还会有3次加息。

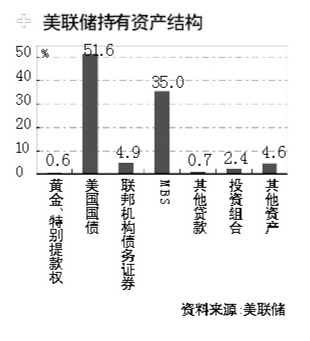

香港媒体26日亦称,美联储可能在Q E2结束后进入Q E2.5阶段。也就是说,美联储不会重开印钞机(Q E3),而是维持目前的资产负债表规模不变,通过到期债券回笼资金继续买债(Q E2.5)。文章称,Q E2.5只是美联储退市三部曲的第一步;第二步是美联储停止再印钞买债后,若经济仍继续增长,便会开始任由资产负债表上的美债到期;第三步是开始减持资产或调高短期利率。

分析认为,美联储可能在继续宽松和开始退市之间选择中间道路,其原因是宽松货币政策导致的弱美元政策虽损人,但亦不利己,而且不利己的因素越来越凸显。美元贬值将加剧美国的通胀压力,更会对美国的金融体系和美元的国际地位带来冲击,美元贬值和国债收益率降低都将会导致巨额外资从美国流出。

这种渐进的退出方式亦有利于全球金融市场的稳定。此前,新兴市场国家普遍担心,美联储的债券购买计划行将结束,再加上欧元区利率上升,市场会出现剧烈震荡,甚至出现资金突然撤离的情况。而在这种渐进方式下,资金突然大规模撤离新兴市场的情况不大可能发生。

南都记者 张晓华