| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

今日,沪深两市低开高走,沪指放量大涨逾2%站稳2700,两市个股普涨,不足百只个股下跌,近30只个股涨停。两市成交量双双重返千亿,沪指成交量创本轮调整以来新高。截至收盘,沪指报2746.21点,涨57.96点,涨幅2.16%,成交1443亿元;深成指报11996.08点,涨220.76点,涨幅1.87%,成交1007亿元;中小板指涨2.42%,创业板涨2.20%。针对今日市场走势,我们对十家实力机构的荐股做了汇总,供广大投资者参考。

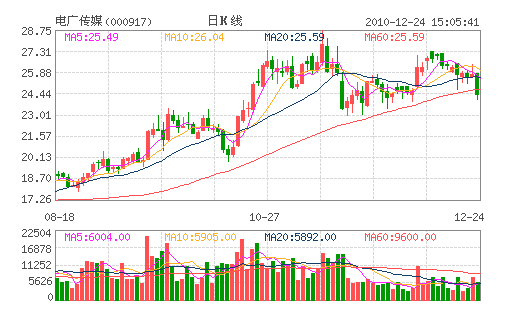

电广传媒:有线电视和创投业务跨界翘楚 买入评级

本报告有别于市场的观点

公司省外有线电视网络整合已取得突破,是国内有线电视网络运营商中最具成长空间的投资标的。公司创投业务逐步向基金管理公司转型,将有利于公司持续稳定发展,公司是A股市场稀缺的基金管理业务为主营业务之一的公司,公司升值空间超过69%。

有线网络是公司持续发展动力源泉,2011开启省外整合大幕

公司摸索出了省内有线网络整合的电广模式:在网络股权层面实现紧密、深度整合,在经营管理层面将由过去的“三级管理”变为“垂直管理”,在物理网络及终端层面实施统一规划和建设,真正实现了一省一网。电广模式将有利于有线网络业务规模化运营、增值业务的创新和发展以及用户ARPU值的提高。公司旗下华丰达已于2011年6月成功收购保定有线49%的股权,实现了省外有线电视网络整合的突破。在三网融合、广电内部整合逐步深度推进的趋势下,公司省外整合有望取得更大进展。

创投业务将成利润奶牛,逐步转型基金管理力求长久

公司旗下全资子公司达晨创投10 年来投资企业超过120家,其中17 家已上市,创投业务已进入国内前三。随着创投项目进入了退出期,创投业务将成为公司之后几年的利润奶牛。 在创投业务稳步发展的同时,达晨逐步向VC、PE 私募基金管理转型,目前旗下已有12只基金,资金管理规模达100亿元。此外,投资领域也开始向艺术品、文化产业等方面延伸。基金管理费和基金收益提成将为公司的长期稳定发展提供可靠保障。

酒店旅游持续好转,房地产土地储备价值26亿

公司酒店由于摊销成本、财务费用较高,一直处于亏损状态;但公司在2009引入了华天酒店经营管理团队,经营持续改善, 2010年亏损额已减少到34万,2011年可望扭亏为盈。旅游业务方面,公司拥有湖南世界之窗49%股权,随着旅游消费群体的增长,该项业务收入、利润将呈稳定发展态势。 房地产业务之前投资开发的"圣爵菲斯"项目销售已基本完成。目前公司尚有未开发土地994亩,仅就土地价值而言已达26.69亿元。

盈利预测及评级

我们预计2011-2013年归属母公司的净利润分别为5.42亿元、7.63亿元和9.57亿元,EPS分别为1.33元、1.88元和2.36元,对应PE分别为18.30、13.00和10.36。维持公司“买入”的投资评级。

风险提示

省内外有线电视网络整合不顺风险;创投业务持续性不够的风险。

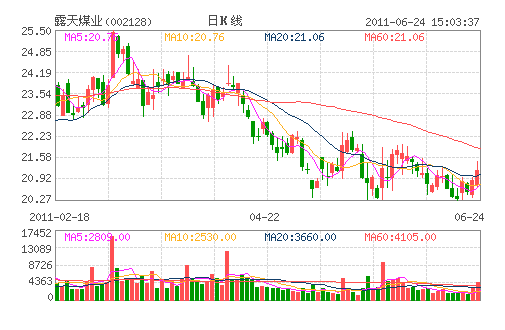

露天煤业:区域褐煤龙头 发展潜力巨大 增持评级

公司产量平稳上升,预计未来三年复合增长率为5.27%

公司目前拥有矿井四个,设计产能共计4900万吨,其中改扩建和资产注入新增矿井分别拥有产能1500万吨,2010年分别实现产量1125万吨和648万吨,预计2011年将正式达产,公司产量实现稳步增长。

资产注入预期强烈,外延式增长潜力巨大

在公司上市之初,集团曾承诺将二号露天矿、三号露天矿的采矿权和白音华煤电公司股权完整转让给公司,目前二号露天矿的采矿权已经成功注入,剩余资产注入预期强烈,若注入成功,预计公司将会增加产能2900万吨,公司的总产能也将升至7800万吨。

通辽至锦州港的运输通道即将打通,未来公司将迎来更大发展空间

公司煤炭运输瓶颈明显,目前运煤线路通霍铁路在扩能改造中,预计2011年,该项目可实现运力10000万吨,公司将摆脱的运输困境。此外,未来公司煤炭外运可充分受益于周边的三条重要铁路线:锡乌铁路、赤大白铁路和锦赤铁路。这三条铁路的建成将打通赤峰、白音华煤田、霍林河煤田、辽西,尤其是锦州港的下水煤通道,将极大开拓公司的市场空间。

褐煤价格未来上涨空间巨大

公司褐煤主要销往内蒙古东部、辽宁省、吉林省地区内按照霍林河褐煤理化指标设计或可掺烧褐煤的电厂,因此主要客户对公司产品依赖度较高。由于近几年动力煤大幅上涨,全国电荒缺口增大,中电投集团所辖电厂及其他电厂增加了对褐煤的掺烧量,扩大了公司的市场占有份额。 目前褐煤坑口价为175 元/吨,通过比较价格热量比,相比动力煤价格偏低,尤其褐煤与其他优质煤掺烧,其价格优势更为明显。而公司业绩对煤价敏感性非常强,未来煤价上涨,对业绩提升幅度较大。此外,热量为3000大卡左右的褐煤经过提质之后,将转化成为5000 至6000 大卡的优质煤,目前优质动力煤的坑口价为760元,按提质吨褐煤成本40元计算,价格上升空间巨大。

盈利预测和投资评级

不考虑资产注入,我们预测2011-2013年公司的EPS为1.08元、1.31元和1.50元,对应动态PE为18.82倍、15.58倍和13.63倍。考虑到公司未来产量平稳增长、强烈的资产注入预期、运输通道打开为公司带来的巨大市场空间、褐煤的强烈提价预期以及“十二五”期间巨大的发展潜力,我们给予公司“增持”评级。

风险提示

矿井建设进度低于预期,铁路建设未能如期完成。