| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

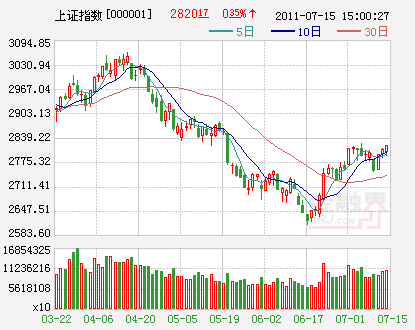

尽管2800点的攻关战总有反复,但在这轮超跌反弹行情中,市场的强势特征可见一斑。这其中,中报业绩成为行情最重要的驱动力,后市预计大盘震荡回升的概率较大,建议重点关注中报超预期的行业及个股。

三现象保障市场强势格局

当前,市场的强势特征主要表现在以下三个方面。其一,市场在大幅震荡后创出反弹新高。上周大盘先是因海外市场暴跌和国内宏观数据公布之前的谨慎心理而出现下跌,后半周则在良好的经济数据、稳定的政策预期以及事件驱动下收复失地,并创出本轮反弹以来的收盘新高。上证综指回调至2752点后采取拒绝下跌的态势,从而进一步夯实了股指回升的基础。

其二,投资者情绪逐渐得到改善。成交量稳步增加,两市日均成交达到2500亿元的水平;上证综指初步经受了年线考验,再次站在年线之上,这也进一步增强了投资者的信心,并增加了市场向上的动力。

其三,板块实现有序的轮动。过去一个月涨幅最大的板块是建材,累计上涨了15.6%;其次是电子元器件上涨了12.7%,这两大板块成为引领市场反弹的两大力量。建材是景气度上升且低估值的行业代表,基于经济硬着陆风险显著下降、投资将作为经济增长的主要驱动力的判断,水泥行业的前景依然看好,而较低的估值水平需要修复,自然也会成为投资者的首选目标,并成为引领市场反弹的先锋。与此同时,机械、化工的涨幅也比较靠前,其与建材的上涨逻辑基本一致。电子元器件的大幅上涨主要是由超跌反弹主导,在前期的调整中,很多中小股票下跌了40%-50%甚至更多,不管是出于基本面的理性下跌还是遭市场情绪的错杀,其阶段性的风险都得到了释放。因此,在反弹初期,超跌股票往往也是引领市场反弹的重要力量。传媒、计算机以及近期疯狂的创业板指数的上涨逻辑与电子元器件也基本一致。整体而言,市场热点板块的轮动,是有序且有章可循的。

外围环境提供正面支撑

近期国际市场的波动,不会给A股市场带来很大的负面影响,而美联储对QE3的官方提法或许对市场还有一定的正面作用。虽然欧债危机形势比较严峻,且前景不明,但其对全球货币供应的影响不大。毕竟美元是全球流动性的主要提供者,此前市场对QE3并没有多大期望,而美联储对于经济不好时候或推出QE3的想法,显然有利于市场情绪。虽然预期中的QE3不能等同于去年10月份的QE2,去效果也将差于QE2,但不论是经济好转,还是释放流动性的情形,都不会给股市带来太大伤害,加之目前A股与国际市场的表现并不同步,因此目前A股市场所面临的国际环境比较有利。

业绩及政策双轮推动

就投资机会而言,未来市场上升的动力将主要来自于业绩和产业政策。

中报业绩将是驱动当前市场的主要动力。自2007年以来,上市公司业绩与GDP增速的相关性大为增强,相关性达到80%;今年二季度GDP增速超预期地达到了9.5%,这为良好的中报业绩奠定了坚实的基础。一季度上市公司净利润同比增速为25%,我们预计中报业绩增速可能在20%以上。而当前市场较低的估值水平、未来经济软着陆的良好预期,都将为业绩驱动市场的发生提供必要条件。

就宏观面而言,经济与政策都将朝着有利于股市的方向发展。在宏观调控政策方面,在通胀可能见顶、经济或未见底的基本格局下,最佳的货币政策就是暂时不动,以稳为主;而财政政策则需要突出结构性的强化,总体略有放松,对水利史无前例的支持、对房地产调控的再度加码,以及6月份信贷的同比增长、M2增速的回升,都是政策强化结构、总体略松的表现。相较而言,下半年产业政策的动作可能更大,作为十二五规划的开局之年,各行业的产业规划都会逐渐推出,只不过对产业政策的时点把握较为困难。在市场环境逐渐改善的情况下,产业政策对市场的影响将逐步得以显现。事实上,从上周水利股和医药股的集体爆发就可以看到政策驱动的力量。

当然,由于宏观政策相对稳定,政策支持的结构性特征也会令热点较为分散,且外界的扰动因素仍可能会导致市场震荡。我们建议重点关注中报业绩超预期的行业与股票,关注政策对行业的个性化影响。

截至上周,两市共有1009家公司公布业绩预告,其中有74%的公司是预喜的(包括扭亏、预增、预盈、续盈),这表明中报业绩较为乐观。从统计看,预喜覆盖率(行业中预喜公司数量/该行业的上市公司总数)最高的是纺织服装,达到了47%,机械、电信、化工、家电、建筑、建材、有色金属、计算机、农业等行业的预喜覆盖率也很高,达到40%以上;电子元器件、电力设备、轻工制造、医药、食品饮料等行业的覆盖率相对较高,在30-40%之间;而非银行金融、电力及公用事业的预喜覆盖率最低,仅为5%和10%,投资者需要警惕其中报业绩存在的风险。

水利和房地产是受政策影响的两个极端。水利的重要性已经与能源、粮食相提并论,涉及经济安全、国家安全,在这一政策指挥棒下,预计4万亿的水利投资只会增加不会减少、只会提前不会滞后,水利相关板块将是一个长期的投资机会而非短期的炒作。至于再受政策重压的房地产板块,二三线城市限购将加剧该板块的短期风险。综合来看,本周可重点关注中报业绩较好、反弹幅度不大、估值相对较低、行业前景较好的行业与板块,如纺织服装、电信、机械、化工、有色、煤炭、商业等。