| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

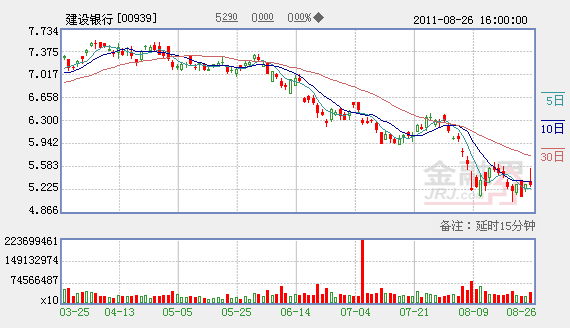

点击查看建设银行(00939)免费实时行情

金融界网站讯 据港媒报道,中资银行上半年业绩达标,投资界尝试从管理层透露的信息中,解答一些对内银的疑团,相信净息差还有扩阔的空间;但手续费增长动力可能在下半年减缓。

据香港《经济日报》报道,中资银行上半年业绩达标,投资界尝试从管理层透露的信息中,解答一些对内银的疑团,相信净息差还有扩阔的空间;但手续费增长动力可能在下半年减缓。环球金融机构增加资本实力,以提升抵御风险能力,但内银和券商均相信,大部分大型国有银行短期内不需要用到股本融资,惟市场仍存4疑虑。

建行:加息效应未即时显现

内银与经济周期的密切关系,在上半年业绩充分体现,受惠于央行去年下半年至今加息4次和市场银根抽紧,透过新发放贷款利率提高、存量贷款重新定价,以及按市场利率定价的票据贴现、存放同业款项及拆出资金等资产收益率提升等,已公布业绩的7行,上半年取得7至30点子按年净息差改善。

不过,建行(00939)、农行(01288)按季分别取得3点子息差回落和持平表现,令人意外。建行向分析员解释,主要为4月一次非对称加息令活期存款付息成本增加,加上该行贷款重新定息的年期较长,以致加息效应未能即时显现。

建行估计,净息差可望在第三季至明年首季持续温和改善,该行按揭贷款和其他较长年期贷款仍有待未来数季上调息率,但净息差可能在明年首季见顶。

手续费收入增长在上半年动力惊人,7大行平均取得55%增长。券商自首季业绩开始,留意到在紧缩环境下,银行宁愿以收取“顾问费”,取代收取最高贷款利率,推动手续费收入。

央行管制银行表外业务的行动接二连三,去年已限期银行在今明年内将银信合作贷款转入表内,人民银行上周再将承兑汇票业务中,作为保证金存入银行的存款,纳入存款准备金计算之内。有关限制内银以理财产品包装信贷资产的消息此起彼落,摩根士丹利不排除,若限制措施落实,下半年手续增长或减缓。

拖数增 中行:中小企资金紧

市场关注内银上半年少于90天逾期贷款全部上升背后隐藏的信息,券商引述中行(03988)坦承,中小企资金紧绌问题已开始浮现。

“系统重要性银行”按新资本要求,2013年底前一级资本充足率须不少于9.5%,5大行除农行、交行外全达标。市场关注内银集资压力,还考虑新资本管理办法沿用新风险权重体系可能影响资本充足率,地方融资平台贷款清理或将导致银行削债;若央行勒令将委托贷款和信托贷款全数转入表内,风险加权资产大增可能令银行出现资金缺口,这些均未于上半年业绩反映。券商估农行或须于未来12个月将股本融资提上议程,工行、交行等均强调未来主要以利润留成补充资本,可能意味派息减少。