| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

回顾2011年主要币种的走势,有美元的探底回升,也有欧元的一波三折,在瑞郎戴上“避险之王”桂冠之时,日元也不甘人后。影响汇市波动的事件包括年初的日本大地震、卡恩丑闻,年中的美国失去顶级信用评级、美联储的“扭转操作”、日本和瑞士干预汇市,年底全球央行联手救市,以及贯穿全年的欧债危机。

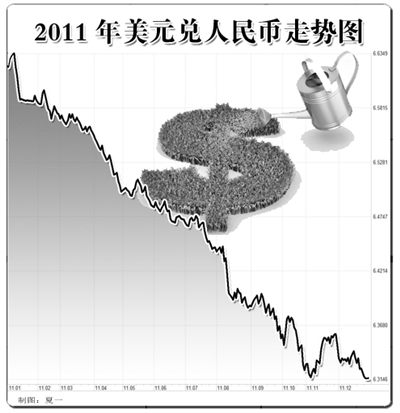

美元指数探底回升

2011年上半年,受美联储量化宽松货币政策影响,美元指数单边下跌,进入5月份以后美指开始横盘震荡,从8月份开始到年底美指呈现震荡上行走势。总体来看,探底回升是美指2011年走势的主要特征。有关统计数据显示,截至2011年12月22日,美指最高点为1月的81.31,最低点为5月的72.70。

今年8月,美指从单边下跌转而上涨的原因主要来自三个方面。首先,美联储没有推出第三轮量化宽松货币政策(QE3),而是推出“扭转操作”,从内部货币政策上减轻美元下行压力。其次,美国失去AAA主权评级,从正常角度来看,这应该对美元造成下行压力,但由于担忧美国评级下调的负面连锁反应,市场对美元的避险需求增加,反而对美元形成支持。从外部因素来看,欧债危机在今年下半年愈演愈烈,虽然欧元区出台很多救助措施,但并没有实质性解决方案。再次,全球经济出现不平衡的状态,美国经济稳固复苏,但从欧元区到英国,再到新兴经济体,明显处于经济增速放缓的态势。在这样一个背景下,资本开始回流美国。

展望2012年,美国经济复苏的步伐及美联储货币政策的走向仍然影响美指走势。市场最为关注的焦点首先在于,美联储是否会实行QE3,市场人士认为QE3推出的时间大概在2012年6月,一旦QE3推出,对美元将形成利空。其次,美国明年仍然实施积极的财政政策,所以其通胀率会否快速攀升值得关注,如果通胀率高企,则美联储加息的步伐会加快,这对美元中长期走势形成利好。

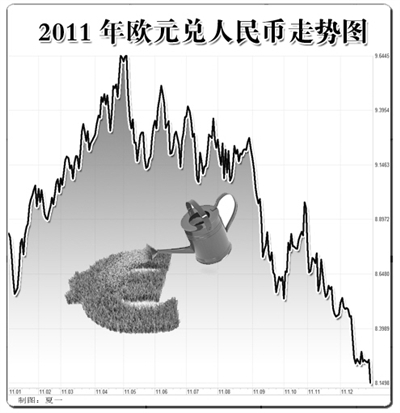

欧债危机蔓延升级

欧债危机爆发已有三年时间,时至今日,其蔓延和升级的速度依然没有停止的迹象。与去年不同,今年欧债危机呈现出的一个危险信号就是欧元区各国已经开始相互“传染”。从意大利到西班牙,就连法国、德国这两个欧元区最大的经济体也难以自保。

危机“传染”的表现包括评级机构一再下调欧元区各国信用评级、银行业流动性趋紧、市场信心低落……欧洲经济增长步履蹒跚。

解决欧债危机,欧元区各国的目标是一致的。短期来看,重债国必须实施财政紧缩和结构性改革,并尽快缓解银行业的信贷紧缩局面,为市场注入信心;长期来看,欧盟和欧元区各国必须就实现财政一体化的深层次改革达成一致。然而,欧盟各国迄今在这些方面的进展不容乐观。

12月1日,希腊工会举行了24小时的全国大罢工,抗议临时政府即将推行的紧缩财政和结构性改革措施。12日,意大利工会在同政府谈判无果后也宣布将举行全国大罢工,以抗议新政府的退休改革方案。

为了说服民众接受改革,尽快解决危机,欧元区今年实施了一系列改革方案。比如12月9日,在年内最后一次欧盟峰会上,欧盟各国领导人同意缔结一份新的合约,强化财政纪律,但是英国拒绝参加使欧盟内部团结面临考验,新条约的出炉也存在变数。

关于欧债危机为何一发不可收拾,有市场人士质疑这是欧洲银行业为满足巴塞尔资本协会的要求,需要减记相关评级较低的欧洲主权国家债券,转买美国国债。另一方面,欧洲银行业的大量存款也不断流向美国。如果传言是真的,欧洲反击的手段有限——要么欧元贬值,要么将希腊等国逐出欧元区。

欧元贬值或许在欧洲企业家的心中并不是最严重的情况,因为少数欧洲企业已经“未雨绸缪”,和商业伙伴讨论欧元区解体后货币结算的问题。然而,专家认为,欧元和欧元区不会顷刻崩溃。

首先,欧元区内主要经济体的基本面尚好且欧元区整体财政赤字和公共债务水平在发达国家中处于中游,这为欧元区走出危机奠定了基础。其次,欧元区成立10多年以来,区内各国在单一市场建设和经济一体化方面发挥了重要作用,已经成为不可分割的整体。第三,欧元的基础是欧洲一体化,只要欧洲一体化不发生根本逆转,欧元就不可能崩溃。