| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

万科历年借款利率变化与期间央行货币政策走向之间并无明显相关性,说明紧缩的货币政策只是房地产商融资成本上升的原因之一,而不是主要原因。即使货币政策转向中性回归,房地产商融资成本也未必得以缓解。

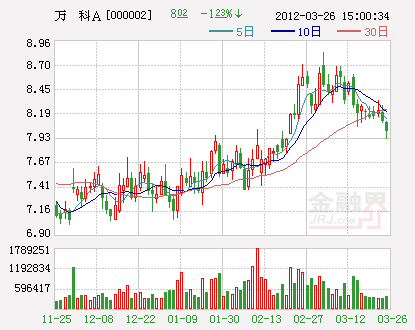

去年底以来央行两次下调存款准备金率,是否意味着房地产商融资压力将得到缓解?透过万科A(000002)(000002.SZ)的财报,或许可以看出一些端倪。

3月13日万科发布2011年度报告。万科历年的年度报告较为详尽地披露了其借款利率情况,仔细分析后发现,其历年借款利率变化趋势与在此期间央行货币政策走向之间并未表现出明显的相关性,显示当前房地产商高融资成本压力并非仅仅缘于紧缩的货币政策。

这就意味着,随着货币政策由去年以来的过度紧缩转向中性回归,房地产商高融资成本压力未来很可能并不会随之得到缓解。

去年以来融资成本大幅上升

万科年报披露的金额前五名的长期借款数据显示,2010年以来,其长期借款利率大幅攀升。

2010年年报显示,当年1月26日、2月8日万科各有一笔10亿元的信托借款,利率均为5.85%,当年9月28日一笔10亿元的信托借款的利率大幅飙升至10.2%。而2011年年报显示,当年5月20日一笔10亿元的信托借款利率进一步上升至11.6%,较6.65%的两年期贷款基准利率大幅上浮74.4%。

将万科2011年与2010年报的进行比较后发现,上述2010年的几笔借款的利率都被明显上调了:2010年1月26日、2月8日两笔信托借款的利率由原来的5.85%上调为6.65%、2010年9月28日的信托借款的利率由原先的10.2%上调为11.25%,远高于两年期贷款基准利率。

万科的偿债能力在房地产公司中具有明显的优势,其借款利率较基准利率大幅上浮70%以上,当前房地产商的融资成本之高,由此可见一斑。

货币政策紧缩并非主因

货币政策的紧缩通常被认为是房地产商融资成本上升的主因,考察2008年以来万科借款利率的走势,则不难发现,实际情况并非如此。

万科的信托借款利率由2010年初的5.85%大幅飙升至2010年9月份的10.2%,在此期间,央行既未上调贷款利率,也未上调存款准备金率,两年期贷款的基准利率仅为5.4%,而万科的贷款利率10.2%,较之上浮88.9%。

直到2010年10月20日央行才开始加息,此后持续加息、上调存款准备金率。但是,在这一轮央行的货币政策紧缩周期中,万科的融资成本并没有大幅上升,其借款利率由9月28日的10.2%小幅升高至2011年5月20日的11.6%。

更早之前,在2007年至2008年上半年间,央行也实施了一轮严厉的紧缩货币政策,但在此期间,万科的融资成本并没有上升:2008年5月,在经过多次加息之后,两年期贷款的基准利率达7.29%,而当时万科的借款利率仅为4.86%,较基准利率下浮幅度达33.3%。可见在那一轮货币政策紧缩周期中,万科的融资利率并没随基准利率的上调而升高。

上述分析显示,自2007年以来的两轮货币政策紧缩周期中,万科的借款利率与货币政策的走向并没有呈现出明显的相关性:在2007年至2008年上半年的货币政策紧缩周期中,万科的借款利率较基准利率仍有大幅下浮,在2010年初至2010年9月间,并没有加息、存准率上调等货币紧缩政策出台,万科借款利率却较基准利率大幅上浮,而自2010年10月以来货币政策持续收紧期间,万科的借款利率呈现高位小幅上升态势。这说明房地产开发商高融资成本并不是仅仅由于过去一年多来实施的紧缩的货币政策所致,而是另有原因。这也意味着,房地产商的高融资成本的压力未必会随央行下调存款准备金率而减缓。

针对房地产市场的调控是关键

央行“2011年金融机构贷款投向统计报告”显示,2011年房地产开发贷款新增3313亿元,其中保障房开发贷款新增1751亿元;这意味着扣除保障房部分,房产开发新增贷款为1562亿元,增幅仅为5%;而2011年房地产开发投资同比增长27.9%,房地产信贷增速远低于房地产开发投资增速,由此导致房地产商资金供求形势紧张,融资成本大幅上升。

一方面,2010年以来,国家出台了一系列针对房地产市场的调控措施。融资方面,为打击房地产商长期以来囤积土地、地王频出的乱象以及开发商的捂房惜售行为,证监会切断了房地产商通过证券市场发行股票、债券融资的渠道。

随着房地产市场投机炒作热情不断高涨,房价多年持续大幅上扬,房地产市场风险不断积聚;为了应对房地产贷款风险,银监会等部门也出台了一系列措施:提高了房地产开发贷款的风险权重、对房产商贷款的抵押物提出了更高要求,对有土地闲置、捂盘惜售和投机行为的房地产开发商贷款进行限制;因此,房地产开发贷款的供给受到了抑制。

另一方面,国家加大了保障房的建设力度,并优先支持保障房建设的信贷需求,在房地产信贷总量受控的情况下,保障房信贷的大幅增长也相应挤压了商品房开发的信贷供给。

与此同时,随着房地产泡沫的日渐显现,银行业对房地产贷款的发放也更加审慎;房地产贷款风险上升,银行在贷款利率上必然要求相应的风险溢价。

综合上述分析,2010年以来房地产商融资成本的大幅上升,是国家针对房地产市场过热而出台的一系列调控政策共同作用的结果。房地产商的融资渠道受阻、信贷供给受到抑制,由此推高房地产商融资成本,而房地产泡沫风险的显现,也使银行在贷款利率上要求相应的风险溢价,以对冲可能产生的坏账损失,由此进一步推升了房地产商的融资成本。在此期间货币政策的紧缩仅仅是房地产商融资成本上升的原因之一,而不是主要原因。

去年底以来,央行连续下调存准率,货币政策由过度紧缩向中性回归,但只要国家针对房地产市场的调控力度不减,房地产商的高融资成本压力就不会随着货币政策的变化而得到根本缓解。温总理在“两会”期间表示,房价远远没有回到合理价位、坚持房地产调控不动摇,这表明在未来相当长时期内房地产商面临的融资成本压力难减。“两会”期间,央行行长周小川明确表示,存准率下调所释放的资金并不是流向房地产业。

所以,顺势而为,主动降价促销、以回笼资金,是房地产商的生存之道;那些长期以来习惯于屯地捂房以牟取暴利,宁可借高利贷,也不愿意降价让利于购房者的开发商,很可能将深陷高利贷泥潭而不能自拔。