| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年12月15日 09:08 | 进入复兴论坛 | 来源:上海证券报

技术创新 指数新天地

——中证等权重90指数优势分析报告

国信证券 杨涛 葛新元

上海证券交易所和中证指数有限公司已于2010年12月2日正式发布中证90等权重指数,指数简称等权90。中证等权重90指数样本是由上证50指数的50只样本股和深成指的40只样本股构成,指数采用等权重方式加权计算。截至2010年11月08日,中证90等权重指数总市值与自由流通市值分别达到12.97万亿元和3.72万亿元,分别占沪市A股总市值与自由流通市值的45.48%与35.33%。

一、等权重方式,技术创新、稳中盈利

指数构造规则最核心的是成份股选择和权重确认。1896年正式创立的道琼斯工业平均指数完全没有权重的概念,仅是价格的平均数。目前所有指数的加权方式可以按照资本规模、经济基本面和固定权重分类。虽然有一些构造复杂的指数采用多因子权重模型,比如综合考虑市值、基本面等因素计算权重,但基本的方法还是源于上述三类。

以资本规模作为权重是20世纪最为流行的方法。最为人所知的就是市值加权。采用市值加权的指数会不会影响指数的整体表现?同时,如果股份中有大量的非流通股,按照市值加权的指数是否能有效的衡量投资者的业绩?

以沪深300为例,其中各成分股的权重与市值正相关,在这种情况下,如果上市公司股价上涨较快,市值也会相应增加,指数也会被动地增加其权重;反之如果股价下跌,指数则会被动降低其权重。这样导致的结果就是,价格越被高估的股票,在指数中的权重越大,而价格越被低估的股票,在指数中的权重将越小,有悖于减持高估股票、增持低估股票的价值投资原则。也从一方面解释了2008年股市暴跌时指数基金跌幅最大,2009年股市上涨时指数基金又成为领跑者。

等权重指数的诞生正弥补传统市值加权指数存在的上述缺陷。它通过定期调整单个样本股权重的方法使样本股保持同等权重,避免了传统指数基金中的追涨杀跌的缺陷。

中证等权重90指数,采用等权重的指数编制方式。降低了大市值公司的权重,加强配置于表现优异的中小市值公司,历史回溯数据表明,该方法在一定时期内,能够获取优于市值加权指数的收益表现。等权重编制方法是结合国内资本市场结构和特点的创新,其应用于指数化投资中可以使投资更为稳健。

另外,等权重更符合人们日常经济行为中的配置习惯,因其加强了成长性好的中小公司的权重,因此投资者更容易从中小公司优质股票中盈利,从而通常有优于同类传统指数的表现。

美国市场的实证数据显示,标准普尔等权重行业指数和标准普尔500行业指数相比,自2007年开始至2010年5月14日,除标准普尔500信息技术行业外,其余标准普尔等权重行业指数的收益率风险比均优于标准普尔500行业指数,充分证明了运用等权重方法编制指数,能够有效提高收益率风险比的有效前沿。

二、历史收益具有竞争力

上证50指数是从上证180指数样本股中,根据流通市值、成交金额对股票进行综合排名,选取表现优异的前50名股票作为样本股;深成指的样本股也是根据股票上市交易日期长短、股票市值及成交金额等因素综合考虑选出40只股票。可见等权90成分股是沪深市场上规模大、流动性好的最具代表性的90只股票,可以综合反映沪深市场最具市场影响力的一批优质大盘企业的整体状况。

如上所述,在权重和成分股这两个指数的重要因素上,等权90都具备了一定的优势,我们通过上证50和深成指与其他宽基指数的对比分析,来进一步观察等权重90的历史收益情况。我们选取沪深300和中证100这两个指数,与等权90进行收益率的比较。

首先,我们看一下不同时段这几个指数的比较。

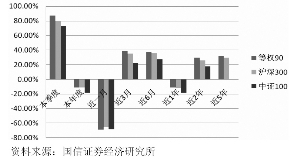

图1:等权90不同时间段收益比较

图1中可以看到,在不同时间段的比较中,等权90具有很大的优势,远高于沪深300、中证100这两个沪深两市大盘的跨市场指数,在近3个月、近半年、近两年中也有不俗的表现,即使是在本年度、近1年这样市场收益总体为负的情况下,等权90指数下降幅度也较小,可见在牛市中,等权90是一个很好的获利工具,而在市场下行阶段,等权90又能帮助投资者尽可能规避风险。

图2:等权90五年历史收益比较

图2是以2005年12月7日为基点,画出的三个指数近五年的历史收益,从图上看到,等权90的收益优势显著,并从2008年年底开始,同沪深300、中证100逐步拉开距离,显现出其独特的优势。所以从历史收益上看,等权90比其他跨市场的大盘指数有更好的收益表现,是一个很有潜力的投资工具。

在行业配置上,目前等权90成分股主要集中在金融服务(25)、有色金属(11)、采掘(7)、房地产(6)、食品饮料(5)等周期性行业。目前市场的情况是,从2009年第三季度到2010年第二季度,由于经济刺激政策的退出以及地产调控等的政策,周期性行业指数不断走低,进入三季度后,在价值回归的动力下,估值较低的周期性行业强力反弹;与此对应,基金仓位明显提升,且周期性行业配置比例明显上升。所以说,等权90指数的行业配置比例亦充满优势。

综上,等权90指数设计合理,指数的权重设置科学,能够为投资者获取更大盈利,成分股的选择优势明显、代表性强,且追溯其历史收益,与其他指数相比有一定优势,所以等权90是很好的获利工具。(CIS)