| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年12月17日 07:30 | 进入复兴论坛 | 来源:证券时报

分年度水利固定资产投资增速资料来源:国信证券经济研究所

国信证券研究所

行业有巨额投资需求

“十二五”我国环保标准不断提高,化学需氧量、二氧化硫继续减排5%和10%,同时新增氨氮、氮氧化物排放约束指标,分别减排10%和10%。大气污染治理方面,脱硫仍以电厂为主并转向钢铁烧结机,脱硝市场即将启动;污水处理方面,重点转向脱氮除磷等升级改造、污泥处理,同时化工污水处理将极大受益;固废处理方面,生活垃圾焚烧加快发展,危险废弃物、渗滤液处理得到重视。

据预测,“十二五”环保总投入将达到3.1万亿。

政策支持可能超出预期

从长期看,政府将逐步理顺环保价格机制,开征环保税,提高行业回报率以吸引社会资本。此外政府在税收减免、财政贴息方面的措施可能超出市场预期,使环保公司直接受益。

日前有消息传出工信部《对加大战略性新兴产业政策扶持力度方面的建议》已提交给国务院有关部门,建言七大战略性新兴产业的企业在“三免三减半”政策期满后,按15%所得税率减半征收。我们认为若通胀持续,这一措施实施不是没有可能。环保上市公司有望因此受益,预计环保业务占比较大的公司业绩对税率下降的敏感性较高,对这类公司保持适当关注。

环保资金缺口扩大是机会

环境治理责任主体(地方政府和工业企业)一方面面临巨大的治理投资需求,另一方面在高通胀和信贷收紧情况下,污染治理项目的回报率短期难以较大改善,环保资金缺口继续扩大,污染治理进度受到一定阻碍,部分工程设备类企业高增长也将受影响。而一些企业可以利用资本优势进行产业链整合并从中获益。

环保上市公司主要通过股权融资(再融资、引进战略投资者)或者债权融资(发债、商业贷款)两种形式引入社会资本。

1、资金缺口加速环保资产证券化,形成整合预期

环保资产证券化是地方政府拓宽融资渠道的一个途径。随着国家对环保产业的重视,以及巨额环保投资带来的财政压力,我们预计未来各地政府将逐步理顺环保价格,加快市政环保资产证券化步伐以此拓宽新的融资渠道。

环保资产证券化可采取两种方式:一是IPO,成本较高,如重庆水务二是借壳上市后再注入其他资产,如兴蓉投资,运营类公司有做强做大的意愿,因此存在环保资产持续整合的预期。可以关注第二类公司带来的投资机会。

2、运营类企业:利用外商资本实现前向整合

随着国家对“十二五”环保行业的大力支持,加上人民币升值预期,我们观察到过去一年一批新外资再次涌进市政环保行业,但不再直面项目竞争,而是采取股权投资国内水务企业的形式。具体形式分为两种类型,一是私募股权投资型,更倾向于资本运作,预计将会以IPO、溢价转让或者回购的方式退出;二是业务拓展型,外资方本身也具有环保业务,借道国内有实力的上市公司拓展其在华业务。

我们相对看好第二种合作模式,因为对于国内上市公司而言,既可以利用外资方的资本优势,拓展项目;也可以利用其先进技术,介入设备领域,培养ROIC较高的新增长点并打造综合竞争力。

3、工程设备类企业:凭借社会资本实现后向整合

工程设备类环保公司尽管面临着行业高增长需求,但进度上可能受业主对环保投资积极性的影响,导致业绩的波动。在工程设备行业,环保资本正逐渐向上游投资运营领域转移,实现后向整合。后向整合技术壁垒并不高,主要是在资金壁垒。

我们青睐既是设备类,整合后ROIC又不会下滑明显的公司,如龙净环保、碧水源、桑德环境。

长期关注细分市场龙头

综上所述,环保行业基本面向好,环保规划确定了“十二五”巨额投资需求,同时税收等政策可能超出预期并使企业实际受益,我们上调行业评级至“推荐”。

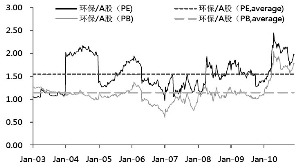

环保板块2010年PE和PB估值分别达38倍和5.9倍,相对大盘溢价率达到100%和77%,处于历史上较高水平(历史平均水平分别为50%和14%)。四季度估值高点受到转型和政策预期影响,当前估值距最高点仍有15%空间,而且相较四季度政策预期更强,随着未来一个季度环保政策出台刺激,估值仍有提升空间。

在转型期,作为环保行业的责任主体,不管是地方政府(市政领域)还是工业污染源企业(工业领域),都面临着环保资金不足的困境。因此行业实际能否高速增长取决于环保项目回报率以及由此吸引的社会资本。短期看,高通胀下环保价格难以大幅改善,行业进展可能受到一定限制;但长期看环保价格改革势在必行,预计政府将通过各种手段吸引社会资本进入环保行业。

中短期可以关注产业链整合和资产注入类公司,这类公司能从行业资金缺口中获益。如龙净环保(脱硫BOT+脱硝新增长点),兴蓉投资(资产持续注入预期+前向整合),桑德环境(固废龙头+资产注入预期), 碧水源(MBR龙头+后向整合);长期还可关注细分市场龙头如先河股份。