| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年05月11日 13:22 | 进入复兴论坛 | 来源:新浪财经

在明确投保需求和家庭财务分析之后,解决了买什么、买多少的问题,接下来要做的事情就是选择产品,在选择之前有必要充分了解各种保险产品的功能特性,代理人的推荐和说明毕竟有限,你完全可以自己做个功课预习,不是吗?本文尝试解决这个问题。

一、普通寿险(终身寿险和定期寿险)

普通寿险是人身保险中最基本的险种,一般以身故或全残的重大人身风险作为给付保险金的条件,部分公司普通寿险产品只包含身故保险金,也有部分公司普通寿险产品会约定观察期,合同生效后观察期之内发生风险不在理赔范围之内。普通寿险的保险责任一般是除外式,即只要是责任免除之外的情形下发生风险,都在理赔范围之内。普通寿险分为终身寿险和定期寿险,顾名思义,终身寿险保障终身,一般属于储蓄分红型保险,定期寿险保障固定的期限,一般为消费型险种。

1,终身寿险

一般终身寿险主要以身故或全残风险的发生作为给付保险金条件,个别终身寿险产品会有一些附条件的生存给付功能,如,①提前给付:国家卫生部门认定的医疗机构证明被保险人罹患严重疾病末期,且存活期在1年或半年以下,被保险人可申请提前给付终身寿险额度的50%或某限额。提前给付寿险额度若发生在交费期,此后各期保费豁免。②在相应年龄将终身寿险转换为年金养老保险,一直领取到身故。

终身寿险保单最适合作为每个人的最后费用。每个人总有离开的一天,这一天总要发生一些费用,少则几万,多则数十万,因为不只是丧葬费那么简单,就算是意外事故也不总是当场身故,很有可能要躺在ICU病房里接受成本昂贵的抢救,亲人们手忙脚乱,不顾一切地割下有限的财富交给医院,这笔财富不大可能像一堆废纸那样绝对闲置,它总有原本的价值,可能是父母为数不多的生活费,可能是孩子未来的教育金、创业或成家准备金等等,如果不希望自己离开时会动用家人的储蓄或资产,每个人的最后费用都应该在他还来得及的时候分期准备出来。谁也不知道这件事何时发生,因此定期寿险不能确保;更不知道这件事以何种方式发生,因此意外险也无法确保。

2,普通定期寿险

定期寿险的显著特点是低保费高保额,是最能体现人身保险之保障功能的险种,主要用于保障一定期间内发生的各种费用,如普通成年已婚男性在成家20年左右的时间内需要承担的房贷等债务、子女教育金和父母孝养准备等费用,这些费用对于一般人来说没办法一次性准备好,但是确保一段时间,大部分人都能顺利支付,定期寿险其实就是付出一定的保障成本来确保一段时间所对应的价值,说白了就是花钱买确定的时间。

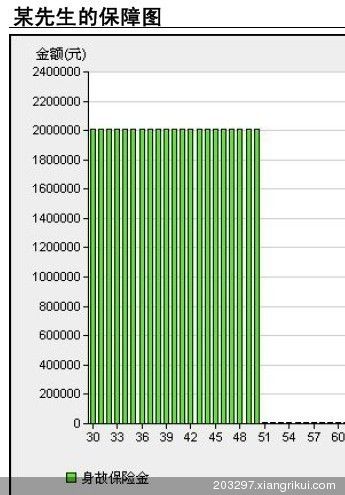

假设某人20年内需要承担的房贷等债务、子女教育金、父母孝养费用共计200万元,平均每年顺利支付10万元,20年后债务刚好被清偿、子女刚好独立,父母的晚年孝养费用也刚好准备完毕,可一旦这个人在20年内彻底失去收入能力,这些费用就会面临严重的财务缺口。因此,理论上讲,这个人第一年需要有200万的定期寿险保障,如果1年内未发生风险,将顺利支付各种费用10万元,第二年可将定期寿险额度降低为190万,否则就需要多支付10万元的保障成本。普通定期寿险没有自动减额的功能,于是,收入保障定期寿险应运而生。

3,收入保障定期寿险

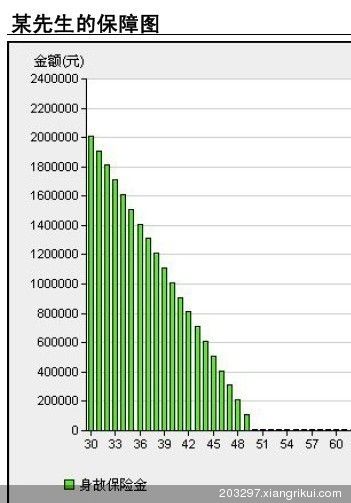

收入保障定期寿险的保额所对应的不是某人在一段期间内需要承担的总费用,而是各期发生的费用额,或是被保险人的年收入能力,如上例,如果用收入保障定期寿险来规划被保险人的保障方案,可将保额设置为年度费用10万元,保障内容即为,若被保险人发生身故/全残风险,从风险发生时刻起,保险公司每年向受益人支付保险金10万元,若被保险人在第1年发生风险,则会产生20笔保险金分期给付,合计200万元,若被保险人第2年发生风险,则会产生19笔保险金分期给付,合计190万元,……如此类推,相当于被保险人就算发生了身故/全残风险仍可以为家庭创造收入,用于支付每年10万元的费用。这种定期寿险完全根据人们的实际需求额提供保险金,在保障期间内,累计保额和被保险人已创造收入之和总是200万,却无须支付高于实际需求额的保障成本,相对普通定期寿险更为人性化,相当于保额自动逐年递减的普通定期寿险。

普通定期寿险

收入保障定期寿险

二、两全寿险(定期多次返还类寿险和期满一次性给付类寿险)

两全寿险相比普通寿险增加了一项给付保险金的情形,即被保险人在保障期间未发生身故/全残风险但在保险合同约定的时点生存。两全寿险其实相当于具有储蓄功能的定期寿险,区别在于,定期寿险支付的保费是纯保障成本,而两全寿险支付的保费除了保障成本之外还有一部分作为储蓄积累了下来,在保障期内生息或取得保单红利,在约定时点分期或一次性给付生存保险金。两全寿险特别是保障期内定期多次返还类险种的保障内容迎合了很大一部分人期望收回保费的心理,事实上,中国保险公司的投资渠道被严格限制,在保险公司无法通过所收保费短时间内获取高收益的情况下,投保人所应支付的保障成本大部分还是要从所交保费的时间价值中扣取,年龄稍大保障期间稍短的两全保险甚至会倒扣本金,因此,一定程度上说,两全寿险其实相当于是用保费利息支付保障成本的定期寿险。综上所述,两全寿险的价值不在于拿回保费减少保障支出,而在于当下确定一部分现金流,抵御人身风险以外的环境风险引发的经济损失,多次分期返还型两全寿险可通过更改投保人的方式将固定时点的现金流转移给孩子,类似于信托金融工具所产生的遗产规划功能。

三、万能寿险

人们常说的万能险其实就是万能寿险和其他人身险的组合体。万能寿险较上述两种寿险来说,保费去向比较透明,为了更直观了解本产品,您现在可以取出纸笔画一个水槽,水槽上方画三根进水管,依次标注上“期交保费”、“追加保费”和“账户利息”,水槽下方有三个出水管,依次标注“保费初始费用”、“保单管理费”和“风险保障成本”。这个水槽相当于一个积累财富的池子,对应万能险的账户价值,期交保费就是每年需要定期存入的保费,追加保费是任何时候任意额度追加到该账户中的保费,一般以期交保费按时存入为前提,账户利息会有一个最低保证复利率,各家公司均不相同,初始费用在最初几年看上去扣除很多,相比传统寿险其实很少,保单管理费数额确定,每月扣除,风险保障成本按照自然费率计算,逐年递增,如果保障额度不低、保障内容不少但保费投入不够高、投入期限不够长的话,保障成本增加的速度甚至会超过账户利息收入,后期甚至有被扣光账户价值的可能,因此中老年人不适合该险种,该险种也不适合终身持有。

万能险之所以称之为“万能”,是因为它具有非常灵活的特性:

1,首先,保额和保费不再像普通寿险和两全寿险那样精确匹配,在保费不变的情况下,保额可以随时做出灵活变更,当然,大部分保险公司都在每档保费下规定了保额可变更的范围;

2,其次,保费缓缴不再和保单效力息息相关,只要账户价值里有足够的钱用来扣除风险保障成本和保单管理费,保费可以无限期缓缴,而保单不会失效。

3,万能险最容易被人接受的一点灵活性在于支取,传统寿险所积累的保单价值是不能随意支取的,除非通过有偿保单贷款或接受损失直接退保,而万能险保单积累的账户价值可以任意支取,一般来说前5年需要承担一定的手续费,该费用逐年递减,第5年后支取账户价值无须再承担额外的手续费。

因此,万能险适合给孩子建立一个教育金账户,风险保障成本低,账户积累价值快,支取灵活方便。

四、投资连结寿险

投资连结寿险形同万能险,同样是通过期交保费和追加保费积累账户价值,同样具有保额灵活变更、保费无限期缓缴和账户价值灵活支取的特性,可以在理解万能寿险的基础上加深理解。

万能寿险只是保证一个最低收益年复利率,并不承诺投资渠道,实际利率来源也并不公示,而投资连结寿险的保费所积累起来的账户价值是直接用于各类证券投资的,分为不同风险等级的几个投资账户,投保人可根据自己的风险偏好决定各账户配置比例,各账户间调整配比关系不产生转换成本,保险公司投资机构负责投资标的的选择和买入,不保证收益率,投保人自行承担投资风险。

上一页12下一页