| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

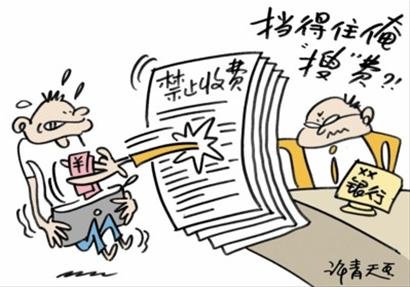

从7月1日起,银行11类共34个收费项目将强制停止。不过,部分银行避开银监会规定,“另辟蹊径”推出收费新招,又引起了一定舆论争议。

旧账未消新账又起

中国银监会、中国人民银行、国家发改委今年3月联合下发 《关于银行业金融机构免除部分服务收费的通知》,要求自今年7月1日起免除人民币个人账户的11类34项服务收费,包括:本行个人储蓄账户和结算账户的开户手续费和销户手续费;向救灾专用账户捐款的跨行转账手续费、电子汇划费、邮费和电报费;以纸质、电子方式提供本行一定时期内对账单的相关收费等。

但是,兴业银行日前在网站发布消息称,从7月1日起,对开户满3个月,且3个月内日均余额小于300元(含)的该行人民币个人活期存款账户每季度收取3元;收费日为每季度结束的次月15日,将从符合收费条件的客户账户内自动扣收账户管理费。光大银行也发布公告,自6月起按照每月3元收取“个人短信通”服务费。

值得注意的是,新的收费项目有“合理利用规则”之嫌。例如,银监会等部门规定,已签约开立的代发工资、退休金、低保、医保、失业保险、住房公积金账户的年费和账户管理费(含小额账户管理费)在34项禁止之列。但对普通客户是否应当收取并无规定。兴业银行收取小额账户管理费,恰恰针对的是普通客户。

银行客户各有各理

某股份制商业银行上海分行负责人表示,银行对中间业务收费符合国际惯例。而在国内,由于银行长期以来贴上的是“国有”标签,很多本应该收费的项目,银行免费尽义务,久而久之客户反而养成了依赖。换言之,国内银行长期以来不收费是不正常的。

不过,客户对此并不买账。市民宋先生认为,央行、银监会之所以取消部分收费项目,核心点在于这些收费本身不合理。收费问题要分两个方面:一方面,这些收费项目是否对应着“物有所值”的服务,即是否该收。另一方面,即便当收,也应该有合理合规的沟通渠道。客户与银行之间存在契约关系,契约一方不经沟通协商,单方面变更协约内容,实为不妥。

事实上,中间业务收费已不存在争议。争议在于是否应该对存款账户征收小额账户管理费等费用。根据2001年7月颁布的《商业银行中间业务暂行规定》,中间业务可分为九大类:支付结算类、银行卡类、代理类、担保类、承诺类、交易类、基金托管类、咨询顾问类和其他类中间业务。而目前,很多存款账户具有多种功能,银行能够通过账户提供除存款之外的其他额外服务,是否属于中间业务还是个问号。

根源还是利润“所迫”

收与不收,主动权在于银行。透过争议表象,银行选择收费的根源还是出于控制成本,以获取更大利润。

一国有银行相关负责人算了笔账,目前每笔账户交易成本约为0.08元,若该账户每月发生交易10笔,一年120笔,交易成本为9.60元。若该账户每季度日均余额为301元(日均余额300元及300元以下每季度要收小额账户服务费3元),银行一年利差收益为1.35元,简单的现金存取,不产生任何中间业务手续费,则银行一年在这个账户上的收益为-8.25元。因此,通过抬高收费,挤出部分小额账户,减少银行资源挤占,也是无奈之选。

安永会计师事务所日前发布一份报告,中国17家上市银行去年合计净利润达人民币6873亿元,同比增长33%。央行数据显示,去年全年人民币贷款增加7.95万亿元。而2010年以来,央行先后12次上调存款准备金率、4次加息。今年1—5月新增人民币贷款仅约3.54万亿元。对于目前仍过度依赖存贷利差的银行而言,日子不太好过。而收费项目确实能给银行带来巨大的利润。例如各家银行近年兴起的短信通知费,按照业内人士的解释,部分大银行仅此一项每月就可进账上亿元。

在短期内利率无法市场化的前提下,减少争议的办法是银行多承担一些。中央财经大学中国银行业研究中心主任郭田勇(微博)曾公开表示,关于银行收费,对于针对广大公众的基础类金融服务应以低收费或免费为主,而对于高端类、竞争性的中间业务应给予银行充分的自主定价权。

记者 张小乐(解放日报)