| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

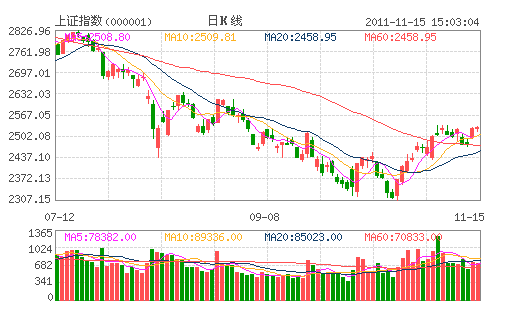

周一市场的强力上攻令“暖冬行情”再度跃跃欲试,不过,欧洲局势的持续动荡依然让市场为之忌惮,周二股指随即陷入震荡。尽管短期外围的不利因素仍不足以阻挡A股的反弹之势,但是,在欧债危机依然陷于僵持局面并仍有恶化可能的背景下,国内也难现全面宽松格局,后续股指仍难现系统性行情,总体仍以结构性机会为主,股指依然将在2500-2550点一线反复震荡确认,并尝试上攻2600点阻力位。

欧债风波起伏跌宕

一波还未平息,一波又来侵袭,这句话用来形容欧债危机的局势再恰当不过。希腊债务问题仍悬于半空,意大利又被卷入。上周意大利10年期国债收益率一度攀升至7.48%,创欧元时代最高纪录,敲响了意大利债务违约的警钟。尽管技术型过渡政府的组建一度让市场预期乐观,然而,意大利周一售出了30亿欧元5年期国债,收益率从上个月的5.32%飙升至6.29%,创出1997年6月以来新高,与此同时,意大利的10年期国债收益率攀升25个基点至6.71%,市场的疑虑依然未消。

目前的关键是,意大利尚未到期的国债金额将近1.6万亿欧元,债务规模比西班牙、葡萄牙、爱尔兰、希腊4国的债务总和还大,如果意大利违约,无疑欧元货币联盟将遭遇重创。当然,目前市场都还不相信意大利这个“巨人”会倒下,与希腊不同的是,刨除利息支付不计,意大利目前尚有预算盈余。意大利也许有能力还债,但前提是能够以与其背景相似的国家相同的借款利率举债,然而如果意大利需要持续以7%的水平支付利息的话,恐怕也撑不了多久。

众所皆知,不管哪一次危机,损失都要由债务人、债权人和纳税人来分担,而欧洲债权人德法两国的态度,也是前期我们认为欧债危机最终将迎来转机的关键性因素。不过,目前德国态度似乎有点暧昧,毕竟,如果意大利出问题,这一次的损失将大得让人望而生畏,而在欧洲,所有人似乎也逐渐意识到,如果欧元还要继续存在的话,德法两国的纳税人相应也应承担损失。于是,德国总理默克尔所在党派基督教民主党联盟周一进行了投票,赞成应为欧元区各国提供一种“自愿”退出欧元区的方法,这无疑为欧元区未来的命运增添了不确定性。

资金掣肘难现全面行情

10月新增贷款的意外放量、高层的不断表态,加之近期“十二五”产业规划的密集出台,政策暖风不断,微调信号不断增强。微调预期的不断兑现正是助推股指反弹不断深化的主要动力,微调政策下流动性的不断改善也成为了影响行情走向的关键性因素。不过值得注意的是,在微调预期如火如荼的背后,企业资金链紧张的局面依然未有明显缓解。一方面,地产调控依然不放松,一二线城市地产降价开始呈燎原之势,在生存考验下,地产商已开始了降价赛跑,价降之后能否放量,成为开发商能否抵御危机的关键所在。然而,从2008年的地产降价销售经验来看,买涨不买跌的购房心态下,初始的降价仍难以引发成交量的攀升,相反会加剧持币待购心态,进入买方市场的房地产,年底地产商的生存依然将面临重大考验。

与此同时,尽管浙江温州等地爆发民间借贷危机之后,支持小微企业和中小企业的信贷和减税政策陆续出台,各地政府也正在逐步落实相关事项,然而,企业资金面紧张格局依然未得到有效缓解,浙江温州老板“跑路潮”依然蔓延。除此之外,A股上市公司的委托贷款中,有相当一部分放贷资金面临回款压力,9月份以来更是频繁出现逾期或展期的问题,甚至还有个别贷款项目已经出现了纠纷。时至年关,企业将迎来资金结算的高峰时期,上市公司总额数百亿元的高息委托贷款的风险也将面临相应考验。

可见,年关前企业资金面依然将非常紧张。尽管在全球经济增速下滑的风险下,不少新兴经济体都已转抑通胀为保增长,但中国经济转型、房地产价格监控的重任加之国际、国内新涨价因素的干扰,都使得再度全面宽松面临诸多掣肘,从而令A股传统周期性品种继续受到多重抑制,而权重蓝筹股的迟缓走势无疑也在较大程度上抑制了股指的反弹空间,股指难以延续逼空式的全面上涨行情。

不过,在政策逐渐确认定向宽松的走向下,内需再平衡、新兴产业投资将成为经济结构调整下保增长的最可能途径,因此,在微调预期助推股指反弹行情短期依然有效的背景下,紧抓这两条主线依然是投资的关键所在。建议关注受益消费升级下的旅游、海珍品及品牌服饰等消费类个股机会,并可适当继续关注受益于政策利好的物联网云计算、节能新材料、环保设备、生物医药等个股机会。