| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

中投证券 张镭 欧阳俊

投资要点:

公司是中国工程机械装备制造业领军企业。占比公司营业收入50%和毛利60%以上的工程起重机械是公司核心业务,其销售规模位居国内第一、世界第二。

品牌、研发和产业链是公司核心竞争力。①国内外知名品牌,汽车起重机、压路机等内销和出口均排名国内第一;②研发优势显著,是国内行业标准的开发者和制定者;③拥有国内工程机械行业最完善的零部件配套体系,有利于控制整机产品质量和生命周期。

起重机械业务确保公司业绩稳定增长。①由于汽车起重机下游需求较为分散,受房地产投资放缓影响相对较小,预计2012年公司汽车起重机业务收入增长13%;②我们看好公司混凝土业务的长期发展前景,但目前占公司收入比例仅为6%左右,短期内对公司贡献有限。

集团改制和挖掘机业务资产注入是公司未来两大看点。①低效的国企体制导致公司业务整体毛利率比三一、中联低10个百分点左右;未来随着集团改制和管理层股权激励的完成,盈利能力有望大幅提升;②集团承诺2015年前将挖掘机业务注入上市公司,简单假设届时徐工挖掘机市场份额达到10%,则可贡献收入120亿左右,极大提高公司业务规模和盈利能力。

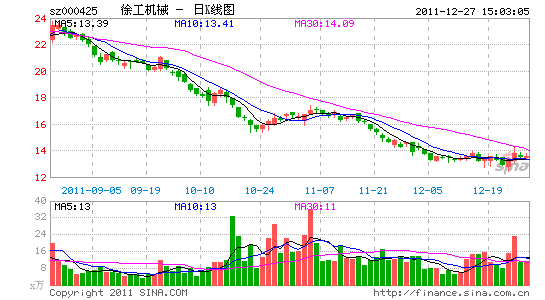

首次给予公司“推荐”的投资评级。我们预测公司2011-2013年每股收益分别为1.70、2.05和2.55元。目前股价对应2012年6.57倍市盈率,我们看好公司长期发展前景,首次给予“推荐”的投资评级。

风险提示:货币政策持续紧缩;原材料成本上升;信用销售风险。