| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

文/成国文

从今年走势来看,金价仅在一月获得超过10%的强劲涨幅——主要表现出对此前过快上涨的修正,去年9月金价创出历史高点1920附近后出现中等规模的回撤。当然伊朗紧张的地缘政治局势也起到了显著的支撑作用。而且年初临近中国春节等因素也令实物买盘较为旺盛,加之在1月底联储议息会后表示将近零利率维持至至少2014年。在多重因素支撑下价格不断走高,最终导致了1月价格的超强表现。

然而接下来到笔者截稿时为止(4月19日),连续三个月的月K线图均收跌。

二月价格实际上仍延续了此前的强势,不过在月内最后一个交易日吞噬了之前所有的涨幅。随后的整个三月由于包括就业在内,公布的美国相关经济数据多获得显著恢复导致市场对联储进一步放水的预期不断走低,这令金价总体表现出震荡下挫的走势。当然还包括印度政府提高印度黄金进口税由2%到4%等抑制实物需求(甚至导致了该国珠宝业的大罢工)的信息也对限制了金价走势。实际在进入3月以后黄金市场开始显得特别清淡。不论是我们跟踪的ETF抑或是期货市场持仓和成交状况都显示市场较为冷清。

从1-3月的ETF走势中,可见1、2月随价格上涨而显示明显增持。而进入三月后至今在价格震荡下跌过程中,ETF基本没有显著的持仓变动。路透数据显示,4月18日美国6月黄金期货合约成交量在100,000口以下,再次刷新今年最低日内成交记录。在此前的印度珠宝业罢工结束后,没有看到大量印度买盘。

西班牙风云暂歇 宽松预期或将主导中短期市场

对西班牙财政的担忧持续,加重了黄金和其他市场的谨慎基调。4月17日西班牙标售的国债成功但比一个月前支付更高的溢价,为该国标售长期公债带来不佳的预兆. 西班牙近日拍卖了2014年10月到期及2022年1月到期债券,上次同类债券拍卖收益率分别为2.617%和5.403%。在债券拍卖之前市场保持中性偏弱的走势。西班牙债券发售规模并不太大,且欧洲公共部门仍保有一定火力。此次过后的下次拍卖应在7月,市场都将获得短暂的喘息机会。而市场焦点将转向下周四的联储议息会议结果。

近期各国央行进一步宽松的举措也加强了市场对美联储进一步宽松的预期。4月18日本央行(BOJ)副行长表示,日本央行准备在必要时采取额外措施放宽货币政策。巴西央行降息75个基点,印度央行也在三年来首度降息50基点。

而中国下调存款准备金率似乎也是势在必行。

一方面我们看到贸易顺差不断缩小,FDI连续5个月下滑。包括国内经济目前的困局等因素都导致资金外流,外汇占款降低。全国人大财经委员会副主任委员吴晓灵去年12月25日在第三届中国经济前瞻论坛上说,2012年央行会比较多地动用存款准备金率的手段,因为如果外汇占款增幅过小或者是下降,央行必须通过下调存准率释放流动性。要实现今年的货币供应增速目标及新增信贷目标,市场普遍预期今年央行将下调存准率2个百分点。

从4月初公布的美国三月非农数据严重差于预期(市场预期增20万实际增12万)以来,美国各方面数据开始出现显著下滑。美国3月新屋开工总数年化65.4万户,低于预期70.5万户,低于前值69.8万户,为2011年10月以来最低水平;美国3月新屋开工年化月率下跌5.8%,差于预期上涨1.0%,差于前值下跌1.1%。美国4月14日当周初请失业金人数下降0.2万人,至38.6万人,预期为37.0万。全美地产经纪商协会(NAR)发布报告称,美国3月NAR季调后成屋销售年化月率下降2.6%,预期为上升0.4%,2月为年化月率下降0.9%。一系列开始由复苏转为下行的数据令市场对4月25日召开的联储议息会议充满了期待。当然,还有在5月初将公布的4月美国非农就业情况,这或许都将进一步加强联储进一步的宽松——新兴经济体已经珠玉在前,由美联储领衔的新一轮宽松季或者已经离我们越来越近。

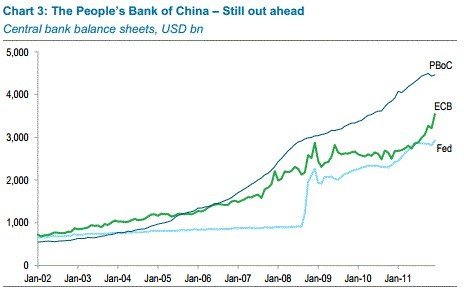

渣打银行4月17日发布的报告称,2002-2011年间,中国央行的资产负债表扩张了八倍,主要原因是为了稳定人民币汇率,央行不得不大量发行货币以对冲流入的美元。北京当局指责美联储和欧洲央行不负责任地开动印钞机,依据是美联储和欧洲央行资产负债表的扩张速度,如下图所示。然而中国央行的资产负债表扩张速度超过了美联储和欧洲央行,2002-2011年,中国央行的资产负债表翻了8倍,在去年底达到4.5万亿美元。

欧债问题难获实质解决 信用危机是金价潜力的本质所在

欧债问题短期获得抑制但长期看来近乎无解,鲍尔森,索罗斯,格罗斯对冲基金界的大佬在此事上的主要观点基本一致。不能使用财政政策的情况下,货币政策难以实质改善欧洲债务危机。没有增长的紧缩意义非常有限,而且可能令本国经济进一步收缩而影响偿债能力。

索罗斯表示:欧元威胁摧毁欧盟,欧洲领导人正通过不合适的规则带领欧洲走向灭亡。引进欧元导致了分歧,而不是融合。欧元区最脆弱的国家已经发现,他们处于第三世界的位置,感觉他们像是欠了外国汇率的债务,有真实违约的风险。尝试让他们遵守对他们来说没用的规则让事情变得更糟糕。不幸的是,官方并不理解这一点。德拉吉发起了特别措施,通过三年期贷款注入1万亿欧元流动性。但该操作的效果被德国央行的反击破坏了。看着欧洲央行资产负债表增长,德国央行意识到,如果欧元区崩溃,它将有巨大的损失风险,因此反对LTRO政策。让我们希望这不要变成自我实现的预言。

从中短期来看,更多的支撑因素可能来自美联储的宽松预期,从中长期角度来看,欧元与美元比“烂”的过程则是黄金作为一种非信用资产的价值体现。从各主要新兴市场国家(主要是金砖四国等)央行对黄金的增持,我们似乎不难得到这一结论。

今年2月,中国经由香港进口金条40公吨,去年同期仅有3.12吨左右,进口黄金量同比增加近13倍。而2月如此大规模购买黄金被认为,中国央行在继续秘密累积黄金储备。法国兴业银行分析师认为公共层面上看,中国央行(PBOC)将继续囤积黄金储备,这比开放资本账和让货币可自由兑换更容易,将帮助中国推进人民币的全球化。

(成国文 三和锦信高级分析师)