| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

20世纪30年代以前,传统货币数量理论认为利率与一般物价水平负相关。1923年英国经济学家吉布森对1791年—1928年英国的利率与物价进行统计,观测到与上述传统理论完全相悖的现象:利率与物价之间存在着显著的正相关关系。其后,凯恩斯也对1730年—1930年的英国国债收益率与批发物价指数进行了实证研究,验证了吉布森的发现。在1930年发表的《货币论》中,凯恩斯将这一现象命名为“吉布森悖论”。

目前,“吉布森悖论”被广泛用于分析黄金价格走势。本文将对金价自由浮动以来的黄金价格与实际利率之间的吉布森关系进行检验,并在此基础上进一步探讨名义利率、实际利率以及预期通货膨胀率分别对金价的影响。

吉布森悖论与黄金价格的关系

自凯恩斯提出“吉布森悖论”以来,众多经济学家均试图对其进行理论解释。1985年美国前财长Summers和哈佛大学教授Barsky在模型中引入黄金价格和黄金存量作为自变量,选取1730年—1938年(皇权垄断时期和金本位时期 )、1973年—1984年(黄金非货币化时期)黄金实际价格和实际利率数据进行实证研究,发现两者之间呈现负相关关系,实际利率是影响黄金实际价格的主要因素。

由于国债同黄金一样具有避险功能,我们可以通过对长期国债收益率的分析来判断未来黄金价格的避险功能。黄金的抗通胀功能则可以通过预期通胀率与金价之间的关系来考察。我们进一步发现,由于国债收益率减去预期通胀率即可看作资产的实际收益率,通过对比三者分别对金价的影响,可以再度验证“吉布森悖论”是否存在。

1977年—2011年黄金价格与实际利率之间的关系

根据summers和barshy的理论假设,黄金实际价格的倒数与金本位下的一般价格水平极为接近。因此,我们继续用这一理论来考察黄金价格自由浮动以来(1977年至今)实际利率与黄金相对价格之间的关系。这段时期内黄金市场脱离政府的管制,黄金可以在包括私人领域内的市场上自由交易,黄金价格自由浮动,因此我们可以得到真实的黄金价格。本文采用伦敦现货黄金的价格数据。

黄金是一种无息的耐用品资产,持有黄金的意愿(或成本)可以用其他替代资产的收益率来衡量。我们假设替代资产是带有实际收益率为r的实物资产和具有名义收益率为I的一般国债资产,其中I=r+f,f为预期通胀率。为了得到实际收益率r,利用上述公式,我们将名义收益率I减去预期通胀率f进而得到实际收益率r。国债收益率I我们采用美国的长期国债收益数据。而对于预期通胀率,我们进行了简单的处理,将下一期的真实通胀率视为当下公众对未来通胀的预期,这样处理得到的实际收益率r可能会有一定的偏差,但对我们考察金价与实际利率之间的关系并不会产生本质影响。

图1 物价水平与实际收益率走势

(1977年—2012年3月)

图1显示了黄金实际价格取倒数后的log值和实际利率之间的关系。从图中可以看出, 1977年—2012年,黄金价格和实际利率之间存在着显著的正相关性,从而也证实了在固定汇率解体以后吉布森关系依然存在,即黄金价格与实际利率呈负相关关系。

此外,实际利率的变动始终领先于黄金价格的变动,因此1977年—2012年实际利率的变动大体上均可以用来解释黄金价格的波动。1980年前后,国际原油价格大幅攀升引发公众通胀担忧,国债收益率和通胀率同时大幅上涨达到10%以上,而实际收益率则呈下降趋势,此时的黄金价格也大幅上涨至每盎司700美元以上。上世纪90年代,黄金价格与实际利率之间的负相关性变弱,主要是因为各国央行在此期间大量抛售黄金,造成了黄金价格大幅下跌。显而易见,实际利率并非是影响黄金价格的唯一因素。

进入21世纪,黄金与实际利率的联动再度增强,从图1可以看出两者之间的负相关关系极为明显。

1997年—2012年黄金价格与利率、通货膨胀率之间的关系

1.黄金价格与实际利率实证分析

1997年以后,美国推出了通货膨胀型保护国债(Tips),该类国债随通货膨胀变动调整,其本身已经剔除了通货膨胀因素。因此我们用通货膨胀型国债收益率作为真实收益率r,名义利率依旧为30年期的国债收益率I,公众对通胀预期f=I-r。

图 2 实际黄金价格与实际收益率趋势(1977年1月—2012年3月)

图2是1997年至今的黄金价格与实际利率之间的走势图,其中黄金价格为伦敦现货黄金的价格,实际利率为美国30年期通货膨胀率和国债收益率。从图中可以看出两者之间的负相关关系极为明显。2000年以来,实际收益率整体呈下降趋势,从4%以上下滑至目前的负利率,从而也造就了黄金的十年牛市,金价最高上升至1900美元/盎司以上,涨幅近600%。

以下是黄金价格取对数后与实际利率r的回归方程和统计检验结果:

1og(p)=-0.19331×r+3.16518

(R2=0.74,F=510.5)

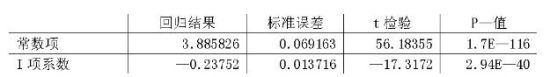

表 1 黄金价格与实际收益率统计检验结果

由分析结果可以看出,实际利率与黄金价格之间呈现负相关关系,实际利率对黄金价格的影响度为-0.19331,回归结果显示常数项与实际利率系数的t检验结果分别为140.2748和-22.5936,p值分别为1.4E-186和1.44E-54,满足1%的置信区间下的检验结果,系数回归值可信度较高。回归方程的拟合优度为0.74,其F检验结果为510.5,由此可知回归的精度较高,满足分析要求。据此我们可以得出,黄金价格与实际利率呈显著负相关关系,黄金价格的变动一定程度上可以用实际利率的变动解释。

2.黄金价格与名义利率、预期通货膨胀率实证分析

接下来我们分别考察名义利率、预期通货膨胀与黄金价格之间的关系,进而分析黄金的避险和保值功能在黄金价值中的体现。结合上述对实际利率的研究,我们再进一步考察三者对黄金价格的影响。

图 3 黄金价格与名义收益率、实际收益率以及与其通货膨胀走势

(1977年1月—2012年3月)

图3中阴影部分可以看作预期通货膨胀率(f=I-r),上方实线为美国30年期的国债收益率I走势,下方虚线为实际收益率r(通胀型国债收益率)。由于国债与黄金同样具有避险功能,当风险情绪上升时,公众购入国债避险进而导致国债价格上升、收益率下降,据此可以把国债收益率视为风险情绪的指标。然而我们考察这段时期内几次大的危机前后,黄金价格与国债收益率走势并没有反向联动而是趋于一致,黄金价格避险功能并未得到有效体现。

第一阶段(1997年—1999年):1997年亚洲金融危机爆发后,公众避险情绪上升,通胀预期下降,国债收益率大幅下挫但不及通胀率下降幅度,实际利率总体呈上升趋势,黄金价格下跌。这段时期内,P与I、f呈正相关,与r呈负相关,金价的变动可以理解为公众对通胀预期的反应。

第二阶段(2000年—2008年金融危机爆发前):国债收益率总体呈下降趋势,通货膨胀率上升,导致实际收益率r下降幅度大于国债收益率,金价大幅上涨; P与I、r负相关,与f正相关。四者变动关系较为正常。这段时期内并未出现严重的危机,因此国债收益率I与P之间的负相关系并不能解释为黄金的避险功能,其更多是由于通胀预期f上升所致。两者之间的负相关性可以从持有黄金成本来理解。

第三阶段(2008年次贷危机至今):2008年次贷危机爆发后,I急剧下降,通胀预期f减少,r总体呈上升趋势,金价出现大幅回落;随后各国出台宽松政策刺激经济,I、r与f反向变动,金价也随之大幅攀升。总体看,这段时期与亚洲金融危机爆发后极为相似,P与I、f同向变动,与r反向变动。

对P与I、f分别做回归分析,得到如下方程与检验结果:

(1)黄金价格与名义利率回归方程及统计检验:

1og(p)=-0.23752×I+3.885826

(R2=0.62,F=299.88)

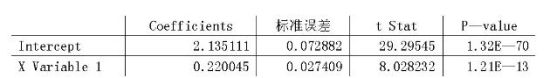

表 2 黄金价格与国债收益率回归统计检验结果

表 2 黄金价格与国债收益率回归统计检验结果

从统计结果看,黄金价格与名义利率之间同样存在负相关关系。与实际利率相比,系数项I=-0.23752略大于r=-0.19331,拟合优度R2=0.62361<0.74下降明显,显示国债收益率对黄金价格的影响略大,但方程解释性明显降低。结合之前的分析,两者之间的负相关性从黄金持有成本来解释则更为合理。国债收益率的下降,导致持有黄金的成本下降进而黄金价格上升。其余各项统计结果均通过了检验。

(2)黄金价格与预期通货膨胀率回归方程及统计检验:

1og(p)=0.220045×f+2.135111

(R2=0.56,F=64.45)

表 3 黄金价格与预期通货膨胀率回归统计检验结果

表 3 黄金价格与预期通货膨胀率回归统计检验结果

同样可以看出,黄金价格与预期通货膨胀率之间存在一定的正相关性,通货膨胀预期增加时将导致黄金价格上涨。方程拟合度R2=0.56,解释度相比实际利率略差。系数项值与其他检验结果同国债收益率相似。

结合上述分析以及回归结果,我们可以得出黄金价格与实际利率之间的负相关关系更为显著,可以视为影响黄金价格的主要因素之一。与黄金的避险功能相比,其价值主要体现在抵抗通货膨胀的功能上。公众预期通胀程度对金价走势的影响占主导地位。

结论

本文主要考察了黄金价格与实际利率、名义利率以及通货膨胀预期之间的相关关系,通过对上述关系的考察以及实证研究,可以得出以下结论:

1.金价自由浮动以来,黄金价格与实际利率之间仍存在显著的吉布森关系。黄金实际价格的变动与实际利率呈负相关关系,两者之间的负相关性可以用来判断黄金价格走势。

2.2000年以来,黄金价格大幅上扬,一定程度上可以用实际利率下降来解释。

3.实际利率与黄金价格之间的关系更为显著,实际利率对黄金价格波动的解释要优于名义利率和预期通胀率。

4.黄金抗通胀保值功能比其避险功能更能体现黄金的价值。