| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

中国网络电视台 > 经济台 > 财经热点观察:铁公鸡下蛋了 >

(1 /1张)

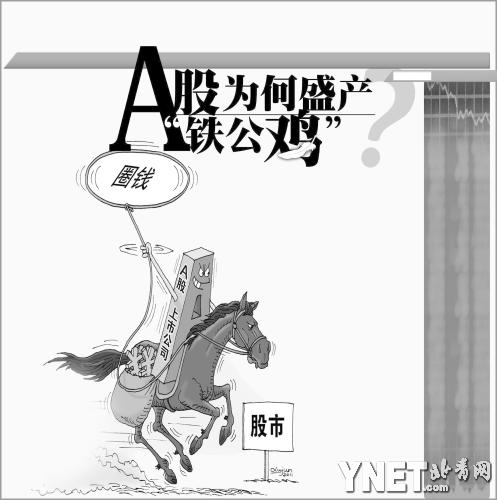

Wind数据显示截至目前,在2000多家A股上市公司中,有261家从未有过现金分红———“铁公鸡”只知圈钱不知回报,已成为A股市场最令人痛恨的现象之一。Wind数据显示,截至目前,在2000多家A股上市公司中,有261家从未有过现金分红,甚至有个别极品“铁公鸡”已15年未分过红。日前,5家公司在IPO招股说明书中细化并重点提示了分红内容,被认为证监会新任主席郭树清上任后的“第一把火”——强推现金分红初见成效。 “分红”成为市场上最热门的话题之一,A股市场为何盛产“铁公鸡”?如何借鉴海外股市的先进经验?散户和专家纷纷建言献策,本版也就此展开系列报道,您有相关的建议或看法,也可发送邮件至cjsj@ynet.com,与我们一起展开探讨。

新闻事件

极品“铁公鸡” 15年未分红

Wind数据显示,截至目前,在2000多家A股上市公司中,有261家从未有过现金分红。而英特集团等算是极品“铁公鸡”,在股市中藏匿了15年,未拔一毛。

有媒体统计,在261家铁公鸡当中,上市3年以上且累计净利润过亿元,但仍未有过现金分红的上市公司有11家。这11家公司中,上市至今超过15年的有3个,超过10年的有9个,“最吝啬”的是南方航空,从2000年至2010年,公司累计净利润接近32亿元,上市8年多,却没给股东分过一分钱。

“铁公鸡”盛行已成为A股市场的顽疾,2001年至2010年的10年间,虽然A股上市公司分红金额增加10.62倍,但与未分配利润总额62.42倍的增幅相比,仍显得相形见绌。分红额大幅增加主要是由于市场扩容带来的增量,上市公司业绩持续快速增长的“红利”并未在分红比率层面得到明显体现。

作为选股的重要参考,股息率是衡量上市公司是否具备投资价值的标尺之一。一般来说,如果连续多年股息率超过一年期银行存款利率,那么该股可视为收益型股票。据统计,2010年股息率大于4%的上市公司仅12个,高于3%的仅37个,高于同期一年期存款年利率2.75%的仅42个。

“铁公鸡”虽然够抠门,但对从A股市场圈钱却从不手软。

Wind统计数据显示,从1990年到2010年末,A股累计现金分红(除去红利所得税后)约1.8万亿元。而证监会统计显示,从1990年到2011年7月,国内A股包括首发、增发、配股在内的累计融资金额高达近4.3万亿元,其中再融资额达2万亿元左右。

专家解读

“铁公鸡”顽疾为何难除?

铁公鸡只知圈钱不知回报,已成为A股市场最为病态、也最令人痛恨的现象之一。A股为何盛产如此之多的“铁公鸡”呢?

独立财经撰稿人曹中铭在接受记者采访时分析指出,股市错误定位、上市公司回报意识淡漠等多方面的原因造成了这一顽疾。

从股市定位上来说,当初为国企解困服务,后来是大型央企,现在各类型企业都来圈钱,A股市场彻底成了“圈钱市”。而投资者更关注股票的涨跌,以博取差价的方式赚钱,对于是否分红关注度不够,更喜欢高送转。

“制度层面当然也有原因,一是制度上有漏洞,比如再融资与现金分红挂钩,上市公司可以通过定向增发的方式来规避;二是即使有相关制度,执行起来也不到位。”曹中铭说。

武汉科技大学金融与证券研究所所长董登新也表达了类似观点,他指出,A股市场之所以盛行“铁公鸡”,既是制度性的问题也是市场的问题。A股市场投机者居多,这些投机客对分红缺乏兴趣,从而导致上市公司得以浑水摸鱼,出现那么多“铁公鸡”。

“铁公鸡”的存在使大多数股民更关注“一锤子买卖”,这导致了市场的恶性循环。越来越多的投资者更关注“庄家”、市场“差价”,而对长期投资不屑一顾,对价值投资嗤之以鼻。

从制度层面上分析,最根本的原因就是中国的退市制度形同虚设。由于垃圾股的爆炒让垃圾变黄金、乌鸦变凤凰的事例屡见不鲜,导致股价失灵,公司业绩和股价脱节。可以说现存的退市制度严重扰乱了A股的市场秩序和评价标准。

董登新认为,监管层一定要把分红制度规范起来,甚至可以运用行政手段。只有把投资者的利益和上市公司的业绩挂钩,让投资者用脚去投票,才能更好地监督上市公司。

国务院发展研究中心企业研究所所长赵昌文认为,要彻底改变这种现象,分红机制是一个重要方面,同时还需要资本市场其他方面的完善,比如投资者结构的优化。目前A股市场的投资者结构有两个明显特征,短期投资者比重相对较大以及机构投资者比重相对较低。短期投资者较少将分红纳入其投资决策,这导致其对上市公司的分红决策不敏感,因此短期投资者比重较高意味着“用脚投票”机制一定程度上的失灵。

建言献策

将分红与高管 薪酬挂钩

股民神隐光大建议,不妨根据上市公司不同发展阶段,制定不同的分红政策,以增强其针对性、强制性和约束性。比如,可以要求沪深两市主板公司将不少于当年盈利的40%以现金回报;再比如,可以要求中小板和创业板公司将不少于当年盈利的10%或20%以现金回报。

股市观察员老艾则建言,第一,上年度未分红,本年度不许再融资。第二,将分红与公司高管的薪酬挂钩,不给投资者分红,高管不许涨工资,不许发奖金。若分红,薪资上涨的比例和给投资者分红的比例保持一致,不能超过分红比例。第三,连续三年不分红的公司,给戴上类似ST的帽子,以示警告。(记者 吴琳琳 实习记者 胡志超)

■制图/王慧