| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年12月13日 07:38 | 进入复兴论坛 | 来源:中国证券报

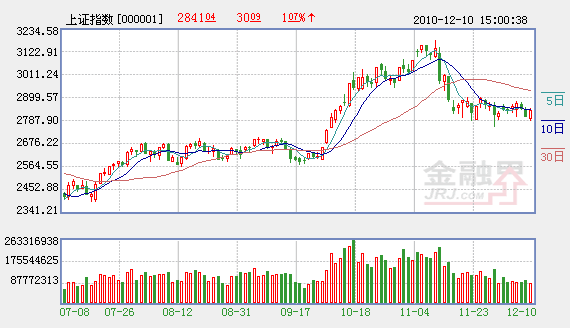

上周末公布的11月份宏观经济数据以及央行年内第六次上调存款准备金率而非加息的举措,均超出市场预期,受此影响A股市场短线“鸡肋”的走势或有改观。但在通胀未见缓解,加息压力如影随形的背景下,预计12月中下旬沪指在2750-3000点区间宽幅震荡的可能性较大。

三大因素致央行放弃“加息”

上周末公布的宏观数据显示,11月CPI同比上涨5.1%创28个月以来的新高;当月PPI同比上涨6.1%,通胀压力显露无疑。数据背后有两点值得密切注意:一是导致11月CPI超预期上涨的一个重要原因是,新涨价因素上升速度依然较快。有数据显示,9月份的新涨价因素为2.4%,10月份上升到3.1%,而11月份则一度攀升到4.3%,未来新涨价因素的演变趋势不可疏忽。二是工业品出厂价格PPI上涨的速度加快。具体来看,9月、10月和11月的PPI增速分别为4.3%、5%和6.1%,呈现逐月抬高且升速加快的态势。从PPI构成来看,大部分为生产资料,若后市这种上涨势头延续,或将传导至CPI,从而加重未来的通胀压力。

在11月经济数据出炉之前,市场普遍预期央行将采取加息或者上调存款准备金率和加息同时进行的举措以应对高企的通胀压力。而上周五晚间央行发布消息,决定从2010年12月20日起上调存款准备金率0.5个百分点,并未启动加息进程。央行如此选择,我们认为原因有三:一是管理层出手干预物价已经初显成效,主要食品价格企稳并有所回落,但尚未完全反映在11月宏观经济数据当中,未来CPI走势仍有待观察,加息举措因此延后;二是上周各国央行再掀议息潮,英国、韩国、巴西和新西兰等纷纷维持基准利率不变,在外围主要经济体维持宽松流动性的背景下,考虑到加息对国内实体经济以及热钱控制等方面的影响,央行动用加息慎之又慎;三是近期公开市场央票回笼功能几近丧失,上周三年期央票发行再次暂停。同时,11月份新增人民币贷款5640亿元,致使前11个月的新增贷款规模距离全年新增7.5万亿元的目标仅余500多亿元,通过提高存款准备金率既能够直接的回收流动性,从而锁定年底前的贷款投放冲动,又避免了仓促加息的负面影响,由此,稳健货币政策开始逐渐显露锋芒。

短期震荡幅度或加大

本周,始于11月12日的阶段性调整刚好满月。回顾过去的一个月,在流动性收紧预期及通胀压力升温的背景下,A股市场深幅下挫之后余震不断,市场谨慎观望情绪日益升温,多条均线粘合,成交量相比前期大幅萎缩。上周五沪指单日成交再度回落至1000亿元以下,两市整体成交也创出10月份以来的地量。虽然目前大盘未能摆脱弱势盘整格局,但已经出现了明显的抵抗式下跌的走势。

而从市场估值结构来看,经过本轮的调整,传统的强周期板块股价重新回到10月整理平台附近,市盈率水平普遍处在15倍以下。在宏观经济持续向好又出现系统性利空的背景下,大盘短期在此位置缺少破位下行的动力。与此同时,若本周中央经济工作会议公布的明年调控目标、信贷规模等符合市场预期,技术性反弹将有望随之展开。

不过,值得注意的是,虽然在政府一系列调控政策下,12月CPI或将企稳甚至回落,但因翘尾因素干扰,明年1月份物价上涨的压力非常大,CPI甚或再度大幅攀升,加息等紧缩政策的阴霾并没有散去。同时,A股市场权重股与中小盘个股估值差异明显,市场结构性矛盾较为突出,短期大盘难有趋势性的机会,股指向上的空间较为有限,12月余下的交易日沪指在2750-3000点区间宽幅震荡的概率较大,年线收阴或已毫无悬念。

操作上,虽然指数短期难有大作为,但个股行情仍值得期待。临近年底,建议投资者在控制仓位的基础上,逢低关注2011年中央积极鼓励和大力支持新兴战略产业,以及大消费、高送转等题材概念股的阶段性机会。