| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2011年04月08日 08:04 | 进入复兴论坛 | 来源:证券日报

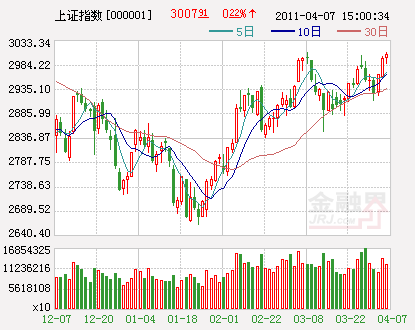

强攻暴露主力路线图 五大利器助力闯关3000点

自3月9日以来,历时20个交易日,上证指数先后三次发动了3000点攻击。前两次因受日本强烈地震、利比亚局势动荡等突发因素的冲击,都功亏一篑,A股一季度行情也因此草草收兵。清明节“小长假”过后,尽管年内的第二次加息不期而至,但上证连续上涨,成功收复3000点大关,并重新点燃了二季度A股的希望。

本报统计数据显示,在本次历时20个交易日的3000点攻坚战役中,银行、有色金属、房地产、钢铁、水泥建材等板块涨幅居前,成为助推大盘闯关夺隘的5大利器。本版将从市场表现、资金流向、行业动态、投资策略等角度,对这5大主流热点进行立体扫描和深度解析,帮助广大投资者立足三千,决胜后市。

银行股对称加息助力低估值

自3月9日以来,作为当前A股权重最大的银行板块大涨9.27%,居同期涨幅榜第二名,其中,兴业银行(601166)、华夏银行(600015)、爱建股份(600643)阶段涨幅超过15%。从资金流向看,银行板块最近20个交易日呈现资金净流出态势,整体净流出90.93亿元,占总成交比例4.80%。

从4月6日起,对称加息25个基本点中国人民银行决定,上调金融机构人民币存贷款基准利率,金融机构一年期存贷款基准利率分别上调0.25个百分点,其他各档次存贷款基准利率及个人住房公积金贷款利率也做出相应调整。

鉴于今年一季度来的通胀程度逐渐加深,长江证券(000783)认为,本次加息并没有从根本上来改善实际负利率的情况。在北非中东地缘政治、日本大地震的事件性影响以及美国经济复苏逐渐企稳的需求拉动,使得国际大宗商品价格存在持续向上的动力。这对于PPI将存在直接影响,目前看,通胀压力依然是加息的最大诱因。

对此,中信建投认为,2季度是投资银行股最佳的时间窗口。2010年10月政策开始紧缩,一般货币政策存在9到12个月的滞后期,政策紧缩效果将可能在2011年4季度显现,即本年4季度经济增长率环比将下降,从而2011年1季度到3季度,经济增长率都将上行。另外,由于基数效应,通胀率在3季度开始回落。银行股上涨的宏观条件是:经济增长率上行,通胀率下行。从而。3季度,银行股上涨的宏观条件将出现。由于银行股提前一个季度反映宏观面,从而,2季度银行股将呈现系统性上涨机会。

有色金属大宗商品联动上涨

截至昨日收盘,有色金属板块最近20个交易日上涨7.14%,其中,宁波富邦(600768)、锌业股份(000751)、株冶集团(600961)阶段涨幅超过23%。同期,有色金属板块资金净流入达88.62亿元,占总成交比例15.85%,居资金净流入排行第一位。

利比亚局势陷于胶着,市场忧虑油价对经济前景的影响,加上中国PMI指数低于预期,显示紧缩政策已体现在实体经济上,对此中金公司认为,短期内基本金属价格将继续震荡。利比亚遭军事干预使市场避险情绪有所升温,而中期看欧债危机以及新兴市场通胀担忧可能重新引起市场关注,黄金价格将维持高位;而金价下半年走势则要看美国货币政策态度。小金属方面,资源整合、国家收储等政策可能出台有望继续支持价格稳中有升。

2月中旬,国务院召开常务会议,部署促进稀土行业持续健康发展的四大政策措施,即“国四条”;2月下旬环保部发布《稀土工业污染物排放标准》;3月下旬财政部,国税总局决定自4月1日期大幅提高稀土矿资源税;未来几个月稀土行业协会成立,稀土收储等利好政策预期,稀土价格自2月下旬来持续飙升,一天一个价,碳酸稀土矿价格已自2 月中旬的2.2万/吨上升至当前5.4万/吨。

安信证券认为,稀土、钨、锑等小金属在政策的支持下,稀缺性和垄断性经营导致的价值挖掘还在不断进行,依然具备持续的投资价值。

而对于有色行业的发展,光大证券(601788)认为,加息靴子落地,金属价格上涨压力减轻。短期看影响金价的负面因素有美国加息预期,正面因素有“后欧债危机”、中东政局以及日本地震等不确定性事件,金价就在这些因素共同影响下振荡向上。长期看,全球性通货膨胀、美国双赤字、美元储备地位下降,我们始终看好金价走势。另外白银价格走势强于黄金,主要因为白银绝对价格和黄金相比太低,白银就是“准黄金“,这也证明金价未来还会继续上行。

房地产存在估值修复机会

自3月9日以来,房地产板块整体涨幅达6.37%,其中,*ST建通、中江地产(600053)、宁波富达(600724)、鼎立股份(600614)、北京城建(600266)阶段涨幅超过20%。从资金流向看,房地产板块同期资金净流入29.48亿元,占总成交比例0.88%。中天城投(000540)、成城股份(600247)、名流置业(000667)分别净流入10.12亿元、9.60亿元和5.92亿元。

央行宣布,自2011年4月6日起上调金融机构人民币存贷款基准利率,个人住房公积金贷款利率相应调整。对此次针对性的加息行为,长城证券认为,这显示了中央“有保有压”,地产调控无放松趋势、有进一步收紧之意。

据计算,购房成本进一步提高,刚性需求作为主力需求的支付能力再次削弱。四次加息过后,购房贷款20年、100万元,比10年10月20日首次加息前及85折优惠利率的情况下,月供增加1006.74元、年还贷额增加12081元。刚性需求作为主力需求的支付能力再次削弱。

连续加息将与一系列地产调控政策将形成“合力”,对调控中的楼市形成深远影响,量变转为质变将是必然之势。长城证券表示,楼市现阶段呈现“量缩价滞”的状态,未来依然不排除加息的可能,楼市供求关系和房价预期或在悄然改变。维持目前地产股行情仍然是反弹性质的估值修复行情的判断。虽然板块存在超跌反弹的投资机会,短期缺乏催化剂事实亦决定了趋势性行情的时机尚未成熟。

钢铁行业需求稳步复苏

截至昨日收盘,钢铁板块最近20个交易日上涨5.16%,其中,包钢股份(600010)、鲁银投资(600784)涨幅超过20%。同期,钢铁板块资金净流入达36.01亿元,占总成交比例2.87%,其中,包钢股份、武钢股份(600005)、酒钢宏兴(600307)最近20个交易日分别进流入41.40亿元、8.68亿元和8.14亿元。

钢铁产能2月份集中释放,4月后需求逐步提升,中信证券(600030)认为,铁路与保障房建设之于建筑材,工程机械之于型材,会继续出现品种分化,走势反弹的差异。

近期钢价继续小幅反弹,其中螺纹和高线上涨50元/吨,板材中中板涨幅最大,热轧和冷轧基本保持平稳。与之相呼应的是,螺纹和高线库存降幅最大,分别达到3.69%和5.88%,板材库存中热轧降幅最大,其余变化不大。

全球钢铁行业进入稳定增长期,原燃料成本居高不小,必然导致钢铁行业调整产品结构。市场预计特钢产量将会有较大幅度增长。我国前32 家特钢企业2010 年粗钢产量只有8868万吨,同比增长16.52%。我国前32 家特钢企业粗钢产量占全国粗钢产量的比例只有14.14%,远低于西方国家水平。我国钢铁行业进入低速增长期,尤其在普材占比较高,利润较低的期间,会推动钢企开发利润较为丰厚的特钢产品。

长江证券认为,只要4月旺季如期而至,钢价上涨进而兑现预期的概率较大,一是源于行业供需可能的迅速改善,二是外需稳步复苏,国际钢价的上涨也将带动出口复苏增加需求增量,三是行业低盈利状态制约钢价的进一步下跌。

目前,新疆地区规划带动区域内固定资产投资增长。十二五”期间新疆全社会固定资产投资规模将比“十一五”期间翻一番,宏源证券(000562)预计未来五年,新疆固定投资将超过2 万亿元,年均超过4000 亿元。区域内钢铁企业将会受益于新疆地区规划。

水泥建材行业景气风头正劲

自3月9日以来,水泥建材整体涨幅达15.44%,居板块涨幅榜首位。其中,巢东股份(600318)、华新水泥(600801)、金隅股份(601992)、*ST秦岭、海螺水泥(600585)、冀东水泥(000401)涨幅超过20%。同期,水泥建材板块资金净流入15.37亿元,海螺水泥、江西水泥(000789)分别进流入28.32亿元、8.46亿元。

进入3月下旬后,水泥行业迎来全年第一个消费旺季。中信证券认为,中长期看,十二五开局之年大规模水利设施投资、保障房建设、铁路基建以及持续严厉的产能抑制政策等诸多利好因素都对水泥行业供需面形成积极影响。

进入4月,全国除东北、西北少数地区水泥需求还没有启动外,大部分地区都已进入旺季。本周全国水泥市场价格出现大幅上扬,环比上周涨幅为1.2%。其中,出现上涨的是北京、天津、湖南以及浙江和新疆局部地区,分别上调40-100元/吨;出现下跌的是江西南昌市场,较上周相比下跌50元/吨。

短期看,中信证券认为,由于天气转暖后需求开始回升以及龙头企业区域协同效应与日俱增,目前水泥企业走势较为平稳,价格已呈现逐步企稳态势。预计随着需求旺季的来临,水泥价格稳中趋升在望,届时水泥股估值和业绩将具有双升空间。中长期行业景气向好趋势不变。