| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

一直以来,具有股票和债券两者的属性,结合了股票的长期增长潜力和债券所具有的安全及收益固定等优势的可转换公司债券在8月17日公布了债券募集说明书,立刻引发了各方投资者的广泛关注。

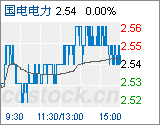

国电可转债发售在即

按照方案,本次发行的可转债向发行人原A股股东优先配售,优先配售后余额部分采用网下对机构投资者配售和网上定价发行相结合的方式进行。原A股股东优先配售后余额部分网下发行和网上发行预设的发行数量比例为50%:50%。

原A股股东将按每股配售0.357元可转债的比例,并按1000元/手转换成手数,每1手为一个申购单位。原无限售条件A股股东的优先认购通过上交所系统进行,配售代码为704795,配售简称为国电配债。按本次发行优先配售比例计算,原A股股东约可优先认购549.59万手。一般社会公众投资者参加申购,申购代码为733795,申购简称为国电发债。每个证券账户申购数量上限为27.5亿元。

在目前火力发电项目盈利能力偏弱的背景下,国电电力将本次募集资金投向水电项目和风电项目,在兼顾经济性的同时,进一步优化公司的发电结构。具体来看,此次募资拟投向四川大渡河大岗山水电站、新疆伊犁尼勒克一级水电站等5个水电项目,以及宁夏盐池青山风电场一期、二期、宁夏青铜峡牛首山风电一期、二期等11个风电项目,项目装机容量总计356.65万千瓦,涉及总投资达到274.8亿元。

可转债具备投资价值

对于不少投资风格稳健的投资者来说,对于上市公司发行可转债所蕴含的投资机会非常了解,但是绝大部分的投资者对此还是比较陌生的。业内人士指出,和股票一样,上市公司发行可转债也具有明显的投资价值,质地优良的上市公司推出的可转债,可以为投资者带来丰厚的收益。

可转债全称为可转换公司债券。在目前国内市场,可转债就是指在一定条件下可以被转换成公司股票的债券。可转债具有债权和期权的双重属性,其持有人可以选择持有债券到期,获取公司还本付息;也可以选择在约定的时间内转换成股票,享受股利分配或资本增值,就作为一种低息债券,它依然有固定的利息收入,如果实现转换,投资者则会获得出售普通股的收入或获得股息收入。

也就是说,可转债具备了股票和债券两者的属性,结合了股票的长期增长潜力和债券所具有的安全和收益固定的优势。

业内人士指出,近年以来有不少上市公司都发售了可转债,而很多参与认购的资金都获得了丰厚的回报。比如今年3月同属电力行业的川投能源,预计年化收益率更有可能超过10%。

国电转债具备投资优势

上市公司可转债给予投资者的回报,与上市公司股价走势有着密不可分的联系,而上市公司的股价,又受各家公司基本面影响。国电电力作为中国国电集团公司所控股的全国性上市发电公司,是中国国电在资本市场的直接融资窗口和实施整体改制的平台,国电电力在发展道路上拥有着先天的优势。

资料显示,截至今年6月底国电电力的控股装机容量达到3059.58万千瓦,比年初增加180.5万千瓦。国电电力目前主要的投资亮点在于火电核准稳步推进、进入江苏和新疆电力市场,大渡河核准项目按时间进度开展工作,煤炭、煤化工、铁路、金融等相关产业稳步推进。

中金公司发布专题研究报告称,国电电力此次可转债募集资金将用于5个水电项目和11个风电项目中,预计水电项目将于2012~2015年投产,风电项目将于2011年底~2012年投产。

中金公司还表示,国电电力发行债券,有助确保项目顺利进行,节约财务费用。55亿元可转债,约占公司2011年投资规划总额的10%;可转债的发行为其完成年度投资计划提供有效保障;2010年公司资金成本为4.85%,此次可转债利率不超过3%,不考虑2011年平均资金成本提升,预计55亿元可转债可为公司节约近1亿元财务费用,或增加净利润约6000万元左右。中金公司看好国电电力业绩的稳健性,主要源自水火互补的电源结构和火电机组分布的区域优势。而目前估值属行业较低,股价安全边际大,并建议投资者关注2、3季度水电多发,业绩环比提升带来的投资机会。(李智)