| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

IC供图

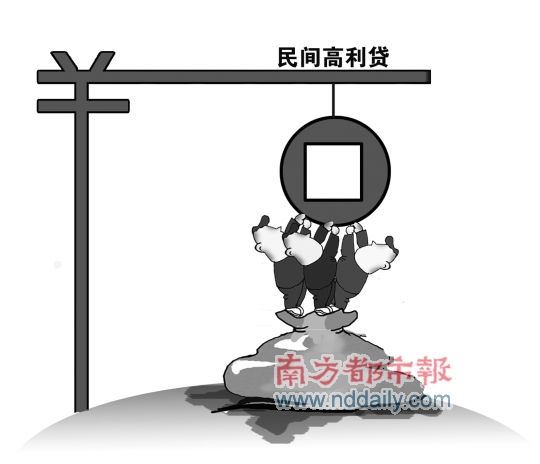

火爆的民间借贷累积的风险可能传递到传统金融机构,已经引起了监管层的重视。

昨日有消息称,监管层已对银行下发风险防范工作通知,将严惩部分融资性担保公司和小额贷款公司等从事高息揽储和高利贷等违法违规行为。南都记者昨日获悉,由于整顿之后的担保业仍存在不少问题,目前七部委正在研究完善担保公司自有资金方面的法律法规。目前银行只能跟获得监管颁发许可证的融资性担保公司合作。

一家大型融资担保公司人士昨日表示,银监会只能监管到银担业务合作层面,融资性担保公司日常经营则归属于地方监管部门如金融办,对违规公司的严惩可能至多收回许可证及对高管进行处罚,从而银行不能与之合作。而非融资性担保公司则处于监管真空状态,这部分公司才是民间借贷的主力。

银担合作须筑牢防火墙

在截至今年3月底的担保业一年整顿期结束后,各省市陆续对合规的融资性担保公司颁发了经营许可证,允许其从事融资性担保业务。而银监会亦在银行系统下发了通知,要求银行只能跟获得许可证的担保公司合作。

一位不愿具名的广东担保业内人士表示,由于今年信贷收缩,从而催生了民间借贷市场的火爆。一些融资性担保公司就与企业联手,以扩大企业贷款手段套出银行资金再进行私自放高利贷,部分银行人员还参与其中。而很多担保公司甚至吸储,月息1—1.5分从市场拿钱,贷出去3—5分,跟地下钱庄是一样的,他们无非是打着担保公司的幌子而已。

据一股份制银行金融市场部人士表示,银监会亦看到了其中的风险,多次要求银行严格贷前审批、贷后管理,严格遵循“三个办法,一个指引”的要求,从源头上控制资金挪用和风险隐患,要求银行业金融机构筑牢防火墙。一旦发现担保公司参与高利贷行为,银行须终止与之合作。监管层下发的风险防范工作通知亦是主要强调银担合作业务上可能存在的风险。因此银行目前多与资金雄厚、信誉较好的大型融资担保公司或有政府背景的政策性担保公司合作。

担保公司监管力度仍需加强

除了加强银行系统的监管,担保业的经营监管亦需加强。广东金融办人士表示,一年的担保业整顿,的确净化了担保业内环境,而监管层亦掌握了各家担保公司的实力。但对于担保公司的日常监管,还需进一步细化。

南都记者获悉,由于整顿之后的担保业仍存在不少问题,目前七部委正在研究制定担保公司自有资金方面的法律法规,未来将出台《融资性担保公司自有资金使用管理办法》、《再担保机构管理办法》、《跨省份管理办法》等文件,完善担保业的法律法规。

目前担保公司的地方直接监管机构存在差别。全国共有19个省融资性担保公司监管部门在政府的金融办或者金融局,有10个在工信厅或经贸委的中小企业局,有2个省由财政厅负责。担保公司在全国层面上的监管只是七部委的联合监管,因此一大型融资担保公司人士指出,银监会只能监管到银担业务合作层面,融资性担保公司日常经营则归属于地方监管部门如金融办,对违规公司的严惩可能至多收回许可证及对高管进行处罚,从而银行不能与之合作。而非融资性担保公司则处于监管空白状态,这部分公司才是民间借贷的主力。那些打着担保旗号吸储放高利贷的公司很难由直接的监管机构进行查处,只能是发现严重问题后由司法机关进行立案侦查,并不能防范于未然。

链接

民间借贷累积大量风险

受宏观调控影响,今年以来,银行资金面越来越紧,大量中小企业不得已转向民间借贷,让这个“灰色”体系吸引不少“热钱”。据市场人士估计,约有3万亿元银行信贷资金流向日渐火爆的民间借贷市场,由于缺乏有效监管,随之而来的风险正不断累积。

以民间融资最为火爆的温州为例,据里昂证券民间借贷调研报告称,温州民间未偿贷款总量约8000亿元,由于一些本地企业开始破产,估计今年有10%-15%的未偿贷款将会变成坏账。

南都记者王梅丽