| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

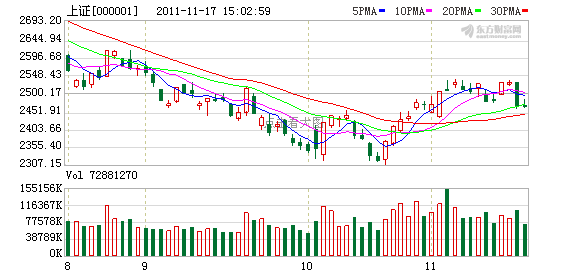

受央行表态政策预调微调消息提振,今日两市高开。随后物联网概念率先拉升,军工股紧随其后,环保股延续近期强势表现,两市亦出现一波快速上扬。而国际板概念股因业内人士辟谣而低开走软。医药股的盘中活跃,新三板的震荡走高,带动了一些做多人气。形成鲜明对比的是,与房地产投资密切相关的水泥板块延续低迷走势,制约人气。午后,在地产股的发力下,两市迅速走高,次新小盘股趁机活跃。但在券商股的打压下,两市回吐了拉升的涨幅……

【行情资金】

截至收盘,上综指报收2463点,跌4点,成交659亿元;深成指报收10303点,跌10点,成交705亿元。

主力净买入的板块是:仪器仪表1.13亿、电力0.81亿、机床设备0.43亿、生物制药0.19亿、非金属品0.15亿

主力净卖出的板块是:证券期货4.07亿;银行3.62亿;有色金属2.93亿;煤炭2.36亿;电子元器件2.19亿

【一财观潮】

市场隐忧:伴随市场的反弹,近期大宗交易渐趋火爆,不少股东不惜高折价也要甩卖手中的股票,套现心情可谓十分急切。据统计,截至11月15日,沪深两市大宗交易共计发生4433笔,成交金额1196亿元;进入下半年以来,股东通过大宗交易减持的幅度和频率明显加大。据7月1日以来的统计数据,两市共计发生大宗交易2228笔,成交金额达505亿元,4个半月的成交金额已经占据大宗交易今年以来的“半壁江山”。值得注意的是,自10月24日大盘本轮反弹以来,17个交易日当中,沪深两市就总计发生大宗交易617笔,成交总金额156亿元,对比下半年的上述两大数据,占比分别达到28%和31%。也就是说,随着市场反弹的来临,大宗交易也日趋火爆。具体来看,发生高折价减持的主要来自近期的热点公司,如软件、环保、LED以及文化传媒板块。受益于政策利好因素,相关上市公司股价近期市场表现抢眼,激起了股东们的套现欲望。

市场风险:联交所数据显示,高盛在本月14日减持工行H股17.52亿股,减持的每股平均价格4.88港元,以此计算,高盛此次减持工行将套现85亿港元。减持后高盛持有工行H股比例从原来的12%降低至10%。这也是高盛在工行上市后第三次减持套现,三次累计套现57亿美元,高盛在工行上的投资回报率超过300%。此外,外资机构Capital Research and Management Company也两次减持了工行股份。减持信息披露后,周三工行H股大幅下挫3%,报4.66港元。而由于此前高盛寻求抛售工行的相关配售文件已在10日被市场获悉,工行H股近期走势不佳,最近5日跌幅达到6%。外资银行再次集中在港股市场上出售大型中资商业银行股份,除工行之外,建行亦被美国银行大幅减持。

政策亮点:央行发布《2011年第三季度中国货币政策执行报告》。在这份重要的政策声明中,许多政策口径发生了较大转变,“适时适度进行预调微调”如期加入,而“把稳定物价总水平作为宏观调控的首要任务”这一提法则淡出,并首次提出“加强系统性风险防范”。三季度报告对未来政策展望的表述是,“下一阶段,中国人民银行将按照国务院统一部署,以科学发展为主题,以加快转变经济发展方式为主线,继续实施稳健的货币政策,密切监测国内外经济金融形势发展变化,把握好政策的力度和节奏,更加注重政策的针对性、灵活性和前瞻性,根据经济形势的变化,适时适度进行预调微调,巩固经济平稳较快发展的良好势头,保持物价总水平基本稳定,加强系统性风险防范。”

资金隐忧:中国人民银行昨日公布,定于今日发行60亿元3月期央票,3年期央票继续停止发行,为连续第四周停发。此外,本期3月期央票发行量是近1个多月来最高水平,此前四周一直维持在10亿~20亿元。3年期央票的上一次发行是在10月20日,当时其参考收益率意外下降1个基点,为15个月来首次下调,令市场政策宽松预期大增。在随后的公开市场上,3年期央票一直保持静默。上周二,1年期央票发行利率28个月以来首次下降1个基点;而在本周二,央行放量发行520亿元1年期央票,最终发行利率再度走低8.58个基点,导致市场愈发憧憬降息降准。算上今日发行的60亿元央票,央行本周在公开市场上回收了580亿元的资金,本周到期资金不过560亿元,这意味着,即便周四不进行正回购操作,本周将净回笼20亿元,此前两周净投放格局就此终结。此前两周,央行减小了公开市场操作力度,使得公开市场连续两周实现净投放,累计释放流动性1630亿元。

欧债风险:欧元区多个主要成员国国债收益率15日再度升至高位。意大利10年期国债收益率升至6.91%,盘中一度突破7%的警戒线;西班牙10年期国债收益率升至6.28%,再度逼近8月高点。法国10年期国债收益率升至3.64%,比利时10年期国债收益率升至4.90%,也都逼近历史高点。此外,欧元区多国债务违约保护成本15日大幅上升。其中,意大利5年期国债信用违约掉期(CDS)达563.35个基点,接近9日的历史最高点;西班牙5年期国债CDS升至456.88个基点,法国5年期国债CDS升至214.34个基点,均创历史新高。分析人士认为,欧元区主要国家融资成本再度上升,显示市场对欧元区决策层的危机解决能力仍缺乏信心。蒙蒂出任意大利新总理后,市场仍未能给政府投上信任票,意大利国债收益率短暂回落后再度飙升。

评级隐患:近期,来自欧洲的任何风吹草动都能引起全球金融市场的剧烈波动。当“聚光灯”直指意大利、希腊以及西班牙之际,市场又开始担心法国或成为下一个更为巨大的风暴眼。据海外媒体报道,一份关于欧元区的检查报告日前出炉,身为区内第二大经济体的法国被明确警告是3A评级国家中表现最差者。该报告主要作者之一的德国贝伦堡银行首席经济学家施米丁认为,法国应该响起警报了。上述报告引发投资者对法国可能步意大利与希腊后尘的担忧。市场数据显示,法国10年期国债收益率也在过去一周上升50个基点,与德国国债息差扩大至173个基点,创下欧元区成立以来的历史新高。欧盟智囊机构欧洲政策研究中心主任丹尼尔预计未来12个月内法国评级将被下调。

全球危机:日本央行当日宣称,作为基准利率的银行间无担保隔夜拆借利率将继续维持在零至0.1%的超低水平不变,同时资产购买规模也维持在55万亿日元的水平不变。日本央行指出,欧债问题是当前经济面临的最大风险,同时还称,欧洲问题不仅有可能导致欧洲经济放缓,也可能对全球经济构成冲击。此外,日元长期维持高位以及泰国洪灾等因素,令日本出口企业业绩承压,日本经济前景愈发不明朗。而英国国家统计局16日公布的数据显示,英国三季度失业率为8.3%,创下15年来新高。同一天英国央行将2011至2012年经济增长预期调低至1%。数据显示,英国三季度失业人口增加12.9万人,失业者总数达到262万人,失业人数创下17年来新高,而8.3%的失业率也为15年来的最高值。值得注意的是,16至24岁的年轻人失业人口首次超过100万人。