| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

发布时间:2010年08月12日 11:43 | 进入复兴论坛 | 来源:中国网络电视经济台

一、大盘综述:

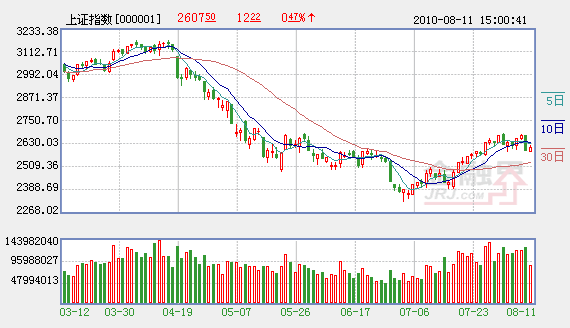

金融界8月12日讯 今日A股市场出现了低开高走的格局,其中地产股无疑是多头做多的武器。其中亿城股份(000616)等二、三线地产股更是异常活跃,如此的走势,不仅仅使得地产股成为大盘涨升先锋,而且还有利于市场形成新的做多氛围,那就是地产股不惧调控,或者说后续就没有新的调控政策,这无疑激发了多头的做多激情,故早盘A股市场在外围市场大跌的背景下震荡企稳,看来,短线A股市场的确存在着较为乐观的涨升趋势。不过,就目前盘面来看,大盘涨升的空间主要看新股、新兴产业股等品种,所以,大盘在午市前后能否进一步弹升,需要看新股等品种的活跃程度。

开盘一小时左右,两市成了地产股疯狂表演的舞台,万科涨超3%、招商地产(000024)飙升6%放量强势大涨带动地产板块交投活跃,房地产板块指数涨1.70%居两市首位,刺激两市先后翻红,地产权重的拉升功不可没。黄金板块,酿酒板块,软件板块也有上佳表现。板块的轮动有效激发市场的人气。临近午盘,市场回落,指数进行宽幅震荡,沪深也再度翻绿。由于长阴杀跌后,短期市场人气受损,这令股指或有反复震荡整理要求,且不排除有进一步向下探寻2550点的支撑。

截至午盘,沪指报2587.93点,跌19.57点,跌幅0.75%,成交486.3亿元,深证成指报10756.1点,跌50.50点,跌幅0.47%,成交499.5亿元。半数板块上涨,地产板块领涨大盘,酿酒行业,电子信息涨幅靠前。

消息面看,国务院常务会议研究部署进一步支持晚稻及秋粮生产的政策措施;险资投资股票和基金比例上限调整为25%(原先是投资股票和股票型基金的比例不超过20%);七月CPI创21个月来新高,其它指标增速全面回落;我国前七月财政收入超7万亿;国家统计局表示房价涨势得以遏制,无法统计住房空置率;信用卡监管办法征求意见;保监会叫停激活式极短期意外险;三部委发出通知,21城“离岸外包”免征营业税;央行发行860亿元三年期央票;国家有线网络公司年底前挂牌;光大银行发行价确定为3.1元/股。

市场分析人士认为,技术上两市股指缩量反弹,5日线成为反弹的明显压制,说明是大跌后的技术性修正,而且反弹高度未达前日阴线的二分之一,反抽的力度较弱,不过沪指2580一线显露出较强支撑。技术指标方面,MACD红柱近乎消失,快线与慢线开始黏合,仍为走弱趋势;KDJ指标跌势趋缓,并开始有反弹需求;布林线中轨经受住了考验,表现出支撑作用。整体看宏观经济数据公布,对市场影响中性,美联储声明表示对经济复苏信心减弱,但还没到采取新一轮量化宽松的地步,这都令市场对于未来政策调控的变化感到模糊,令市场多空双方力量趋于平衡,因此在经历了激情反弹后,如果没有重大的事件性刺激,市场难以形成新一轮上攻。策略上,应保持减仓和低仓位运作的思路不变。

二,时讯分析

(一)CPI无远虑,有近忧?

国家统计局今日发布7月份国民经济运行数据,其中7月份居民消费价格(CPI)同比上涨3.3%,涨幅比上个月扩大0.4个百分点,环比上涨0.4%;7月份工业品出厂价格(PPI)同比上涨4.8%,比上个月下降1.6个百分点。

尽管7月CPI同比上涨再次越过3%这一重要门槛,不过3.3%的涨幅却仍在市场所能承受的范围之内,仍属在“意料之中”的正常波动。同时PPI涨4.8%,涨幅进一步回落,由此可见,下半年PPI对于CPI的传导作用将不明显,下半年通胀可控度仍然较高,根据该数据出“加息”政策的可能性较小。

[金融界简评]:CPI在7月的上升表面看是由于气象灾害的原因,但其背后的逻辑却是流动性泛滥在某些领域找到了一个出口。而如果下半年通胀按管理层思路顺势回落的话,前期大幅上涨的通胀受益股或因此而面临阶段性回落的风险。

(二)银监会再阻截银行“生财”

据接近银监会人士透露,中国银监会已经下发文件,要求银行将之前的银信理财合作业务中,所有表外资产在今明两年全部转入表内,并按150%的拨备覆盖率计提拨备。据悉,该文件要求大型银行按11.5%、中小银行按10%的资本充足率计提资本。此外,银监会文件还指出,信托公司的融资类业务余额占银信理财合作业余额的比例不得高于30%,比例超标的公司业务将暂停,直至达到规定比例要求。同时要求信托公司开展银信理财合作业务,信托产品期限均不得低于一年。

继在叫停银信合作产品一个月后,银监会再出重拳,此次出台规定实际上暂停了融资类银信理财合作业务,挤兑了信贷额度,并对银行中间业务收入造成影响,对下半年整个银行业的业绩构成负面影响,加上此前部分那些乱收费项目被取消,虽然对整个民生来说是好事,但事实上也是硬生生将银行原本的一些无本买卖给砍掉。加上房地产调控政策的影响,整个银行业下半年业绩压力不小,业绩增长减速更有可能消解当前银行板块为数不多的“估值优势”。

[金融界简评]:短期内银行业的利空信息频出,使得这一反弹幅度本身有限的板块率先进入调整,而农行绿鞋机制到期之时,再度面临“保发”的艰难战役,加上管理层并未对光大银行的上市专门营造宽松资金环境,银行股破发或将成为后市大盘的一大考验。

(三)险资“整装待发”欲入市

保监会11日发布《关于调整保险资金投资政策有关问题的通知》,明确保险公司投资证券投资基金的余额,不超过该保险公司上季末总资产的15%,且投资证券投资基金和股票的余额,合计不超过该保险公司上季末总资产的25%。

与5日公布的《保险资金运用管理暂行办法》相比,保监会明显提高了险资投资的额度,这增加的5%投资额度如果以去年4万亿的保险资产计算无疑将增加2000亿的资金规模。

[金融界简评]:保监会最近动作频频力促险资入市,一方面或意味着其对当前股指点位的认同,颇有进场“抄底”的意味;而另一方面在农行破发在望而光大又上市在即,为确保农行不破发与光大顺利上市,监管层又不得不重新进行“托盘、护盘”以免影响众多投资者的信心。

(四)130亿援疆资金或将“到账”

日前有消息称,中央召开新疆工作座谈会之后,将落实一系列支持新疆跨越式发展的政策,仅各省市对口支援就将带来近130亿元资金。同时新疆率先进行资源税费改革,石油、天然气资源税从量计征改为从价计征,此举将为新疆增加财政收入32亿元。另外为了支持新疆实现跨越式发展,国家发改委、工信部拟对新疆的特色产业出台差别化的产业政策,将适当放宽钢铁、水泥、有色、煤化工、多晶硅等行业准入标准和条件。

[金融界简评]:与众多规划“画饼充饥”相比,援疆政策的“真金白银”将是区域增值的最佳保障,值得注意的是,对本地和周边市场有需求的资源性行业适当放宽准入条件使得在内地较难获批的产能过剩项目如煤化工项目、大型火电项目、水泥项目等在新疆将获得批准。

(五)美联储终还是要再次“出手”

正如市场预期,美联储维持利率在历史低点不变。美联储也没有改变“在较长时间里维持利率在极低水平”的重要承诺。因近期经济复苏速度可能略慢于预期,美联储货币政策制定者周二决定采取进一步的宽松措施。美联储公开市场委员会宣布,将把到期的抵押贷款债券回笼资金重新用于投资债券市场,这样美联储所持有的债券规模便不会缩小。

如市场所料,美联储终于还是决定要再次“出手”,以挽救极度疲软的经济,同时也欲充当美国“中产阶级危机”的救世主。尽管美联储倘需进一步观察经济发展情况以决定出手“时机”,不过其决定“出手”,这一举动本身就宣示出一种积极的“救市”态度。

[金融界简评]:如果美联储再次打开印钞机这一“潘多拉”盒子,在短期内或对其国内经济大有益处,但由于其相当于向其它国家尤其是与其有密切贸易往来的国家输入通胀,因此在长期来看这或许将造成“双输”的尴尬局面。