| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

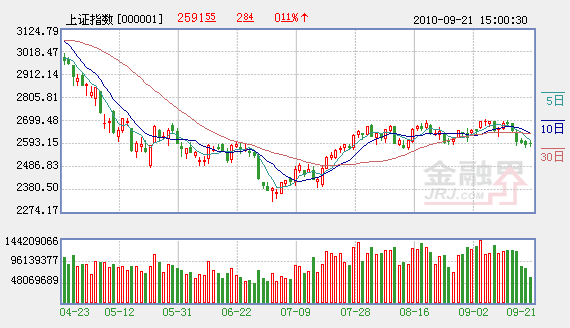

经济小周期回落接近尾声,随着外围经济企稳、国内产业链转移与中西部地区基建投资的推动,明年1季度开始有望进入新一轮的经济小周期上升阶段,流动性与经济数据将逐步呈现对市场的正面刺激效应。4季度A股市场有望呈现先抑后扬格局,股指的阶段性调整应当理解为新一轮结构化布局的机会。

宏观经济有近忧无远虑

8月份PMI指标从上个月51.2的水平小幅回升到了51.7,工业增加值指标超预期不降反升,从上个月13.4%的水平回升到了13.9%,当月发电量同比增速相应地回升至12.6%,根据我们对季调数据的测算,尽管近期出现了节能减排拉闸限电的问题,但7、8两个月的发电量还是扭转了前期停滞的趋势,分别出现了1.2%和2.2%的环比回升,这也从另一个侧面印证了上半年紧缩政策第一波冲击过后,目前经济景气度局部回暖的格局。值得关注的是剔除季节因素影响之后的房屋销售面积,也在8月份出现了4.7%的环比回升,在09年天量流动性释放的基础上,前期的房地产紧缩政策效果如何,将成为后续地产政策出台的依据,我们预计短时间内房地产调控政策很难放松。

由于受到外需和国内政策的影响,中国存在大概以三年为时间单位的经济小周期,我们在年度报告中提出过2010年处于下行周期的观点,从本轮下行周期的时空特征来看,年初货币(M1)周期率先见顶,2月份工业增加值为代表的经济周期也到达高峰,5月份PPI见顶,预计10月份CPI见顶。在经济小周期的低谷位置,往往同时伴随着资产价格的熊市底部,目前货币、经济下行周期已经接近尾声(拐点应该出现在今年末明年初),通胀PPI周期已处于下跌中继,CPI周期正在筑顶,无论从同比还是环比来看,货币往下的趋势仍然较为明显,四季度仍然面临经济周期探底徘徊的格局,但是从明年1季度开始,有望进入新一轮的经济上升小周期。

先抑后扬 坚持结构化布局

短期来看,A股市场的确累积了一些阶段性的风险需要释放:经济小周期尾声阶段面临经济数据下滑,尤其是出口数据下滑的冲击;未来2-3个月CPI高位运行背景下政策放松难以很快兑现;相反房价继续上涨情景下面临房地产二次调控的可能;中小盘股估值过高与解禁高峰的冲击,等等。四季度初期尤其是10-11月份仍然面临调整的压力。

但是从经济与流动性基本面的大背景来看,应当看到始于2009年底的本轮经济小周期回落从时间跨度上已经接近尾声;随着外围经济企稳、国内产业链转移与中西部地区基建投资的推动,明年1季度开始有望进入新一轮的经济小周期上升阶段,流动性与经济数据将逐步呈现对市场的正面刺激效应。我们判断4季度A股市场有望呈现先抑后扬的格局,市场的短期调整应当理解为新一轮结构化布局的机会。

基于对经济回落周期消费类行业的防御性特征和经济结构转型背景下新兴产业的广阔发展空间,我们在今年的2季度策略和半年度策略中都强调了对消费类行业和新兴产业的配置。目前来看,随着中国经济结构转型政策的渐趋明朗,消费升级、中西部城市化进程和新兴产业成长仍然代表了“十二五”期间中国经济基本面的主要趋势,我们4季度的行业配置仍然以消费+新兴产业为主要方向。

但是,从过去半年大类行业的市场表现来看,以医药、商业、旅游、食品饮料为代表的消费类行业,以及以电力设备与能源、信息技术为代表的新兴产业,的确已经表现了非常显著的超额收益率,尤其7月初以来的中小盘股行情中,上述行业累计涨幅普遍较高,估值压力成为必须考虑的问题。

从行业估值横向比较看,主要消费类行业与新兴产业行业中,汽车、家电相对估值较低,商业、食品饮料、电力设备与新能源行业适中,而旅游、传媒、医药与信息技术行业估值压力相对较大。

从估值纵向比较看,主要消费类行业与新兴产业行业中,汽车、家电相对历史低点的估值溢价相对较低,医药、商业、食品饮料、电力设备行业适中,旅游、传媒、信息技术估值溢价较高。

在估值压力与行业成长性的均衡选择中,我们认为应当首选成长,从上述消费与新兴产业行业中甄选成长确切、估值相对较低的个股;另一方面从低估值的周期类行业中主要选择符合区域经济发展趋势的中西部地区的机械、建材行业个股。

机构来源:长城证券