| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

受访企业资料图

用工人数变化资料图

开工率情况资料图

近日,来自广东省和浙江省的两份调研报告分别披露,指向同一个事实:今年以来,随着成本上涨、银根紧缩,中小企业经营困难,形势严峻,甚至比2008年金融危机时更为严重。广东省经信委所做的调研报告指出,50%的被调查企业表示处于亏损状态或利润率在2%以内,仅有22.2%的企业表示利润率在5%以上。

不仅如此,由于融资困难,中小企业大多只能靠自有资金苦苦支撑。在珠三角,79.6%的被调查企业存在流动资金缺口,其中33.4%的企业流动资金缺口在10%以上。而银行对中小企业的贷款利率上浮基本上都在30%左右,贴现率提高到4%至5%。而且,不一定能贷到。有小企业主告诉南都记者,对银行贷款几乎不抱什么希望。

粤中小企经营困难或超2008年

广东省的情况比较典型。据南都记者了解,广东省经信委下属的中小企业局专门在珠三角做了调研,广东省十一届人大常委会二十七次会议7月27日审议的广东省《2011年上半年国民经济和社会发展计划执行情况的报告》援引该调研报告披露,珠三角约200家中小工业企业的调查问卷分析显示,今年以来企业生产经营各项成本继续上升。80%的企业表示综合生产成本与去年同期相比有所上升,其中19%的企业表示涨幅超过20%。上半年,广东省工业生产者出厂价格指数(PPI)同比上涨3 .8%,工业生产者购进价格指数(IP I)同比上涨7.6%,剪刀差高达3.8个百分点,而中小企业的剪刀差相比更大。

报告指出,目前广东中小企业面临着与2008年金融危机不同的困难局面。部分被调查企业反映,金融危机时商家清理库存、订单锐减,但企业若有订单可接,生产仍有利润。当前则有订单也不敢接,即使接了订单也很难有利润。50%的被调查企业表示处于亏损状态或利润率在2%以内,仅有22.2%的企业表示利润率在5%以上。

广州广昊贸易有限公司执行董事兼总经理余世威接受南都记者采访时表示,跟2008年相比,由于外需恢复,出口企业的订单情况改善不少。但是,现在的人民币汇率升值更多,企业的生产经营成本提高了很多,融资也比2008年更加困难。比如像他这样的贸易型企业,经营成本压力相对较小,但汇率和融资问题则十分困扰。对他们的客户也就是制造型企业来说,“压力更大,”他说,“很多厂不想做了,也做不下去了。”

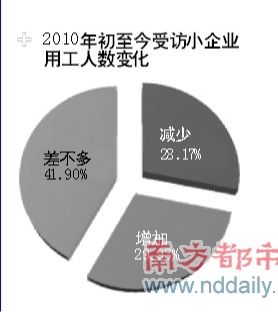

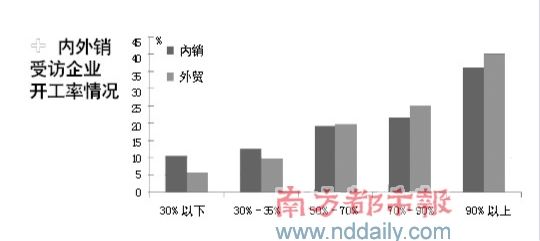

此外,今年6月下旬至7月上旬,北京大学国家发展研究院联合阿里巴巴对浙江的中小企业也做了调研。结果显示,与往年相比,今年小企业主要面临着人工成本提高、原材料价格上涨、人民币升值、结款趋紧、电力供应限制、赋税成本较大等压力。以2010年为分界对比来看,2010年初至今,81.67%的受访企业表示有劳动力成本上涨的压力,81.43%的受访企业面临原材料成本上涨的压力,48.11%的受访企业受到人民币升值的压力。而在2010年初以前,上述三项数字分别是5 2 .1 0 %、55 .56%和32 .95%,明显比现在要低。这意味着,未倒闭企业面临的经营压力很大,比2010年以前严重。

79.6%的珠三角中小企业资金短缺

银根紧缩下,不少小企业原本涓细的资金流日趋枯竭。根据北京大学国家发展研究院调研,受银根紧缩影响,上下游企业资金收付不到位的比例较往年增加,上游企业为了增加现金流,降低风险,缩短收款期并增加现金收款比例,这对处于产业链中下游的小企业产生很大资金支出压力;而下游企业应收账款周期也相应变长,两者都增加了小企业资金回笼压力,牵制了小企业的现金流,使小企业资金时时处于紧绷状态,有些小企业目前仅勉强维持周转。

北京大学国家发展研究院的过往调研发现,在浙江,63%的小企业有现实的融资需求,且其中76%的小企业融资需求在100万以下。此外,根据广东省中小企业局的调研,在珠三角,79.6%的被调查企业存在流动资金缺口,其中33 .4%的企业流动资金缺口在10%以上。

对于苦苦挣扎的小企业来说,融资是救命药。调研中多次了解到有小企业主因为一次信贷资金的注入而起死回生的事例。然而,普遍情形是,银行对小企业很“吝啬”。北京大学国家发展研究院的调研了解到,今年银行对中小企业的贷款利率上浮基本上都在30%左右,年利率到达8%左右,贴现率提高到4%至5%,小企业融资成本进一步提升。

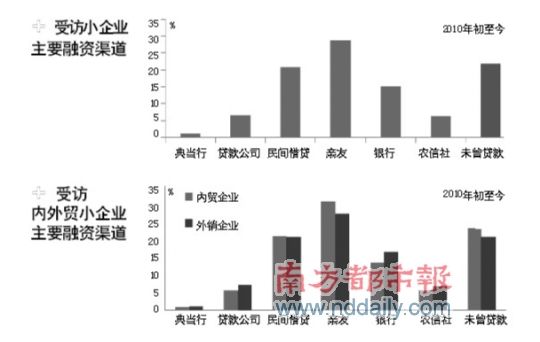

广州广昊贸易有限公司执行董事兼总经理余世威告诉南都记者,找银行贷款非常困难,一般都是自己想办法,靠股东的自有资金,或向亲友筹措。而前述调研报告亦显示,2010年初至今,浙江小企业以银行和农村信用社等传统金融机构作为主要融资渠道的仅占21%,其中银行占15%,农信社占6%;通过亲友及民间借贷的份额达50%;通过小额贷款公司和典当行作为主要融资渠道的占7%;另有22%的小企业从未与以上金融机构或个人发生过借贷行为。

面对经营压力,小企业积极寻求出路,但融资难却是拦路虎。调研发现,部分小企业拟通过产业升级提高边际效益,应对成本压力。如购置新的机器设备或提高生产自动化来降低人力的支出等。但进行这种产业升级需要大量的资金支持,小企业自有资金不足以满足这样的支出和扩张。

针对中小企业融资难,主持上述调研的北京大学法律经济研究中心联席主任薛兆丰指出,小企业是有信用的,小企业微贷也是可行的,政府应进一步明晰银行对小企业的信贷支持,包括下调小企业的划分标准,以及提高银行对小企业贷款的坏账容忍度等。

南都记者辛灵