| 央视网|中国网络电视台|网站地图 |

| 客服设为首页 |

政策暖风频吹 A股能否“改航”

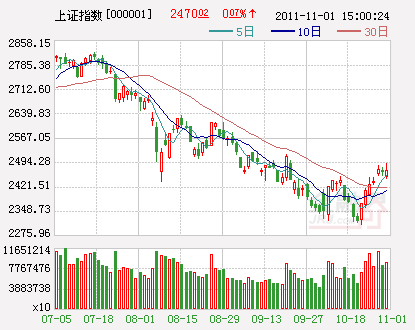

上周,A股指数罕见地出现了五连阳的走势,配以政策面的暖风频吹,让投资者沉寂多时的反弹之心再度蠢蠢欲动。但五连阳的气势究竟能持续多久?A股真的会就此迎来一波中级反弹行情么?本期《中证面对面》请来了东吴嘉禾优势(爱基,净值,资讯)精选混合基金的基金经理唐祝益,以及海富通国策导向股票型基金拟任基金经理牟永宁来为投资者答疑。

“微调”政策现良机

主持人:上周A股指数五连阳,再度激发了市场的人气。但由于此前A股几度上演反弹后再重挫的局面,令投资者对“抢反弹”仍心有余悸。在二位基金经理看来,此次指数五连阳与以往是否有所不同?

唐祝益:上周指数五连阳,是6月份以来较为少见的现象,其背后的原因包括两个方面:第一、自8月份以来,市场一直预期紧缩货币政策会有所放松,但随着存款准备金缴纳范围的扩大,这种预期逐渐消退。而最近温家宝总理关于政策“微调”的讲话,以及随即推出的增值税改革等,让这种预期再度升温。第二、就市场本身而言,目前估值水平是相当低的,基本达到了2008年金融危机时的水平,其价值含金量高,场外资金有入场的意愿。而综合以上两个方面,其潜在的含义就是:投资者的信心正在逐渐恢复,市场将会出现较好的投资机会。

牟永宁:上周指数的五连阳,确实是天时、地利、人和的结合,不仅政策面进行结构性的放松,宏观面看到CPI见底回落,资金面央行也有所松动,而且整体市场估值也创出了2005年启动以来的新低,外围市场方面,欧债危机也在这个时候取得阶段性的成果。因此,无论从哪方面来看,在这个阶段,市场产生较大的行情应该是顺理成章。

主持人:二位反复谈到政策“微调”的影响,那么,大家应该如何理解“微调”二字,“微调”又会朝哪个方向前进呢?

唐祝益:今年宏观调控中,主要强调的是抑制物价、保持增长和调整结构三个方面。从目前来看,9月份CPI还在6%以上,10月份可能会回落到5%附近,仍然呈现负利率状况,在这种背景下,并不适合做全面性的调整,所以提出了政策“微调”。政策“微调”的最直接原因,在于宏观调控过程中,有一部分中小型企业受到影响,经营出现困难,所以需要给予一些差别化的扶持政策,或者说是差别化的政策放松,这是“微调”最直接的出发点。

牟永宁:政策“微调”信号的出现,主要还是政府担心经济过快下滑。从最近公布的数据来看,出口下滑较快,如果等到宏观经济再出现断崖式下跌再出补救措施,就晚了。所以,最近政府及时出台了各种扶持政策,包括税收方面的结构性调整,以及对外贸企业、地方政府融资方面等,都是针对性地政策“微调”。可以预见,如果接下来其他地方也出现类似问题,政府也会相应地采取对应措施。

经济下滑不足惧

主持人:种种迹象显示,中国宏观经济将在未来一段时间内继续呈下滑态势。二位认为,这将会对A股造成怎样的影响?

唐祝益:在谈宏观经济之前,我想先谈谈宏观经济与股市之间的关系。一般而言,股市表现其实往往会领先于宏观经济的,以美国为例,股市一般会领先宏观经济6至12个月,也就是两个季度至四个季度左右。这可以作为投资者的一个判断依据。

而从中国宏观经济来看,固定资产投资尤其是房地产投资增速将有一个明显的下降,而出口受欧美经济疲弱的拖累局面暂时难以改变。我们总体判断,GDP在明年一季度将见到底部,而在二季度、三季度及以后,随着政策的放松,外部环境的转好,逐步走入上升通道。

牟永宁:我基本认为,2013年将会是中国新一轮经济周期的起点,即宏观经济很有可能在明年上半年见底,重新进入上升轨道。而如果股市领先于宏观经济的情况能够在中国再次出现,那目前犹犹豫豫的反弹,很有可能就会演变成为长期向上的反转行情。当然,会不会出现这样的转变,还取决于欧债危机是否会更加严重,以及政策面是否会再度出现逆转。但如果没有出现这些特别意外的事件,反弹有可能变成反转,而当投资者已经看到宏观经济底部不远时,入场的冲动会越来越强烈。

主持人:在目前阶段,投资者最为关注的话题是:在政策暖风频吹和宏观经济下滑交织的现在,究竟是不是入场的好时机?

唐祝益:从我个人的角度来看,现在应该是市场的底部。简单而言,目前的收益特征高于风险特征,问题是,投资者是应该看到趋势明朗时才入场,还是趁价格便宜时买入?一系列的统计回归分析表明,估值是最有说服力的指标,估值越低的时候买入,对应着是未来获得较高的回报。

而目前的估值与2005年的底部和2008年的底部相比较,这三个底部基本差不多,而现在的宏观经济并不比当时更差,主要还是紧缩政策影响。而仅仅从政策的角度来看,政策“微调”的出现,应该已经确立了底部。当然,我们的前提是,所买入的公司一定不能身处衰退行业。

牟永宁:我觉得现在已经基本具备中级反弹行情的条件。对于宏观面,我有个长期的看法,即每一次世界性的经济危机或者金融危机后,第一波反弹很快就来临,此后会有几年艰难的日子,但这个日子过后,无论经济也好、资本市场也好,都会很快找到自己新的成长路径。现在,离上一轮金融危机爆发已经过去了近四年了,从时间来看,股市调整得已经十分充分,市场知道未来中国经济的方向在哪里,也知道哪些企业是值得投资的,从这个角度而言,出现中级行情的条件已经具备。

而从政策的角度来看,虽然目前提出的是“微调”,但如果CPI下降到3%左右,那政策就会不限于“微调”,届时政策运作的空间将会很大,这无疑会给股市带来巨大的投资机会。而研究表明,CPI在明年下降到3%的水平,概率还是较大的。

热点行业受关注

主持人:在此次反弹中,部分热点板块的走势十分抢眼。比如受政策扶持的文化产业,连续走出了大幅上扬的行情。对于这个股市的“新秀”,二位是如何看待的?

唐祝益:在谈文化产业反弹之前,我们首先要明确,市场的信心来源于哪里?目前就两个因素,一个是资金,另一个是业绩。从市场潜在反映的情况来看,资金面已经不紧张了,这方面投资者的忧虑在减缓,但在业绩上投资者依然心存疑虑。在此背景下,严重超跌的题材股或者主题投资最容易受到资金的关注。

再来分析文化产业,我们会发现,虽然文化产业短期难以看到业绩表现,但它却是长期符合国家产业政策扶持方向的,无疑是符合当前市场环境下的题材股。我们看到,中央提出要把文化产业作为国家核心产业来培养,如果这个产业占GDP的比例能到5%,那就会有一两万亿的产业规模,相比较而言,目前的文化产业确实很小,这就给市场提供了一个炒作的契机。

牟永宁:就产业而言,我非常看好文化产业长期发展的空间。因为文化产业其实是中国未来消费升级的一个重要方向,而中国的文化产业一直处于市场化程度偏低,管制偏多的层面,抑制了许多居民正常的文化消费需求,但随着居民收入的提高,这方面的消费需求却不断提升。从这个角度来看,这个产业未来的发展空间非常大,再加上出现政策的扶持,而且定位非常高,将其作为一个中长期投资方向,是没有疑问的。

主持人:东吴嘉禾近几个季度一直保持在消费股上的重配,请问唐祝益,你对消费股的前景如何看待?对于下一步的市场投资,你又有怎样的计划?

唐祝益:对资金、市场不再担心之后,未来的投资就要充分考量上市公司的业绩。我将循着持续成长与政策转向两个路径寻找投资方向,主要是在经济转型、消费升级的主题上寻找成长股。生产与生活方式的转变,是资本市场长期且超额收益的源泉,东吴嘉禾将把这些股票作为核心配置不动摇。同时,寻找受政策压抑且估值水平较低的地产、金融等相关领域的投资机会。另外,关注在物价下行预期阶段,产品价格与成本价格变动给相关上市公司带来的机会与风险。