| ������|��Ƶ|��վ��ͼ |

| �ͷ���Ϊ��ҳ |

2010��06��12�� 09:14 �Ϻ�֤ȯ�� ��Ҫ����

���������һ��ʱ�����ƿ����������е��������»ص��˻������ϣ����������Ҫ���Ը��������Ϊ���������ɷ��ز�������������ĶԵز���ҵ���IJ����ã�������ȥ��ĭ�����Ŵ��ս������ĶԹ̶��ʲ�Ͷ�������½��ĵ��ǣ���ŷ��ծ��Σ�������ĶԳ��ڼ����ĵ��ǵȵȡ��ɴ˽���δ���г����Դ���һ���ĸ���ЧӦ��

����ӯ��Ԥ�����ֵ����˫˫�µ�

�����ܽ����������ǹ����⸺�����ص��µĶ������۾������ٷŻ��ĵ��ǣ����ֵ���ͨ������Ԥ�������ڹ��У�2010����������ڻ���300ָ��ӯ��ͬ�����ٵ�һ��Ԥ��Ϊ30%���ң���һ�������ܵ�Խ��Խ������ɶ����Գ�����Ŀǰ����2010�����й�˾��ӯ��Ԥ�����ձ��µ���ͬʱ������Ͷ���߿������У������������ӣ������г������ֵ�������ƣ��������ģ�����300ָ����2010��Ԥ����ӯ���ѽ���13.31����Զ����ƽ��ˮƽ��ӯ��Ԥ�ڵ��µ����ֵ������½��Ǻ�۵������ⲿ�������صĽ����Ҳ�DZ��δ������е����ɡ�

����˳Ӧ���ṹ ��ע������

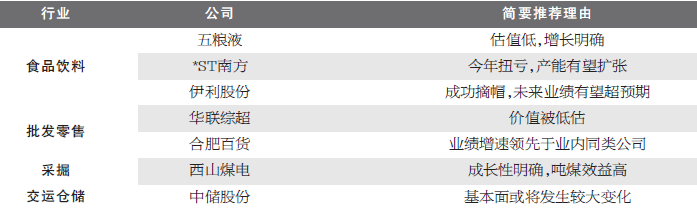

�������������г���������ΰ���Ͷ�ʻ���𰸻���Ҫ�ӻ�������Ѱ�ҡ�Ӧ�ÿ�������Ȼ�������У�������ҵ�����ֺû���һ��������������С��ز���ú̿����������ɫ�����䡢�����ȱ��г���������������֯��װ��ʳƷ���ϡ�ҽҩ������ӡ�ͨ�Ŵ�ý�Ȱ���������С�����������ǡ�Ϊ����Щ���������������Ӯ���̣����䱳��ԭ���˰������ƫ�������⣬����Ҫ��������˳Ӧ�ˡ����ṹ���Ĵ������ǿ��Կ�������Щ��Ӯ���̵İ����Ϊ��������ҵ���ڡ����ṹ����Ŀ���£�����������Ͷ��ת�������ǿ���������ʱ������Ҫ���֣���������������ĸ�ͳ��л����پ�����֧����������������ǰ�ĺ������Ҳ��֤����һ�㣬09��4�����������̶��ʲ�Ͷ������ֱ���»����ɸ�λ��33%�����»�����ǰ��25.9%����������5�·���ͬ�ȳ�Ԥ����������ŷ��ծ��Σ�����ҹ����ڵij�����ڽ���3��4�������֣���̶��ʲ�Ͷ�����������γɶԱȵ��ǣ��������Ʒ�����ܶ�ͬ������ȴ������������09���15%����ˮƽ��������ǰ��18%���ϡ�Ӧ��˵�������ṹ���Ѿ���������Ļ�������������£������dz���Ͷ�ʻ��Ƕ���Ͷ�ʣ����ǵ���������˳Ӧ���ƣ�Ѱ�ҽṹ�������е����湫˾��

����Ѱ���б�ҵ����ü���Ԥ�ڹ�˾

����Ӧ�ÿ��������ṹ��һ���ϴ�ĸ���������乫����������ҵ�������ʹ�����ɴ��ǣ�ͬ��ŷ�������ǣ���ΪA�ɴ����˽������ļ����ⲿ���������ڷ���������ũ����˳�����ᣬԤ�ƽ���һ�����Ժ����У����ʱ���������һ����ά��Ҫ����ˣ����ڵIJ������Գֲ�Ϊ��������ѡ���鼰���ɷ��棬������Ϊ��Ӧ�ص��עǰ�ķ����ķ��ϡ����ṹ������ذ�顣������˵���ǿ�����6��30���б���¶��һʱ��ڵ㣬Ѱ��ҵ��Ԥ���б�ϲ�����ϸߵİ���ҵ���г�Ԥ�������ĸ��ɡ��������ģ�����663�����й�˾������2010���б�Ԥ�������е��ӡ���֯��װ��ʳƷ���ϡ��������ۡ�ľ�ļҾߡ���ֽӡˢ����ҵ��ϲ��������80%���ϣ���Щ���ͬʱҲ���ڷ��������飬���ϡ����ṹ���Ĵ����ƣ����⣬�ɾ�е�豸�����˲ִ��Ȱ�鱨ϲ����Ҳ�Ƚϸߣ������ʵ���ע����һЩǰ��ҵ��Ԥ���µ��Ͽ죬ͬʱ�б�Ԥ��������ѵİ�飬���Իر�Ϊ�ѣ�����ڡ��ز��������������ȡ�

����С�����ص��ע�Ĵ���

��ࣺ�����

������ӣ�

�������й�������Ӿ���̨������Ƶ�����¡����ݵ����ݴ������߸��˹۵㣬����Ͷ���߲ο�����������Ͷ�ʽ��顣Ͷ���߾ݴ˲����������Ե���

[������:�ҹ����ó��ⰴ�������������ֵ���������] [��˰��Χ���ܽ�����] [����ҵʮ����滮�����Ѷ�]

[G20��ɹ�ʶ ���Ҵ�ս��ͣ �й�IMF�ݶ���������] [G20�Ƴ��������г����������ʶ ȫ�������ս] [�������Ϲ���] ���ۣ�[�������ˣ�G20�Ʋ���ȥ�Ŀ�]

���ݡ�